Αλλαγή τοπίου στα κόκκινα δάνεια θα φέρει η τιτλοποίησή τους με το σχέδιο «Ηρακλής» που ενέκρινε η Κομισιόν.

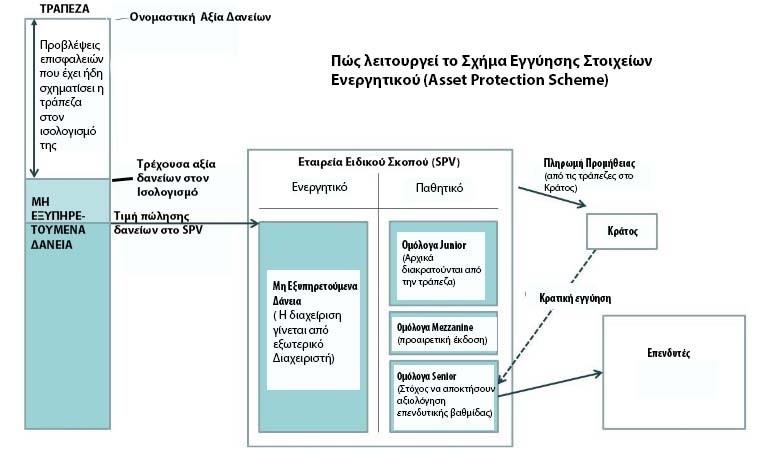

Το σχέδιο αυτό προβλέπει τη μεταφορά κόκκινων δανείων σε μια εταιρεία ειδικού σκοπού (Special Purpose Vehicle – SPV) η οποία θα αναθέσει σε ειδικευμένες εταιρείες να τα διαχειριστούν και θα εκδώσει ομόλογα τα οποία θα αποπληρώνονται με τα έσοδα που θα προκύπτουν από την ανάκτηση των κόκκινων δανείων.

Πρόκειται για μια διαδικασία Προστασίας Στοιχείων Ενεργητικού (Asset Protection Scheme) μέσω της τιτλοποίησης των κόκκινων δανείων, για την οποία προβλέπεται και κρατική εγγύηση, ώστε τα ασφαλέστερα από τα ομόλογα που θα προκύψουν να έχουν μεγαλύτερη αξία και το όλο εγχείρημα να λειτουργήσει ευκολότερα.

Η διαδικασία είναι αρκετά σύνθετη, αλλά γίνεται πιο εύκολα κατανοητή με το παρακάτω σχεδιάγραμμα.

Πώς θα λειτουργήσει το σύστημα:

Μεταβίβαση των κόκκινων δανείων: Οι τράπεζες μεταβιβάζουν τα κόκκινα δάνεια στο SVP. Με τον τρόπο αυτό το βάρος φεύγει από το δικό τους ισολογισμό. Σημασία έχει η τιμή στην οποία θα γίνει η μεταβίβαση. Δεδομένου ότι οι τράπεζες έχουν ήδη διαγράψει ένα τμήμα του δανείου ως επισφάλεια (έχουν λάβει προβλέψεις στον ισολογισμό τους) διατηρούν τα δάνεια σε μια τιμή (την καθαρή λογιστική αξία) που είναι χαμηλότερη από την ονομαστική. Εάν η μεταβίβαση γίνει σε ακόμα χαμηλότερη τιμή, η διαφορά θα πρέπει να καλυφθεί με κεφάλαια της τράπεζας, με βάση τους συντελεστές στάθμισης που προβλέπονται για τα κόκκινα δάνεια. Αρχικά, οι τράπεζες θα αντικαταστήσουν στον ισολογισμό τους την αξία των δανείων με εκείνη των ομολόγων, η οποία δεν μπορεί να υπερβαίνει την καθαρή λογιστική αξία των δανείων.

Όμως η όποια κεφαλαιακή επιβάρυνση σε κάποιο βαθμό αντισταθμίζεται, επειδή με τη μεταφορά στο SPV θα μειωθεί το συνολικό ύψος των κόκκινων δανείων στον ισολογισμό και επομένως θα μειωθούν αντίστοιχα και τα κεφάλαια που πρέπει να δεσμεύει συνολικά κάθε τράπεζα για τα κόκκινα δάνεια. Για τον υπολογισμό της τιμής μεταβίβασης των δανείων θα γίνει αξιολόγηση από ειδικευμένες εταιρείες.

Διαχείριση δανείων: Το SPV αναθέτει σε ειδικές εταιρείες διαχείρισης την είσπραξη των δανείων. Οι διαχειριστές προχωρούν σε ρυθμίσεις ή αναγκαστικά μέτρα είσπραξης (πλειστηριασμούς, κατασχέσεις) και αποδίδουν τα έσοδα στο SPV με τα οποία αποπληρώνει τα ομόλογα.

Έκδοση ομολόγων: Το SPV εκδίδει τρεις κατηγορίες ομολόγων, υψηλής διαβάθμισης (senior), μεσαίας (mezzanine) και χαμηλής (junior), τα οποία σε βάθος χρόνου θα διαθέσει σε επενδυτές. Τα senior ομόλογα έχουν προτεραιότητα αποπληρωμής, που σημαίνει ότι τα mezzanine και junior ομόλογα θα αρχίσουν να αποπληρώνονται αφότου πρώτα εξοφληθούν τα senior. Τα ομόλογα senior έχουν εγγύηση του κράτους, για την οποία το SPV πληρώνει μια προμήθεια. Η πληρωμή της προμήθειας με όρους αγοράς είναι απαραίτητη για να μην θεωρηθεί η παροχή της εγγύησης ως κρατική βοήθεια, η οποία απαγορεύεται από το δίκαιο ανταγωνισμού.

Όμως η κρατική εγγύηση θα ενεργοποιηθεί αφότου έχει πωληθεί σε επενδυτές το 50% συν ένα μερίδιο των ομολόγων mezzanine και junior. Επομένως, σε πρώτη φάση τα ομόλογα senior πιθανότατα θα διακρατηθούν από τις τράπεζες.

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.