© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Η πορεία μείωσης των επιτοκίων από την ΕΚΤ είναι πλέον γεγονός, πώς, όμως, και με ποιον τρόπο αυτό θα επηρεάσει την τσέπη των πελατών των τραπεζών και πώς θα τη διαχειριστούν οι ελληνικές τράπεζες; Οι τελευταίες έχουν λάβει μέριμνες για τα κέρδη τους, διαμορφώνουν νέα προϊόντα και υπηρεσίες χαμηλότερου κόστους και αναζητούν τρόπους για ενίσχυση των εργασιών τους. Η Kριστίν Λαγκάρντ προχώρησε στην πολυπόθητη απόφαση να μειώσει τα βασικά επιτόκια της ΕΚΤ κατά 0,25 μονάδες βάσης και τώρα όλοι έχουν ξεκινήσει τους υπολογισμούς για το τι σημαίνει αυτό. Σε κάθε περίπτωση, ένα νόμισμα έχει δύο όψεις: τι σημαίνει αυτό για τους πελάτες των τραπεζών και εντέλει για τις ίδιες τις τράπεζες. Γιατί η υγεία των τραπεζών διασφαλίζει και την υγεία της οικονομίας.

Η πτώση των επιτοκίων

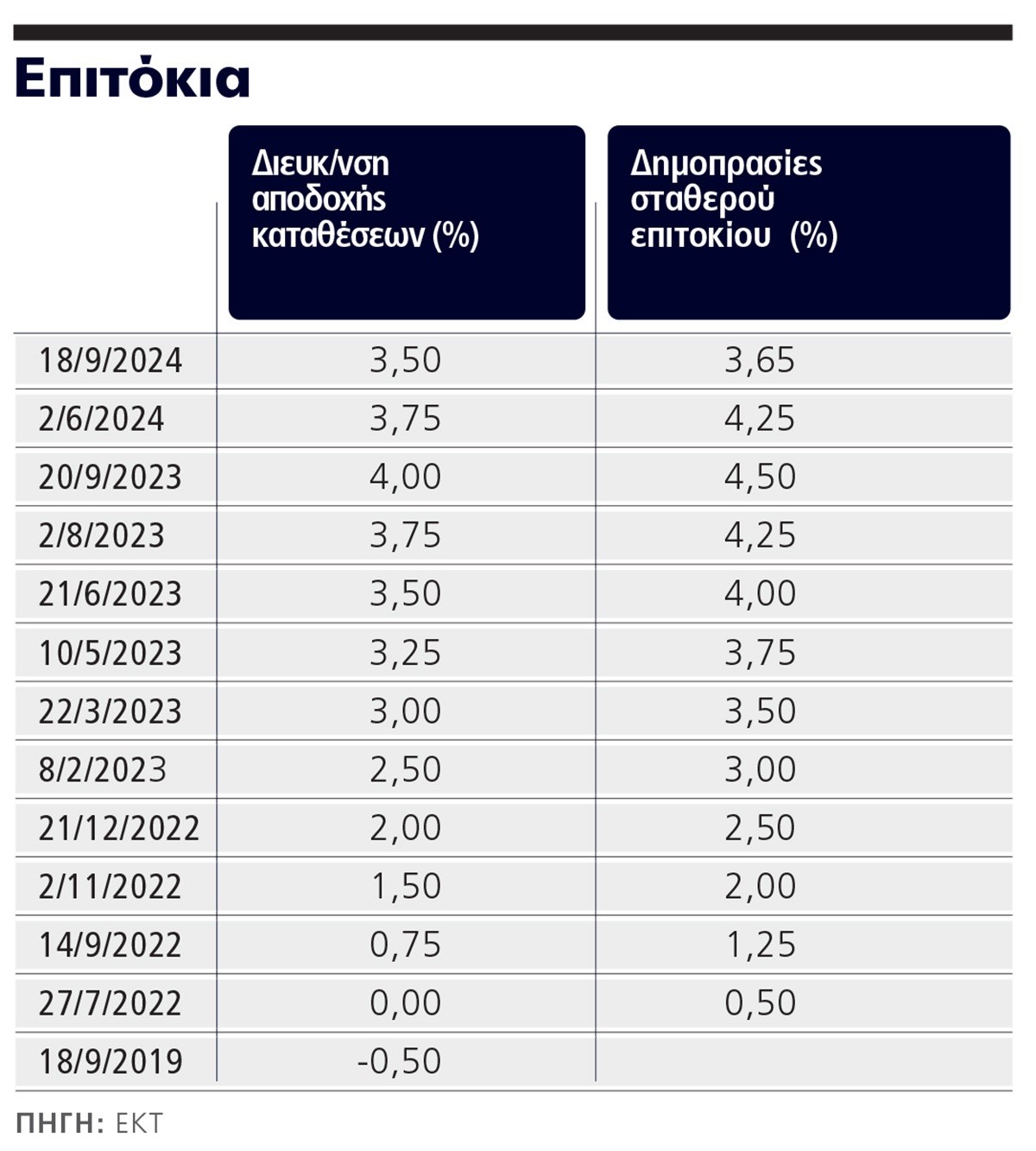

Το 2019 τα επιτόκια της ΕΚΤ ήταν αρνητικά, κάτι που πρακτικά ποτέ δεν πέρασε στις ελληνικές τουλάχιστον τράπεζες, αν και διεθνώς τότε όλοι μιλούσαν για βίαιη αναδιανομή πλούτου από τους καταθέτες προς τους δανειζόμενους, καθώς οι τράπεζες της Βόρειας Ευρώπης υπό συνθήκες συντηρούσαν αρνητικά επιτόκια σε ό,τι αφορά τους καταθέτες και δάνειζαν πολύ χαμηλά τις μεγάλες κυρίως επιχειρήσεις.

Τα επιτόκια της ΕΚΤ άρχισαν να ενισχύονται καταλήγοντας στο μηδέν στις 27/7/22 για να ενισχυθούν ακόμη 0,75 μονάδες βάσης τον Σεπτέμβριο του ίδιου έτους και άλλες 0,75 μονάδες βάσης τον Νοέμβριο. Τον Δεκέμβριο, μάλιστα, τα βασικά επιτόκια της ΕΚΤ βρέθηκαν στο 2%. Μέσα σε μόλις έναν χρόνο τα επιτόκια ενισχύθηκαν 200 μονάδες βάσης. Και η άνοδος αυτή συνεχίστηκε μέσα στο 2023, όπου η ΕΚΤ σήκωσε ψηλά τον επιτοκιακό πήχη, δηλαδή πρόσθεσε άλλες 200 μονάδες βάσης στα επιτόκιά της, κι έτσι καταλήξαμε τον Νοέμβριο του 2023 τα βασικά επιτόκια της ΕΚΤ τα είναι στο 4%. Το σταθερό περιβάλλον έπαψε να υπάρχει και ο πληθωρισμός έπρεπε να τιθασευτεί.

Αν και αρκετοί είναι εκείνοι που εκτιμούν πως το αποτέλεσμα εγκυμονεί κινδύνους, εντούτοις είχαμε πτώση των επιτοκίων κατά 0,25 μονάδες βάσης στις 2 Ιουνίου, πτώση την περασμένη Τετάρτη επίσης κατά 0,25 μονάδες βάσης, ενώ αναμένεται άλλη μία υποχώρηση του επιτοκίου ως το τέλος του έτους ώστε να καταλήξει στο 3,25%.

Τι σημαίνει για τις τράπεζες

Διεξοδικά ας δούμε τι σημαίνει αυτό για τις ίδιες τις τράπεζες και στη συνέχεια για τους πελάτες. Οι ελληνικές τράπεζες εκτιμούν για το 2024, παρά την επικείμενη υποχώρηση των εσόδων από τόκους, ότι θα καταγράψουν κέρδη 5 δισ. ευρώ.

Από εδώ και πέρα οι τράπεζες αναμένουν πτώση εσόδων από τόκους που για κάθε πιστωτικό ίδρυμα θα κινείται μεταξύ 18 και 30 εκατ. ευρώ και θα αντιστοιχεί σε επιτοκιακή πτώση 0,25 μονάδων βάσης.

Ο τρόπος που οι τράπεζες έχουν βρει προκειμένου να αντισταθμίσουν τα έσοδα από τόκους είναι οι μεγαλύτερες προμήθειες σε υπηρεσίες που δεν αφορούν το ευρύ κοινό (wealth management), επενδύσεις σε προϊόντα που αντισταθμίζουν την πτώση των επιτοκίων και εντέλει περισσότερες τραπεζικές εργασίες, δηλαδή ενίσχυση της πιστωτικής επέκτασης. Από την άλλη πλευρά οι τράπεζες, όχι τώρα αλλά σε ένα εύρος χρόνου, θα μειώσουν τα επιτόκια καταθέσεων που πάντως παραμένουν από τα πιο χαμηλά σε ολόκληρη την Ευρώπη. Αξίζει να σημειωθεί ότι τον Ιούλιο του 2024, το μέσο σταθμισμένο επιτόκιο των νέων καταθέσεων παρέμεινε αμετάβλητο στο 0,57%, ενώ το αντίστοιχο των νέων δανείων αυξήθηκε στο 5,86%, με το περιθώριο επιτοκίου μεταξύ των νέων καταθέσεων και δανείων να αυξάνεται στις 5,29 εκατοστιαίες μονάδες, σύμφωνα με στοιχεία της Τραπέζης της Ελλάδος.

Τι σημαίνει για τους πελάτες

Πώς θα λειτουργήσει, όμως, η πτώση των επιτοκίων για τους πελάτες των πιστωτικών ιδρυμάτων; Επειδή η υποχώρηση των επιτοκίων δεν είναι μια διαδικασία εφάπαξ, αλλά τουναντίον θα έχει μια διάρκεια έως ότου οι επιτοκιακές αποδόσεις ισορροπήσουν, οι καταθέτες και, κυρίως, όσοι διατηρούν προθεσμιακές καταθέσεις έχουν ήδη κλείσει τα χρήματά τους για μεγάλο χρονικό διάστημα γιατί ευλόγως αναμένουν υποχώρηση των επιτοκίων.

Σε περίπτωση που οι αγορές είχαν να προσμετρήσουν μόνο την υποχώρηση των επιτοκίων, αυτός θα ήταν ένας λόγος για ενίσχυση των μετοχών. Υπό αυτήν την έννοια πολλοί είναι οι πελάτες των τραπεζών που απευθύνονται στο wealth management προσδοκώντας πιο ενισχυμένες αποδόσεις.

Με βάση στοιχεία του Ιουλίου, το μέσο επιτόκιο των καταθέσεων με συμφωνημένη διάρκεια έως 1 έτος από νοικοκυριά παρέμεινε σχεδόν αμετάβλητο στο 1,87%, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις μειώθηκε κατά 5 μονάδες βάσης και διαμορφώθηκε στο 3,11%.

Οι δόσεις των δανείων

Σε ό,τι αφορά τον δανεισμό, τα πράγματα είναι πολύ πιο περίπλοκα για τους πελάτες των τραπεζών. H άνοδος των επιτοκίων από τον Ιούλιο του 2022 ως και τον Σεπτέμβριο του 2023 εκτιμάται ότι κόστισε 3 δισ. ευρώ συνολικά. Ιδιαίτερα σε ό,τι αφορά όσους είχαν στεγαστικά δάνεια, το επιπλέον κόστος υπολογίζεται πως θα ήταν υψηλότερο αν από πέρυσι τον Απρίλιο οι τράπεζες δεν πάγωναν τις δόσεις των στεγαστικών.

Τα στεγαστικά επιτόκια πάγωσαν όταν το Εuribor μηνός ήταν 2,80%. Τώρα το Euribor κινείται στο 3,55%. Αρα, μια πτώση των επιτοκίων θα πρέπει να οδηγήσει και πάλι το Euribor στο 2,80% ώστε να αναμένεται ξανά υποχώρηση κυμαινόμενων επιτοκίων στα στεγαστικά δάνεια.

Οι δανειολήπτες αναμένεται να δουν και πάλι τις δόσεις τους να υποχωρούν, όταν τα επιτόκια θα οδηγηθούν εκεί όπου βρίσκονταν την περίοδο κατά την οποία οι τράπεζες προχώρησαν σε πάγωμά τους. Αυτό προσδιορίζεται να γίνει το α’ εξάμηνο του 2025. Στην παρούσα φάση η συντριπτική πλειονότητα των δανειοληπτών δανείζεται με σταθερό επιτόκιο ή με έναν συνδυασμό σταθερού επιτοκίου για τα πρώτα 5, 10 αλλά και 15 έτη του δανείου και μετά περνά σε επιτόκιο κυμαινόμενο.

Τα σταθερά επιτόκια, πάντως, κινούνται σε λίγο πάνω από 4%, όπως φαίνεται από τα στοιχεία της ΤτΕ. Ωστόσο, για μεγάλες διάρκειες (π.χ. 15 έτη σταθερό επιτόκιο) μπορεί κάποιος να βρει και επιτόκιο χαμηλότερο του 4% (κοντά στο 3,85%).

Οι τέσσερις συστημικές τράπεζες εμφάνισαν στο εξάμηνο πιστωτική επέκταση 3,1 δισ. ευρώ. Στις ελληνικές δραστηριότητες αντιστοιχούν τα 2,9 δισ. ευρώ, ενώ οι διοικήσεις τους εμφανίζονται βέβαιες ότι τελικώς θα καταφέρουν να επιτύχουν τους στόχους. Από την άλλη πλευρά, η στεγαστική πίστη εξακολουθεί να έχει αρνητική πιστωτική επέκταση. Εκτιμάται, πάντως, πως το πρόγραμμα «Σπίτι μου» θα βοηθήσει τον κλάδο.

Από την άλλη πλευρά και καθώς υπάρχουν σημαντικά αποθέματα κατοικιών που πωλούνται και πωλούνται σε υψηλές τιμές οι τράπεζες σχεδιάζουν προϊόντα που θα αφορούν τη στέγαση και την ασφάλιση αυτής δημιουργώντας συνθήκες για να αντιμετωπιστεί και η επισκευή κατοικιών, αλλά και η ασφάλισή τους από κινδύνους που σχετίζονται με το κλίμα. Σε ό,τι αφορά, τέλος, τα επιχειρηματικά δάνεια η υποχώρηση των επιτοκίων θα φανεί τόσο στους αλληλόχρεους όσο και στους λοιπούς λογαριασμούς άμεσα. Με βάση τα στοιχεία Ιουλίου, πάντως, το μέσο σταθμισμένο επιτόκιο του συνόλου των νέων δανείων προς νοικοκυριά και επιχειρήσεις αυξήθηκε κατά 9 μονάδες βάσης και διαμορφώθηκε στο 5,86%.

Ειδικότερα, το μέσο επιτόκιο των καταναλωτικών δανείων χωρίς καθορισμένη διάρκεια (κατηγορία που περιλαμβάνει τα δάνεια μέσω πιστωτικών καρτών, τα ανοιχτά δάνεια και υπεραναλήψεις από τρεχούμενους λογαριασμούς) παρέμεινε σχεδόν αμετάβλητο στο 14,93%.

Διαβάστε ακόμη

Διθύραμβοι Le Figaro στη Θράκη: «Εκεί όπου συναντιέται η Ανατολή με τη Δύση»

ΔΥΠΑ: Μειώθηκαν κατά 6% οι εγγεγραμμένοι άνεργοι τον Αύγουστο του 2024

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα