Οι πιο αντίξοες συνθήκες στα καθαρά έσοδα από τόκους των τραπεζών φαίνεται ότι θα επηρεάσουν τελικά τα αποτελέσματα των εγχώριων τραπεζών, παρότι η εξομάλυνση του κόστους των προβλέψεων θα εξομαλυνθεί τα επόμενα έτη και θα στηρίξει την κερδοφορία, τόσο για φέτος όσο και το 2023, επισημαίνει η HSBC στην έκθεσή της για τις ελληνικές τράπεζες που περιέχει πολλά «μηνύματα».

H βρετανική τράπεζα μειώνει τις εκτιμήσεις της για τα επαναλαμβανόμενα κέρδη κατά 5% κατά μέσο όρο για το 2023 και βλέπει βιώσιμο δείκτη αποδοτικότητας ιδίων κεφαλαίων ROTE για το τραπεζικό σύστημα 50 μ.β. χαμηλότερα στο 7,5% περίπου. Για αυτό αναπροσαρμόζει χαμηλότερα τις τιμές στόχους των τραπεζών πλην της Εθνικής Τράπεζας, για την οποία όχι μόνο δεν τη μειώνει αλλά την αυξάνει. Παρότι επαναλαμβάνει τις συστάσεις «αγορά» και για τις τέσσερεις μετοχές, ο τίτλος της Eurobank είναι η προτιμώμενη επιλογή της από το εγχώριο τραπεζικό τοπίο.

Πιο αναλυτικά:

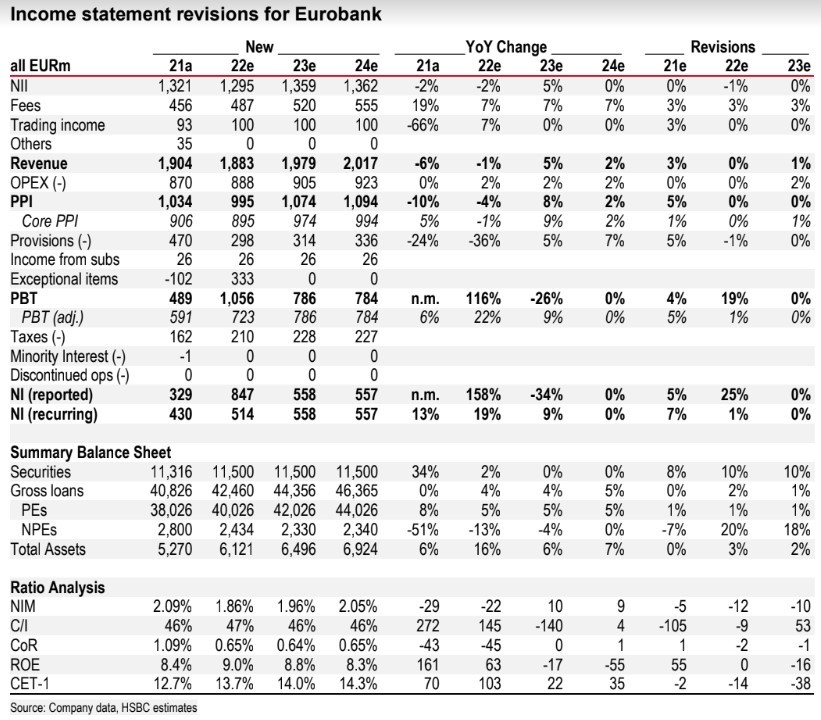

Eurobank: σύσταση «αγορά», μείωση στην τιμή στόχο στα €1,40 από €1,45 πριν

Η Eurobank παραμένει η αγαπημένη έκθεση μεταξύ των ελληνικών τραπεζών, δεδομένου του ισχυρότερου ισολογισμού της, της γεωγραφικά διαφοροποιημένης ροής εσόδων, το ήδη υψηλό ROTE και τις ισχυρές προοπτικές για την καταβολή μερίσματος από το επόμενο έτος. Περικόπτει ωστόσο η HSBC τις προβλέψεις για τα κέρδη του 2023 για να αντικατοπτρίσει ελαφρώς χαμηλότερες παραδοχές για το NII λόγω πιέσεων στις αποδόσεις των δανείων και του υψηλότερου κόστους έκδοσης MREL. Παρόλα αυτά οι αναθεωρήσεις αυτές τη φέρνουν σε γενικές γραμμές σε ευθυγράμμιση με τον στόχο της τράπεζας για τα βασικά λειτουργικά κέρδη του 2022 ύψους 610 εκατ. ευρώ. Τα κέρδη, οι μειώσεις και η παραδοχή κεφαλαιακής επιβάρυνσης 30 μ.β. για ρυθμιστικές προσαρμογές οδηγούν σε 3% της μείωση της τιμής στόχου σε €1,40 και επαναλαμβάνει τη σύσταση «αγορά». Η Eurobank διαπραγματεύεται στις 0,61 φορές το 2022 σε όρους P/TBV, 5% έκπτωση σε σχέση με τις τράπεζες της ΕΕ, η οποία δεν αντικατοπτρίζει το ισχυρό 9,0% δείκτη απόδοσης ROTE το 2022, δηλαδή 70 μ.β. υψηλότερα από τον μέσο όρο της ΕΕ.

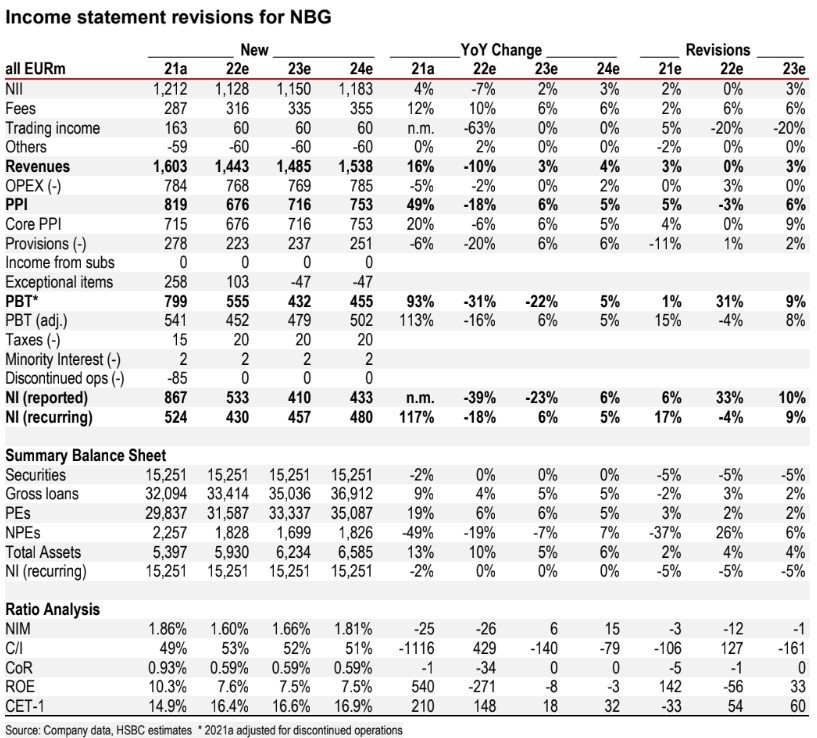

Eθνική Τράπεζα: σύσταση «αγορά», αύξηση στην τιμή στόχο στα €4,30 ευρώ από €3,90 πριν

Μειώνει η HSBC τα επαναλαμβανόμενα κέρδη του 2022 κατά 4% για τις υψηλότερες παραδοχές για τα λειτουργικά έξοδα (opex), ενώ αυξάνει τα κέρδη του 2023 κατά 9% για τα υψηλότερα έσοδα. Η τιμή στόχος αυξάνεται κατά 10% στα 4,30 ευρώ βάσει υψηλότερων παραδοχών για τα κέρδη και το κεφάλαιο και επαναλαμβάνει τη σύσταση «αγορά». Η ΕΤΕ έχει τον ισχυρότερο ισολογισμό μεταξύ των ελληνικών τραπεζών με υψηλό επίπεδο στον κλάδο δείκτες κάλυψης CET-1 και NPE. Τα σχέδια απομείωσης του κινδύνου από τα NPE της έχουν ολοκληρωθεί και αναμένει η HSBC να φτάσει το όριο του δείκτη NPE 5% έως το 2022, δηλαδή καλύτερα από τον προϋπολογισμό του 6%. Η τράπεζα φαίνεται να βρίσκεται σε καλό δρόμο να επιτύχει το στόχο της για αύξηση των βασικών λειτουργικών εσόδων κατά περίπου 9% για το 2022, αντισταθμίζοντας το NII μέσω της συνεχιζόμενης ισχυρής αύξησης των προμηθειών και της βελτίωσης του κόστους προβλέψεων CoR. «Αναμένουμε ότι θα δημιουργήσει περίπου 7,5% ROTE φέτος, για το οποίο ο δείκτης P/B του 2022 0,53x φαίνεται χαμηλό. Η τράπεζα σχεδιάζει να ξεκινήσει μερίσματα από τα φετινά κέρδη με μια πληρωμή 20% (απόδοση περίπου 3,5%), την οποία θα μπορούσε σταδιακά να αυξήσει. Τέλος, να σημειωθεί ότι το ΤΧΣ κατέχει το 40% της τράπεζας και οι στρατηγικές εξόδου του θα μπορούσαν ενδεχομένως να επηρεάσει την απόδοση της τιμής της μετοχής», καταλήγει η HSBC.

Alpha Bank: σύσταση «αγορά», μείωση στην τιμή στόχος στα €1,45 από €1,60 πριν

H Alpha περιόρισε τα καθαρά έσοδα από τόκους (ΝΙΙ) του 2022 €1,3 δισ. σε €1,15 δισ. λόγω της ταχύτερης εξυγίανσης των NPEs, της βραδύτερης αύξησης των δανείων και τις πιέσεις στις αποδόσεις. Παράλληλα, μείωσε επίσης την καθοδήγησή της για το CoR από 80 μ.β. σε 70 μ.β. ενθαρρυνόμενη από τον καλύτερο από το αναμενόμενο σχηματισμό των μη εξυπηρετούμενων δανείων (ΝΡΕ) μέχρι στιγμής. Τέλος, περιόρισε τις μακροπρόθεσμες προβλέψεις για τον δείκτη CET-1 κατά 50 μονάδες βάσης. «Ευθυγραμμίζουμε τις εκτιμήσεις μας με την επικαιροποιημένη καθοδήγηση σε κάποιο βαθμό και μειώνουμε τα επαναλαμβανόμενα κέρδη του 2022 και 2023 κατά 12% και 16%. Λόγω των χαμηλότερων κερδών και κεφαλαιακών παραδοχών, μειώνουμε το την τιμή στόχο (TP) μας κατά 9% σε 1,45 ευρώ. Επαναλαμβάνουμε την αξιολόγησή μας ως buy, καθώς πιστεύουμε ότι η προοπτική βελτίωση του ROTE της Alpha προς το 7% την επόμενη τριετία δεν αντανακλάται στην την αποτίμησή της», καταλήγει η βρετανική τράπεζα.

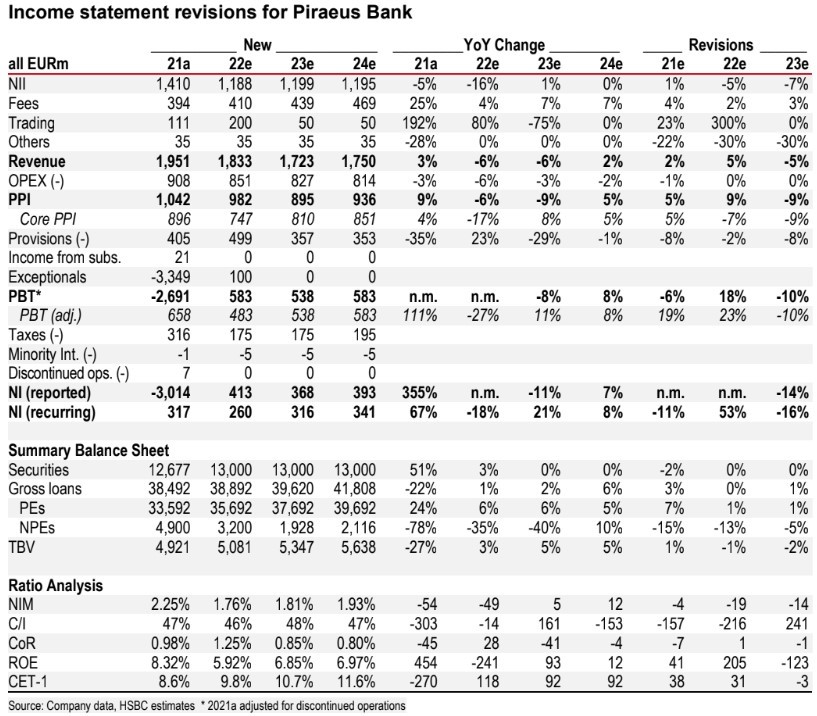

Τράπεζα Πειραιώς: σύσταση «αγορά», μείωση στην τιμή στόχο στα €1,90 από €2,10 πριν

«Μειώνουμε τα επαναλαμβανόμενα κέρδη μας για το 2023 16% λόγω της χαμηλότερης επέκτασης του χαρτοφυλακίου και των παραδοχών για το spread δανεισμού. Αν και τα κέρδη του 2022 αυξάνονται κατά 53% λόγω των υψηλότερων παραδοχών για τα έσοδα από εμπορικές συναλλαγές, εξακολουθούμε να μειώνουμε τις προβλέψεις για το βασικά έσοδα κατά 7%», εξηγεί η HSBC για την Τράπεζα Πειραιώς. Σημειώνεται ότι σύμφωνα με το επικαιροποιημένο επιχειρηματικό της σχέδιο η τράπεζα στοχεύει να αντισταθμίσει τις πιέσεις στα καθαρά έσοδα από τόκους με περαιτέρω συμπίεση του κόστους και την επίτευξη συντελεστή προβλέψεων (CoR) σε επίπεδο χαμηλότερο των 40 μ.β. Ωστόσο, έχει διατηρήσει η HSBC σε συντηρητικά επίπεδα τις βιώσιμες παραδοχές της για το CoR αυξημένες στις 75 μ.β., δεδομένης της σχετικά χαμηλούς δείκτες κάλυψης (2021 στο 41%). «Μειώνουμε την τιμή στόχο κατά 10% στα 1,90 ευρώ βάσει των χαμηλότερων παραδοχών για τα κέρδη και επαναλαμβάνουμε την αξιολόγηση «αγορά» για λόγους αποτίμησης», εξηγεί η HSBC. Το 2022 φαίνεται να είναι ένα ακόμη μεταβατικό έτος για την Τράπεζα Πειραιώς λόγω του υψηλού CoR, αλλά οι μεσοπρόθεσμες προοπτικές κερδών της τράπεζας εξακολουθούν να είναι αρκετές για να διαμορφώσουν μια εποικοδομητική άποψη. Το 2022, ο δείκτης P/BV της Πειραιώς είναι στις 0,34 φορές και είναι στο κάτω μέρος των αποτιμήσεων για τις ελληνικές τράπεζες. H HSBC εκτιμά ότι προσφέρει μια ευνοϊκή ανταμοιβή κινδύνου, καθώς υποδηλώνει ότι η αγορά τιμολογεί την τράπεζα με 5,5% βιώσιμο δείκτη αποδοτικότητας ROTE, ενώ σύμφωνα με τις δικές της εκτιμήσεις είναι πιθανό να επιτύχει 7% έως το 2023 και στοχεύει στο 12% στο 2025 (εκτίμηση της HSBC στο 8%).

Διαβάστε ακόμα:

Ανακοινώσεις Μητσοτάκη για έρευνες και εξορύξεις αερίου σε Ιόνιο και Κρήτη

Εlpedison: Χτίζει το τέταρτο FSRU στη Θεσσαλονίκη επενδύοντας έως 300 εκατ. ευρώ

Δημ. Βιντζηλαίος (Creta Farms): Έβαλε στο στόχαστρό του τα Παγωτά Δωδώνη και εταιρεία κρέατος