Η Morningstar DBRS εκτιμά ότι οι ελληνικές τράπεζες Alpha Bank, Eurobank, Εθνική Τράπεζα και Τράπεζα Πειραιώς, όσο και άλλες μη συστημικές ελληνικές τράπεζες, θα επωφεληθούν από αυτήν την παράταση του προγράμματος και θα τιτλοποιήσουν ορισμένα ή όλα τα αποθέματα μη εξυπηρετούμενων δανείων που απομένουν πριν από τη λήξη της εγγύησης. Η ανανέωση της εγγύησης συνοδεύεται από δύο βαθμίδες απαίτησης αξιολόγησης BB (high), καθώς το προηγούμενο πρόγραμμα απαιτούσε BB (low), αλλά δεν απαιτεί την κρατική αξιολόγηση, κάτι που είναι σημαντικός λόγος για την απουσία αξιολογήσεων για τις ελληνικές τιτλοποιήσεις μη εξυπηρετούμενων δανείων.

«Ένας σημαντικός παράγοντας που θα πρέπει να ληφθεί υπόψη για τον ευρωπαϊκό χώρο των μη εξυπηρετούμενων δανείων το 2024 θα είναι η πρόσφατη ανανέωση του Ελληνικού Συστήματος Προστασίας Περιουσιακών Στοιχείων (Hellenic Asset Protection Scheme – HAPS) της Ελλάδας, το οποίο εγκρίθηκε στις 4 Δεκεμβρίου 2023 με συνολικό εγγυημένο ποσό 2 δισ. ευρώ σε τιτλοποιημένα ομόλογα και νέα ημερομηνία λήξης την 31η Δεκεμβρίου 2024 (εκτός εάν παραταθεί με μεταγενέστερο διάταγμα). Πιστεύουμε ότι πολλές από τις ελληνικές τράπεζες – τόσο οι συστημικές (Alpha Bank, Eurobank, Εθνική Τράπεζα της Ελλάδος και Τράπεζα Πειραιώς) όσο και άλλες μη συστημικές τράπεζες – θα επωφεληθούν από αυτή την ανανέωση και θα τιτλοποιήσουν μερικά ή όλα τα εναπομείναντα αποθέματα μη εξυπηρετούμενων δανείων τους πριν από τη λήξη της εγγύησης», υπογραμμίζει η Morningstar DBRS.

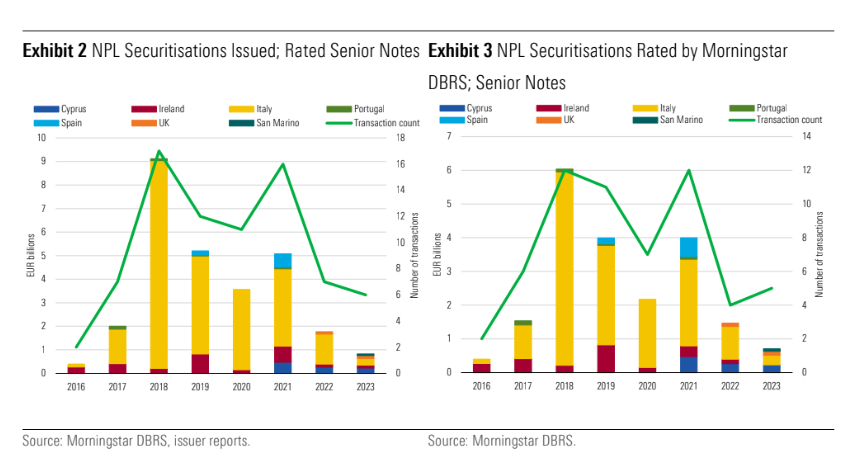

«Η ευρωπαϊκή αγορά τιτλοποίησης μη εξυπηρετούμενων δανείων επιβραδύνθηκε σημαντικά το 2023, καμία από τις συναλλαγές που είχαν ανασταλεί μετά την έναρξη της αύξησης των επιτοκίων από την ΕΚΤ δεν συνεχίστηκε κατά τη διάρκεια του έτους. Με εξαίρεση μερικές εκδόσεις που συγκεντρώθηκαν τις τελευταίες εβδομάδες του έτους, η δραστηριότητα σε αυτή την κατηγορία περιουσιακών στοιχείων ήταν η πιο ήρεμη από τότε που οι εκδόσεις ξεκίνησαν εκ νέου το 2016 μετά τη μεγάλη χρηματοπιστωτική κρίση», εξηγεί η Morningstar DBRS .

«Για το 2024, αναμένουμε ότι οι προοπτικές αξιολόγησης θα παραμείνουν σταθερές σε όλες τις δικαιοδοσίες μας, με σταθερές πιστωτικές προοπτικές για τις περισσότερες από αυτές. Διατηρούμε τις αρνητικές πιστωτικές προοπτικές μας για την Ισπανία και την Ιταλία – τις δύο δικαιοδοσίες στις οποίες είδαμε ορισμένες από τις αξιολογούμενες συναλλαγές μας να δυσκολεύονται τα τελευταία χρόνια, αντιμετωπίζοντας μεταξύ άλλων καθυστερημένες προοπτικές ανάκτησης και, σε ορισμένες περιπτώσεις, αναθεωρημένο χαμηλότερο συνολικό ποσό ανάκτησης.

«Υπάρχει ευρεία συναίνεση μεταξύ των συμμετεχόντων στην αγορά ότι η ανανέωση της ιταλικής Garanzia Cartolarizzazione Sofferenze (GACS) δεν αναμένεται φέτος και, ως εκ τούτου, οι προσδοκίες για την έκδοση ιταλικών μη εξυπηρετούμενων δανείων το 2024 από πλευράς όγκου παραμένουν χαμηλές. Σε άλλες δικαιοδοσίες ενδέχεται να θεσπιστούν νέα συστήματα παρόμοια με το σύστημα GACS της Ιταλίας και το HAPS της Ελλάδας, παράδειγμα του οποίου είδαμε πέρυσι στη Δημοκρατία του Αγίου Μαρίνου. Όσον αφορά τις συναλλαγές σε άλλες παραδοσιακές ευρωπαϊκές δικαιοδοσίες (κυρίως στην Κύπρο, την Ιρλανδία, την Πορτογαλία, την Ισπανία και το Ηνωμένο Βασίλειο), η Morningstar DBRS αναμένει ότι οι εκδόσεις δημόσιων senior notes κατά τη διάρκεια του 2024 θα είναι σε γενικές γραμμές σύμφωνες με αυτό που είδαμε κατά την περίοδο μετά την πανδημία, πριν από την εισβολή στην Ουκρανία (2021-2022), ύψους 200 έως 400 εκατ. ευρώ ετησίως, δεδομένου ότι τα επιτόκια σταθεροποιούνται τώρα. Όπως και το 2023, το έτος αυτό ενδέχεται επίσης να δούμε τιτλοποιήσεις μικρότερων χαρτοφυλακίων μη εξυπηρετούμενων δανείων, χαρτοφυλάκια δανείων με επαναλαμβανόμενες αποδόσεις που ενδέχεται να πωληθούν από υφιστάμενες τιτλοποιήσεις και άλλες πιο εσωστρεφείς συναλλαγές μεικτών κατηγοριών ενεργητικού που περιλαμβάνουν μη εξυπηρετούμενα δάνεια και δάνεια που είναι απίθανο να πληρωθούν», καταλήγει η Morningstar DBRS.

Διαβάστε ακόμη

Comeback της βρετανικής οικονομίας με ισχνή ανάπτυξη

Απογοήτευσαν οι πωλήσεις της Burberry – Βουτιά έως 15% για τη μετοχή (γράφημα)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.