Ιδιαίτερα δυνατά αναμένεται να είναι τα κέρδη των συστημικών τραπεζών που θα ανακοινωθούν στο τέλος του μήνα και στις αρχές Αυγούστου. Σημαντική επίδραση σε αυτά είχαν οι προμήθειες.

Κοινά χαρακτηριστικά που αφορούν όλες τις τράπεζες είναι πως δεν αναμένονται έκτακτα έξοδα ενώ δεν υπάρχουν νέα NPEs.

H ύπαρξη του νέου «Ηρακλή» θα βοηθήσει την περαιτέρω εκκαθάριση του ισολογισμού των τραπεζών καθώς θεωρείται περίπου βέβαιο πως η Ελληνική Κυβέρνηση θα αιτηθεί διεύρυνση των εγγυήσεων προκειμένου να ξεκαθαρίσει ο ισολογισμός και των συστημικών τραπεζών.

Οι προμήθειες σε όλες τις τράπεζες θα ενισχυθούν και αναμένεται να κινηθούν στα 600 εκατ. ευρώ και για τις τέσσερις συστημικές τράπεζες το δεύτερο τρίμηνο. Αυτό αποδίδεται μεταξύ άλλων και στα έσοδα που έχουν οι τράπεζες από την πιστωτική ανάπτυξη η οποία παρουσίασε σημαντική άνοδο μέσα στον Ιούνιο.

Η αύξηση αποδίδεται επίσης στη στροφή των πελατών των τραπεζών σε επενδυτικά προϊόντα.

Τα έσοδα από τόκους το 2ο τρίμηνο θα πρέπει να θεωρούνται χαμηλότερα ή ίσα με το α τρίμηνο του έτους.

Στο πλαίσιο των ικανοποιητικών κερδών ισχυροποιείται η κεφαλαιακή βάση των τραπεζών κάτι που αποτελεί απάντηση σε όσους πιστεύουν πως το θέμα του αναβαλλόμενου φόρου παίζει ρόλο σημαντικό στη διανομή κερδών.

Αναλυτές της Mediobanca πραγματοποίησαν έρευνα για τα επικείμενα αποτελέσματα των τριών εκ των τεσσάρων συστημικών τραπεζών.

Η Τράπεζα Πειραιώς , η Εθνική και η Alpha θα παρουσιάσουν τα αποτελέσματά τους για το 2ο τρίμηνο του 2024 στις 31 Ιουλίου, 1 Αυγούστου και 2 Αυγούστου, αντίστοιχα.

Συνολικά, το 2ο τρίμηνο όπως αναφέρει η έκθεση θα είναι ένα ακόμη ισχυρό τρίμηνο που θα καθοδηγείται από την ανάπτυξη και την περαιτέρω συσσώρευση κεφαλαίων.

Ωστόσο, επισημαίνεται ότι η κυβέρνηση εξετάζει την παράταση του προγράμματος Ηρακλής και αυτό θα μπορούσε να οδηγήσει την Alpha να εκμεταλλευτεί την ευκαιρία για να επιταχύνει περαιτέρω τη διαδικασία μείωσης των κόκκινων δανείων.

Τον Ιούνιο δημοσιεύματα ανέφεραν πως η κυβέρνηση εξετάζει παράταση και επέκταση του Ηρακλή προκειμένου να διευκολύνει την τελική φάση μείωσης του κινδύνου που αντιμετωπίζουν οι ελληνικές τράπεζες

Ο υπουργός Οικονομικών κ. Κωστής Χατζηδάκης επιβεβαίωσε ότι αν το τρέχον πρόγραμμα δεν είναι αρκετό για να μειώσει περαιτέρω το ποσοστό των ελληνικών κόκκινων δανείων ευθυγραμμίζοντάς τα με τα επίπεδα της Ε.Ε. τότε θα απευθύνει νέο αίτημα στην Κομισιόν προσθέτοντας ότι το σχετικό ποσό δεν αναμένεται να είναι ιδιαίτερα σημαντικό.

Alpha Bank: Αναμένεται ισχυρή πρόοδος και λήξη της υποαπόδοσης

Την προτίμησή της στην Alpha μεταξύ των ελληνικών τραπεζών εκφράζει η Mediobanca, καθώς η ευαισθησία της στα επιτόκια είναι χαμηλότερη από εκείνη των ανταγωνιστών της και η ισχυρή πρόοδος στην κεφαλαιακή της απόδοση μπορεί να αντιστρέψει την μέχρι στιγμής υποαπόδοση της τράπεζας.

Αναμένεται ότι άλλο ένα ισχυρό τρίμηνο καθώς οι υφιστάμενες τάσεις δείχνουν μια διψήφια αύξηση των κερδών προ φόρων στον πυρήνα των τραπεζικών εργασιών σε ετήσια βάση.

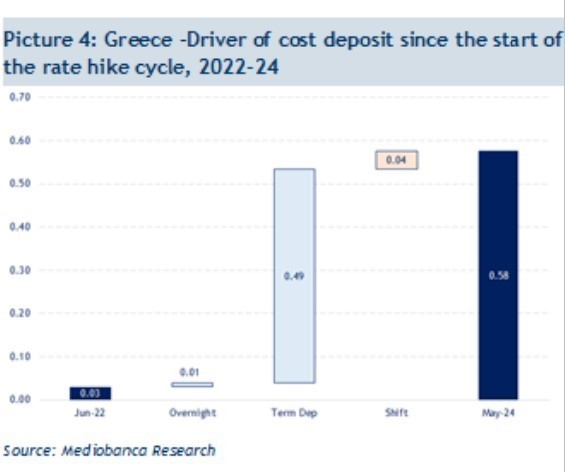

Τα έσοδα από τόκους θα διατηρηθούν σε καλά επίπεδα κυρίως λόγω της ισχυρής βάσης των καταθέσεων με χαμηλό επιτόκια που είναι υψηλότερα για τις προθεσμιακές καταθέσεις.

Αυτό το τελευταίο θα μπορούσε να είχε οδηγήσει την Alpha Bank να αυξήσει το χαρτοφυλάκιο των ομολόγων της, στηρίζοντας τα έσοδα από τόκους τα επόμενα τρίμηνα. Ελαφρώς υψηλότερο είναι το κόστος χρηματοδότησης των εκδόσεων της τράπεζας λόγω της έκδοσης ομολόγου tier 2 ύψους 500 εκατ. ευρώ που εκδόθηκε τον Ιούνο και 400 εκατ. ευρώ senior preferred τον Φεβρουάριο σε συνδυασμό με την τρέχουσα ανατιμολόγηση των προθεσμιακών καταθέσεων . Συνολικά, βλέπουμε τα έσοδα από τόκους να αυξάνονται κατά 3% σε ετήσια βάση και να πέφτουν κατά 3% από τρίμηνο σε τρίμηνο παραμένοντας σε απόσταση από την εκτίμηση υποχώρησής τους κατά 5% που έχει πραγματοποιήσει η τράπεζα για το 2024.

Οι προμήθειες αυξάνονται κατά 5%-12% σε επίπεδο τριμήνου αλλά και ετησίως, κυρίως επειδή οι πελάτες στρέφονται σε αμοιβαία κεφάλαια και άλλα επενδυτικά προϊόντα έναντι των καταθέσεων.

Το κόστος θα αυξηθεί κατά 2% από τρίμηνο σε τρίμηνο , αλλά εξακολουθεί να είναι 4% χαμηλότερο σε ετήσια βάση.

Συνολικά, η Mediobanca θεωρεί ότι τα προ φόρων κέρδη της Alpha από τις βασικές της δραστηριότητες θα αυξηθούν κατά 14% σε ετήσια βάση αλλά μειώνονται κατά 7% σε τριμηνιαία βάση κυρίως λόγω του χαμηλότερου εσόδου από τόκους. Σε βάση αναφοράς, τα κέρδη της Alpha αναμένεται να φτάσουν τα 185 εκατ. το 2ο τρίμηνο του 2024 (3%-12% κάτω από το 2ο τρίμηνο του 2023 και το 1ο του 2024).

Όσον αφορά το κεφάλαιο, αναμένεται συσσώρευση κεφαλαίου 30 μ.β. το τρίμηνο χάρη στα τριμηνιαία κέρδη εις νέον.

Τράπεζα Πειραιώς: Mε υπερδιπλάσιους ρυθμούς έναντι του 2023 τρέχει η τράπεζα

Η εκτίμηση είναι ότι η Τράπεζα Πειραιώς θα παρουσιάσει ισχυρό 2ο τρίμηνο για το 2024 το οποίο θα αντικατοπτρίζει και την αναβάθμισή της που έλαβε χώρα στις αρχές Ιουνίου.

Αναλυτικά αναμένεται :

Αύξηση 5% στα έσοδα από τόκους σε ετήσια βάση και -1% σε τριμηνιαία βάση λόγω του ελαφρώς υψηλότερου κόστους καταθέσεων στο πλαίσιο της ανατιμολόγησης των προθεσμιακών καταθέσεων. Ρόλο παίζει επίσης το υψηλότερο κόστος των εκδόσεων καθώς η τράπεζα πραγματοποίησε έκδοση ύψους 500 εκατ ευρώ Senior Preffered τον Απρίλιο.

Οι προμήθειες αυξήθηκαν κατά 1% σε τριμηνιαία βάση και 4% σε ετήσια βάση.

Τα κόστη σημείωσαν αύξηση 1% και 2% σε επίπεδο τριμήνου και έτους αντιστοίχως

Συνολικά, τα κέρδη προ φόρων από τη βασική δραστηριότητα της τράπεζας φαίνεται να αυξάνονται κατά 6% σε ετήσια βάση αλλά μειώνονται κατά 1% σε τριμηνία βάση κυρίως λόγω των ελαφρώς χαμηλότερων εσόδων από τόκους.

Αναμένεται τα κέρδη της Πειραιώς να φθάσουν τα 285 εκατ. ευρώ το 2ο τρίμηνο του 2024 (22% πάνω από το α τρίμηνο και και υπερδιπλάσια από τα κέρδη του 2ου τριμήνου του 2023). Όσον αφορά το κεφάλαιο, αναμένεται συσσώρευση κεφαλαίου 30 μ.β. το τρίμηνο χάρη στα τριμηνιαία κέρδη εις νέο.

Ας σημειωθεί πως στις αρχές του Ιουνίου η τράπεζα αναβάθμισε τις εκτιμήσεις για το 2024:

Eσοδα από τόκους στα 2 δισ. ευρώ από 1,9 δισ. προηγουμένως λόγω της χαμηλότερης προϋπολογισθήσας δαπάνης σε τόκους καταθέσεων έναντι της πραγματικότητας και της χαμηλής μετάβασης της πελατειακής της βάσης σε προθεσμιακές καταθέσεις.

Το υπόλοιπο των εξυπηρετούμενων δανείων στο τέλος του 2024 σε επίπεδο πρόβλεψης διαμορφώνεται σε 31,7 δισ. ευρώ περίπου έναντι προηγούμενης εκτίμησης 31,5 δισ. ευρώ .

Έσοδα από προμήθειες παρεμφερή με το α τρίμηνο του 2024 στο 0,8% στο σύνολο των περιουσιακών στοιχείων για όλο το έτος έναντι 0,7% προηγουμένως.

Χαμηλότερο ετήσιο κόστος κινδύνου για όλο το χρόνο στο 0,7% από 0,8% και καθαρά κέρδη περίπου 1 δισ. σε σχέση με 0,9 δισ. ευρώ της προηγούμενης εκτίμησης.

Εθνική Τράπεζα: Αύξηση κερδών κατά 9% από το 2023

Αναμένουμε ότι η Εθνική να παρουσιάσει ένα ισχυρό δεύτερο τρίμηνο του 2024.

Πιο συγκεκριμένα:

Έσοδα από τόκους αυξημένα κατά 5% ετησίως και μειωμένα κατά 4% σε τριμηνιαία βάση λόγω του ελαφρώς υψηλότερου κόστους καταθέσεων ( κυρίως εξαιτίας της ανατιμολόγησης των προθεσμιακών καταθέσεων) καθώς και του υψηλότερου κόστους χρηματοδότησης των ομολόγων με την έκδοση tier 2 500 εκατ. ευρώ το Μάρτιο.

Οι προμήθειες αυξάνονται κατά 5% σε τριμηνιαία βάση και είναι αυξημένες κατά 14% σε ετήσια βάση

Το κόστος αυξάνεται κατά 2%-8% σε τριμηναία βάση και ετησίως αντίστοιχα.

Συνολικά, βλέπουμε ότι τα η βασική κερδοφορία προ φόρων της Εθνικής είναι αυξημένη κατά 7% σε ετήσια βάση αλλά μειώνεται κατά 6% σε επίπεδο τριμήνου κυρίως λόγω χαμηλότερων εσόδων από τόκους.

Σε βάση αναφοράς, βλέπουμε τα κέρδη της Εθνικής να αγγίζουν τα 294 εκ. ευρώ το 2ο τρίμηνο του 2024 και είναι 9% πάνω από το 2ο τρίμηνο του 2023. Όσον αφορά το κεφάλαιο, αναμένουμε συσσώρευση κεφαλαίου 20 μονάδες βάσης το τρίμηνο χάρη στα τριμηνιαία κέρδη εις νέο.

Διαβάστε ακόμη

Ισχυρό αναμένεται το 2ο τρίμηνο των τραπεζών (γράφημα)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ