© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Η προηγούμενη εβδομάδα επεφύλαξε εκπλήξεις στο μέτωπο των τραπεζικών προμηθειών, με τη Eurobank να ξεκινά τις μειώσεις αναβαθμίζοντας τα τέσσερα συνδρομητικά πακέτα «Eurobank My Advantage», μέσω των οποίων οι πελάτες μπορούν να απολαμβάνουν δωρεάν βασικές συναλλαγές.

Το «business stories» συνομίλησε με τον αναπληρωτή διευθύνοντα σύμβουλο της Eurobank και επικεφαλής Retail & Digital Banking Ιάκωβο Γιαννακλή, αποκωδικοποιώντας τα μυστικά των νέων πακέτων «Eurobank My Advantage» που κινούνται βάσει των ευρέως διαδεδομένων αντίστοιχων πρακτικών στο εξωτερικό, επιβραβεύοντας τους πελάτες που ενισχύουν τη σχέση τους με την τράπεζα. «Μισθωτοί και συνταξιούχοι που λαμβάνουν τον μισθό ή τη σύνταξή τους από τη Eurobank μπορούν μέσα από το βασικό πακέτο “My Blue Advantage”, που τους παρέχεται δωρεάν, να πραγματοποιούν χωρίς κόστος τις βασικές καθημερινές τους συναλλαγές», αναφέρει χαρακτηριστικά. «Μπορούν, μεταξύ άλλων, να πληρώνουν δωρεάν όλους τους λογαριασμούς ύδρευσης, ενέργειας, τηλεφωνίας και άλλων οργανισμών, καθώς έχουν δικαίωμα για απεριόριστες πάγιες εντολές, μπορούν να επανεκδώσουν τη χρεωστική τους κάρτα λόγω κλοπής ή φθοράς εντελώς δωρεάν, όπως επίσης και να ανανεώσουν -όταν απαιτηθεί- τη χρεωστική τους κάρτα χωρίς επιβάρυνση», εξηγεί. Παράλληλα, μπορούν μέσω IRIS Payments να στείλουν και να λάβουν χρήματα εντός Ελλάδας έως €500 την ημέρα, για να πληρώσουν, για παράδειγμα, ενοίκιο ή να στείλουν χρήματα στο παιδί τους που σπουδάζει στην Ελλάδα.

«Εχουμε υπολογίσει στα 3,10 ευρώ τον μήνα το συνολικό όφελος για τον πελάτη από τις συναλλαγές μέσω του βασικού πακέτου. Η λογική μας είναι ότι ο πελάτης που επιλέγει τη Eurobank για να χτίσει μια σταθερή σχέση μαζί μας ως τράπεζα επιλογής θα επιβραβεύεται. Ενδεικτικά, κάνοντας τις συναλλαγές του με χρεωστική ή πιστωτική κάρτα Eurobank σε σούπερ μάρκετ και πρατήρια βενζίνης που συμμετέχουν στο πρόγραμμα “€πιστροφή”, μπορεί να έχει επιπλέον όφελος 7 ευρώ, άρα το συνολικό όφελος για τον πελάτη υπερβαίνει τα 10 ευρώ τον μήνα», διευκρινίζει ο κ. Γιαννακλής και συμπληρώνει: «Θέλουμε οι πελάτες που κάνουν τις πληρωμές του νοικοκυριού τους πληρώνοντας προμήθειες να γνωρίζουν πως αν επιλέξουν τη Eurobank μπορούν να τις κάνουν δωρεάν».

Μάλιστα, συνταξιούχοι ή δημόσιοι υπάλληλοι που δεν είναι πελάτες μπορούν πλέον εύκολα και ψηφιακά να γίνουν και, ακολούθως, μεταφέροντας στην τράπεζα τη σύνταξη ή τη μισθοδοσία τους ηλεκτρονικά να αποκτούν το πακέτο χωρίς κόστος. Αντίστοιχα, πρόσβαση στο πακέτο χωρίς κόστος έχουν και πελάτες με συνολική καταθετική – επενδυτική σχέση με τη Eurobank τουλάχιστον 10.000 ευρώ. «Οι υπόλοιπες κατηγορίες ιδιωτών πελατών με κόστος μόλις 60 λεπτά τον μήνα μπορούν να έχουν τις βασικές καθημερινές συναλλαγές δωρεάν», μας εξηγεί ο επικεφαλής Retail & Digital Banking της Eurobank, η οποία αξίζει να σημειωθεί ότι είναι η πρώτη τράπεζα που εισήγαγε τόσο ευρείας κάλυψης συνδρομητικά πακέτα προμηθειών στην ελληνική αγορά. «Εκτός των μισθοδοτούμενων και των συνταξιούχων που μπορούν να απολαμβάνουν δωρεάν τις υπηρεσίες του “Blue”, όλοι οι πελάτες της Eurobank μπορούν να βρουν το πακέτο συναλλαγών που εξυπηρετεί καλύτερα τις ανάγκες τους. Στην ιστοσελίδα μας υπάρχουν παραδείγματα που θα βοηθήσουν τους πελάτες μας να αποφασίσουν ποιο πακέτο συναλλαγών είναι το πιο συμφέρον».

Οφελος για όλα τα βαλάντια

Τι κερδίζουν όμως πελάτες με πιο σύνθετες ή/και περισσότερες απαιτήσεις από εκείνων του βασικού πακέτου; Για παράδειγμα, ένας ιδιώτης με δύο παιδιά που σπουδάζουν σε άλλη πόλη;

«Πράγματι οι πελάτες έχουν διαφορετικές ανάγκες και οφείλουμε να προσφέρουμε επιλογές. Για πιο σύνθετες απαιτήσεις υπάρχουν τα πακέτα “Eurobank My Silver Advantage”, “Eurobank My Gold Advantage” και “Eurobank My Platinum Advantage” με τα οποία οι κάτοχοι μπορούν να πραγματοποιήσουν ακόμα περισσότερες συναλλαγές, έως να αποκτήσουν πιστωτική κάρτα χωρίς συνδρομή, επιτυγχάνοντας ακόμα περισσότερο όφελος, εάν αποφασίσουν να έχουν τις καθημερινές συναλλαγές τους σε εμάς», επισημαίνει ο κ. Γιαννακλής.

Για παράδειγμα, πελάτης που λαμβάνει τη μισθοδοσία του στη Eurobank και πραγματοποιεί τις συναλλαγές του ηλεκτρονικά, με μόλις 2,5 ευρώ τον μήνα αποκτά το «Eurobank My Gold Advantage» και πέραν των συναλλαγών που ούτως ή άλλως εξασφαλίζει από το βασικό πακέτο, έχει επιπλέον τον μήνα:

■ Πιστωτική κάρτα χωρίς ετήσια συνδρομή.

■ Τρεις πληρωμές λογαριασμών από τα ψηφιακά κανάλια της Eurobank εφόσον δεν θέλει να βάλει πάγιες εντολές, που είναι απεριόριστες.

■ Τρεις μεταφορές χρημάτων online σε ευρώ σε τράπεζα εντός Ελλάδας για μεγαλύτερα ποσά από 500 ευρώ.

■ Ενα δωρεάν εισερχόμενο έμβασμα σε ευρώ, από τράπεζα εντός Ελλάδας για να εισπράξει,π.χ., ένα ενοίκιο.

■ Το μηνιαίο όφελος που μπορεί να αποκομίσει ένας πελάτης ξεκινάει από 14 ευρώ στο «Silver» και φτάνει τα 54 ευρώ στο «Platinum», με το οποίο κάποιος, με υψηλότερο μηνιαίο κόστος, έχει πρόσβαση πρακτικά σε απεριόριστες συναλλαγές.

Υπάρχουν όμως και πελάτες που απλά επιλέγουν τη Eurobank για την αποταμίευση ή την πληρωμή του δανείου τους και δεν επιθυμούν το «Blue». Οπως διευκρινίζει ο επικεφαλής Retail & Digital Banking της τράπεζας, μπορούν να μετατρέψουν, ακόμα και ψηφιακά, έναν ή περισσότερους λογαριασμούς σε αποταμιευτικό ή εξυπηρέτησης δανείου και να αποκτήσουν κάρτα αναλήψεων, ώστε να κινούν τον λογαριασμό τους από ΑΤΜ ή ταμείο σε κατάστημα. Ετσι, δεν επιβαρύνονται με το μηνιαίο κόστος των 0,60 ευρώ.

Μύθοι και αλήθειες για το κόστος των τραπεζικών υπηρεσιών

Οι πιέσεις της κυβέρνησης για φρένο στις προμήθειες και η πλήρης εφαρμογή της Κοινοτικής Οδηγίας προστασίας του καταναλωτή – Μηδενικές χρεώσεις για όλες τις συναλλαγές με πάγιο κόστος και υποχρεωτικές πληρωμές μέσω IRIS.

Λόγω της εντυπωσιακής ανόδου των προμηθειών των ελληνικών τραπεζών την τελευταία διετία, υπήρξε σαφές αίτημα από την Πολιτεία να μπει κάποιο φρένο προς όφελος του καταναλωτή. Και εγένετο φως! Οι τράπεζες φαίνεται να βρίσκουν τον δρόμο προς την ισορροπία επιλέγοντας λύσεις δοκιμασμένες και στο εξωτερικό -παλιότερα και στην Ελλάδα- όπου με ένα πάγιο κόστος ο καταναλωτής μπορεί να απολαμβάνει μηδενικές χρεώσεις για όλες τις συναλλαγές στον λογαριασμό του.

Πρόκειται για μια κατάσταση win-win αφού οι τράπεζες μπορούν να προϋπολογίσουν έσοδα, να αποκτήσουν ενδεχομένως αποταμιεύσεις που νωρίτερα βρίσκονταν σε άλλες τράπεζες (ώστε να πληρώνονται πάγιες εντολές) προσφέροντας στον καταναλωτή ένα σύνολο μικρότερων -τελικά- χρεώσεων από εκείνες που θα πλήρωνε εκτελώντας αποσπασματικά συναλλαγές. Το τραπεζικό κόστος γιγαντώθηκε από τη διεθνή τάση ανόδου των επιτοκίων, ως συνέπεια της ανόδου του πληθωρισμού, γεγονός που επιβάρυνε σοβαρά τον οικογενειακό προϋπολογισμό και φρέναρε σημαντικά την επιχειρηματική πίστη.

Βέβαια οι προμήθειες δεν επιβαρύνουν μόνο τους καταναλωτές, αλλά και το λιανεμπόριο στο σύνολό του, καθώς οι ηλεκτρονικές συναλλαγές κουβαλούν μαζί τους ένα σημαντικό βάρος χρεώσεων που αφορά κυρίως εταιρείες πληρωμών.

Οι διαφορές

Ας δούμε λίγο κάποια μεγέθη που ζαλίζουν: σε 1,8 δισ. ευρώ ανήλθαν οι προμήθειες των τραπεζών το 2023, ενώ 477 εκατ. ευρώ ήταν τα κέρδη από προμήθειες για τις τέσσερις συστημικές τράπεζες, με βάση τα στοιχεία του α’ τριμήνου του 2024. Οι προμήθειες αυξάνονται σταθερά κυρίως λόγω της αύξησης των ηλεκτρονικών συναλλαγών αλλά και λόγω της χορήγησης επιχειρηματικών δανείων που αφορούν το επιχειρηματικό χαρτοφυλάκιο. Προμήθειες που αφορούν τους καταναλωτές και είναι από αυτές που προκαλούν αρνητική εντύπωση είναι, π.χ., η αυθημερόν χρέωση εμβάσματος για ποσά που δεν ξεπερνούν τα 1.000 ευρώ με συνολικά έξοδα που σε ορισμένες περιπτώσεις ξεπερνούν τα 30 ευρώ, η χρέωση για την ανανέωση χρεωστικής κάρτας λόγω λήξης με 6 ευρώ (όταν το πλαστικό της κάρτας κοστίζει 0,10 ευρώ), η τήρηση επιχειρηματικού λογαριασμού, έστω κι αν αυτός δεν χρησιμοποιείται, με 25-50 ευρώ.

Ολα αυτά ο καταναλωτής τα έχει πράγματι στο μυαλό του ως μια μεγάλη αδικία που συντελείται εις βάρος του. Είναι όμως έτσι; Στις ευρωπαϊκές τράπεζες πρέπει να σημειωθεί πως δεν υπάρχει λογαριασμός που να τηρείται σε πιστωτικό ίδρυμα (ακόμη και ταμιευτηρίου) και να μη χρεώνεται η μηνιαία τήρησή του, κάτι που εδώ συμβαίνει μόνο για τους μηνιαίους λογαριασμούς. Σε χώρες μάλιστα όπως η Ελβετία τα κόστη είναι εξαιρετικά υψηλά, τόσο που να μην αξίζει η επιλογή για μικρούς καταθέτες.

«Ρίξτε τις προμήθειες» ήταν η πρόσφατη επιτακτική προτροπή του υπουργείου Οικονομικών καθώς η Πολιτεία προσπαθεί να περικόψει κόστη όπου και όπως μπορεί. Προτίθεται μάλιστα να συνδυάσει την προσπάθεια αυτή με την πλήρη εφαρμογή της Κοινοτικής Οδηγίας προστασίας του καταναλωτή για τις χρηματοοικονομικές υπηρεσίες. Μέσα σε αυτή εντάσσονται και τα συστήματα πληρωμών. Η μόνη διαθέσιμη στην Ελλάδα υπηρεσία άμεσων πληρωμών, το IRIS, διαδίδεται ταχύτατα. Οι υπηρεσίες άμεσων πληρωμών μπορεί να αποδειχθούν μια πολύ χρήσιμη λύση τόσο για τους πολίτες, ώστε να μην καταβάλλουν καθόλου προμήθειες για ηλεκτρονικές συναλλαγές, όσο και για τους ελεύθερους επαγγελματίες, για να πληρώνουν κατά μέσο όρο 50% χαμηλότερες προμήθειες σε σχέση με εναλλακτικές μεθόδους. Είναι εξαιρετικά πιθανές η παράκαμψη της μεθόδου πληρωμής μέσω κάρτας και η μεταφορά χρημάτων στον λιανοπωλητή κατευθείαν μέσω IRIS.

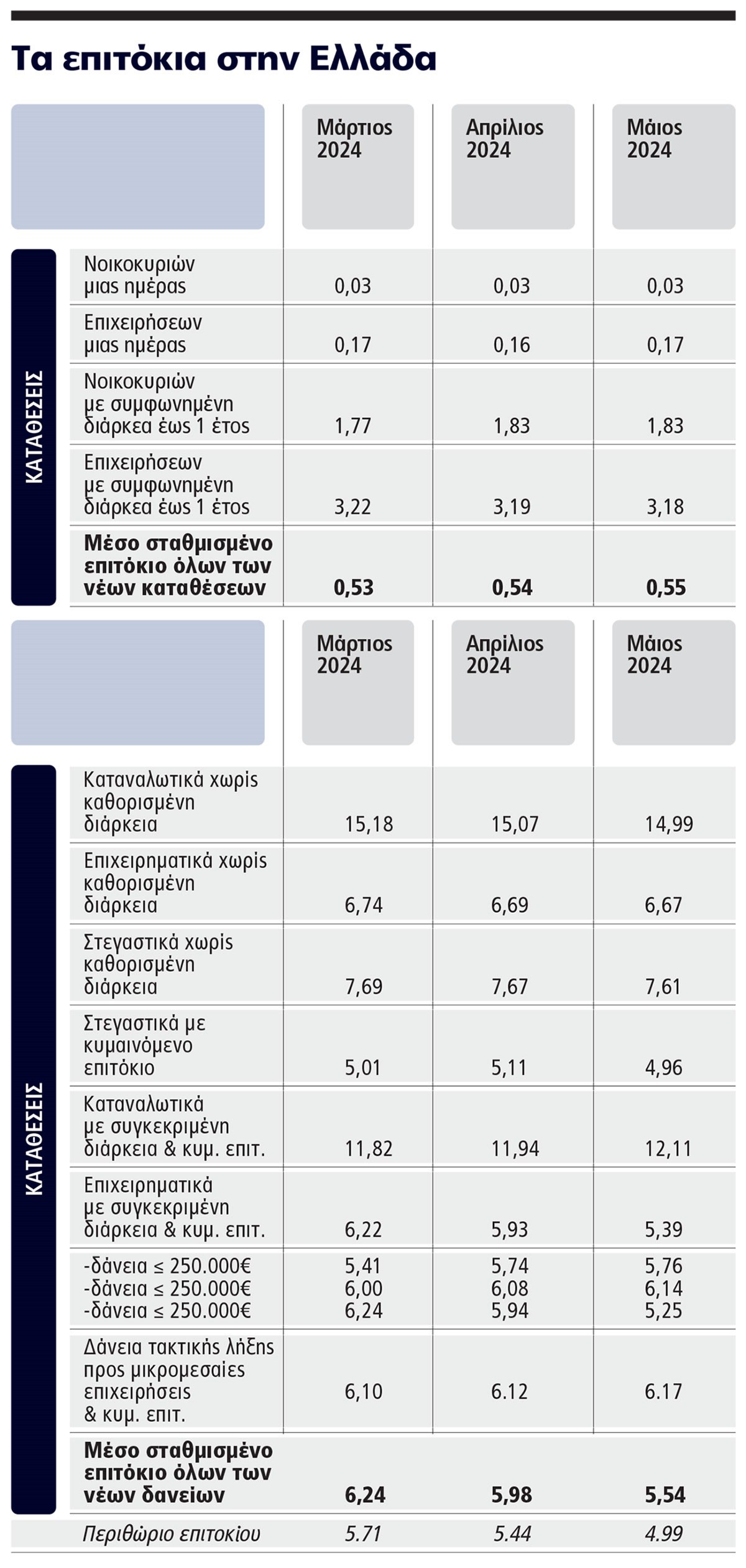

Τα επιτόκια

Ωστόσο το πιο σοβαρό κόστος για τον καταναλωτή και εν τέλει για τον επιχειρηματία δεν είναι οι προμήθειες, αλλά τα επιτόκια για όσους φέρουν δανειακό βάρος. Η τάση αποκλιμάκωσης των επιτοκίων είναι σαφής, οι τράπεζες έχουν παγώσει τα επιτόκια για τα στεγαστικά δάνεια, εν τούτοις προτού καν συμβούν όλα αυτά κάποιοι ήταν δανεισμένοι και οι σημαντικές αυξήσεις επιτοκίων τούς έβγαλαν εκτός προϋπολογισμού.

Σε ό,τι αφορά τα επιτόκια καταθέσεων, η τάση παρά την πτώση των επιτοκίων φαίνεται να βαίνει αυξητική. Επιτέλους, σε αυτό το πεδίο ο ανταγωνισμός λειτούργησε.

Οι νέες προθεσμιακές καταθέσεις φέρουν απόδοση 1,83%, σύμφωνα με τα τελευταία στοιχεία της Τραπέζης της Ελλάδος που αφορούν τον Μάιο. Στην πραγματικότητα, οι τράπεζες φτιάχνουν προγράμματα, και μάλιστα πολύμηνα, στα οποία δίνουν επιτόκια της τάξης του 2,5%, στο πλαίσιο ενός ανταγωνισμού που έχει αρχίσει να αναπτύσσεται. Σχετικά με τα επιτόκια των δανείων, εκεί ο ανταγωνισμός δείχνει να είναι πιο τραχύς. Καθώς οι καταθέσεις και οι χορηγήσεις έχουν μια διαφορά ύψους περίπου 80 δισ. ευρώ (περισσότερες οι καταθέσεις), οι τράπεζες τοποθετούν αυτά τα χρήματα στη διατραπεζική με αποδόσεις της τάξης του 3,75%.

Η σύγκριση με το εξωτερικό

Οι αποδόσεις των καταθέσεων σε σχέση με τον ευρωπαϊκό μέσο όρο είναι σαφώς υψηλότερες έναντι των ελληνικών. Ετσι το ποσοστό κατά μέσο όρο στην Ευρώπη είναι 3,11% για νέες καταθέσεις προθεσμίας έναντι, όπως αναφέρθηκε νωρίτερα, 1,83% στη χώρα μας. Σε ό,τι αφορά τα δάνεια, τα νέα στεγαστικά κινούνται στο 3,76% για την Ευρωζώνη με στοιχεία Μαΐου και με 4,96% τα κυμαινόμενα στη χώρα μας. Τα αντίστοιχα μεγέθη για τα καταναλωτικά είναι 7,92% και 12,11% ενώ για τα επιχειρηματικά τα στατιστικά δείχνουν 5% και 6,67%. Σε γενικές γραμμές, μπορεί να υφιστάμεθα ένα σύστημα παθογενές από το παρελθόν, αφού οι μοναδικοί πόροι για τους ισολογισμούς των τραπεζών ήταν για χρόνια κυρίως οι προμήθειες, ωστόσο το τραπεζικό σύστημα αλλάζει ραγδαία και βρίσκει τις διαδρομές του μέσα από νέες λειτουργίες, νέα προϊόντα, νέες υπηρεσίες. Οι ηλεκτρονικές συναλλαγές έκαναν το θαύμα τους, αφού μείωσαν το κόστος λειτουργίας των τραπεζών και περιόρισαν τα καταστήματα και τον κόσμο. Τώρα ήρθε η ώρα για ένα νέο κύμα αλλαγών μέσα από καινούρια προϊόντα και υπηρεσίες, μέσα από τη νέα τραπεζική.

Διαβάστε ακόμη

Ηλεκτρικό ρεύμα: Κλειδώνει στα €0,15/Kwh η τιμή για τον Αύγουστο (πίνακες + χάρτης)

12% πάνω οι αεροπορικές αφίξεις, αλλά οι τουρίστες ξοδεύουν λιγότερα στην Ελλάδα (πίνακας)

Σεΐχα Μάχρα: Από τη Σπάρτη στο Ντουμπάι με… προίκα διαζυγίου 3 δισ.

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ