Κάτι αρχίζει να αλλάζει στον τραπεζικό χάρτη της Ευρώπης, καθώς φαίνεται πως έγινε η αντιληπτή η ανάγκη, η «γηραιά ήπειρος» να μπορέσει να ανταγωνιστεί τα τραπεζικά μεγαθήρια των ΗΠΑ και της Κίνας.

Όταν οι ισπανικές Caixabank και Bankia ανακοίνωσαν στις 3 Σεπτεμβρίου ότι εξετάζουν τη συγχώνευσή τους με στόχο της δημιουργία της μεγαλύτερης ισπανικής τράπεζας, πολιτικοί, ρυθμιστικές αρχές και αναλυτές υποδέχθηκαν την πρόθεση αυτή με απροσδόκητη και ομόφωνη θέρμη.

Αν προχωρήσει η συμφωνία, θα αυξήσει την ενοποίηση εντός της εγχώριας αγοράς, που ήταν μέχρι τώρα εξαιρετικά κατακερματισμένη κάτω από τους δύο διεθνείς τραπεζικούς γίγαντες: την Banco Santander και την BBVA.

Μπορεί επίσης να εμπνεύσει παρόμοιες συμφωνίες σε άλλα μέρη της Ευρωπαϊκής Ένωσης. Μπορεί επίσης να εμπνεύσει ανάλογες συμφωνίες και αλλού στην ΕΕ.

Αν οι ευρωπαϊκές τράπεζες θέλουν να ανταγωνιστούν τις αμερικανικές και τις κινεζικές, πρέπει να πιέσουν για ενοποίηση. Εκτός ΕΕ, η λογική αυτή μπορεί επίσης να εξηγήσει γιατί οι δυο γίγαντες της ελβετικής τραπεζικής αγοράς, η Credit Suisse και η UBS, συζητούν μια συγχώνευση. Η ιδέα είχε εξεταστεί και στο παρελθόν αλλά είχε εγκαταλειφθεί λόγω αντιμονοπωλιακών ανησυχιών.

Όπως σημειώνει ο Economist, η ειδική έκδοση για τις τράπεζες «Banker», σημειώνει ότι οι ευρωπαϊκές τράπεζες έχουν κεφαλαιακή απόδοση 6,7% κατά μέσο όρο, που είναι η χαμηλότερη από κάθε άλλη περιοχή. Οι αμερικανικές τράπεζες έχουν κατά μέσο όρο 14,4%.

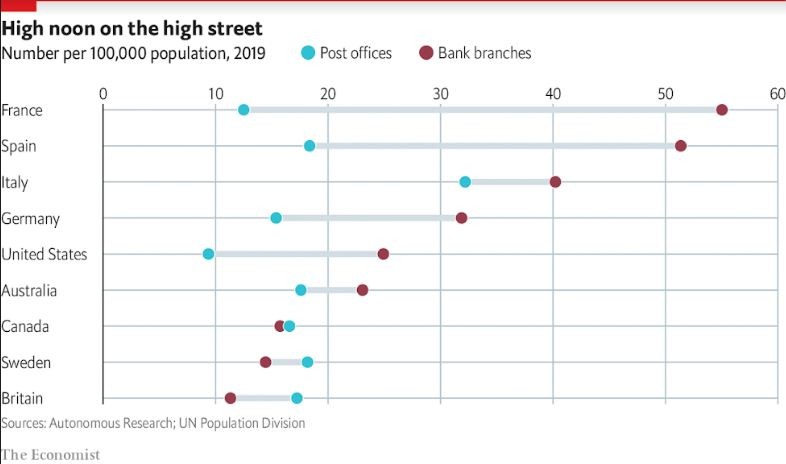

Η μεγαλύτερη κλίμακα θα τις βοηθούσε επίσης να πραγματοποιήσουν μεγάλες επενδύσεις σε τεχνολογικές πλατφόρμες και σε ανάλυση δεδομένων που απαιτούνται για να συμβαδίσουν με την ψηφιοποίηση. Είναι αλήθεια ότι τμήματα της ΕΕ υπερκαλύπτονται μαζικά από τράπεζες, ειδικά σε σύγκριση με τα ταμιευτήρια τα οποία είναι επίσης πρωτοπόροι της αναλογικής εποχής.

Και πάλι, οι συγχωνεύσεις μεταξύ ευρωπαϊκών τραπεζών έχουν μειωθεί την τελευταία δεκαετία. Στις αρχές της περσινής χρονιάς οι συνομιλίες για τη συγχώνευση της Deutsche Bank και της Commerzbank, που είναι οι δυο μεγαλύτερες εισηγμένες τράπεζες της Γερμανίας, τερματίστηκαν μετά από έξι εβδομάδες.

Σύμφωνα με την S&P Global Market Intelligence, ο αριθμός των συγχωνεύσεων το 2019 υποχώρησε στο χαμηλότερο επίπεδο από την εποχή της παγκόσμιας χρηματοοικονομικής κρίσης.

Μόνο 40 εξαγορές τραπεζών συμπεριελάμβαναν αγοραστές ή στόχους με έδρα της την ευρωζώνη ή την Ελβετία, έναντι 62 το 2018 και 122 το 2011.

Δυο παράγοντες θα μπορούσαν να δώσουν ώθηση στις συγχωνεύσεις. O πρώτοw είναι η κρίση του κορωνοϊού που άφησε τις τράπεζες με κόκκινα δάνεια και εξαιρετικά χαμηλά επιτόκια. Αυτό κάνει δύσκολο για πολλές τράπεζες να μπορούν να τα βγάλουν πέρα μόνες τους.

Δεύτερον, η ΕΚΤ ενθάρρυνε τις τράπεζες τον περασμένο Ιούλιο να αναγνωρίσουν ένα λογιστικό κέρδος γνωστό ως αρνητική υπεραξία, ή «κακή υπεραξία», που δημιουργούν όταν αγοράζουν έναν αντίπαλο κάτω από τη λογιστική του αξία ή σε χαμηλότερη τιμή από το άθροισμα των περιουσιακών στοιχείων μείον τις υποχρεώσεις.

Αυτή η λογιστική τεχνική επιτρέπει στις τράπεζες να χρησιμοποιούν την αρνητική υπεραξία (badwill) για να αντισταθμίσουν τις χρεώσεις αναδιάρθρωσης – π.χ. από το κλείσιμο υποκαταστήματος ή τις απολύσεις – αν και δεν μπορεί να χρησιμοποιηθεί για την καταβολή μερισμάτων στους μετόχους, εξηγεί ο Στιούαρτ Γκράχαμ της Autonomous, εταιρείας χρηματοοικονομικών ερευνών.

Τι είναι το badwill

Το Badwill (υποαξία) είναι ένα άυλο περιουσιακό στοιχείο που αποκτάται όταν μια τράπεζα αγοράζει μια άλλη τράπεζα υπολογίζοντας χαμηλότερη την αξία της δεύτερης τράπεζας έναντι των περιουσιακών στοιχείων και των υποχρεώσεών της.

Δεν είναι κάτι που δεν έχει ξαναγίνει: οι αμερικανικές ρυθμιστικές αρχές επέτρεψαν στις τράπεζες να χρησιμοποιήσουν την αρνητική υπεραξία για να στηριχθούν κατά τη διάρκεια της χρηματοοικονομικής κρίσης. Μερικοί την απορρίπτουν ως παράξενη λογιστική, αλλά θα μπορούσε να είναι καθοριστική. Για παράδειγμα, ένα μπόνους αρνητικής υπεραξίας ύψους 2 δισ. ευρώ επέτρεψε στην Intesa Sanpaolo, που είναι η μεγαλύτερη τράπεζα της Ιταλίας, να αγοράσει την επίσης ιταλική UBI Banca, φέτος.

Θα είχε επίσης επίπτωση στην προτεινόμενη συγχώνευση ισπανικών τραπεζών. Για τον ίδιο λόγο, ο Γκράχαμ προβλέπει ότι η Monte dei Paschi di Siena, η παλαιότερη τράπεζα της Ιταλίας, θα μπορούσε να αποτελέσει στόχο εξαγοράς.

Οι διασυνοριακές συγχωνεύσεις δεν είναι ακόμα στο «μενού», παρ’όλα αυτά.

Ο Ρόνιτ Γκος της Citigroup αναφέρει ότι, προκειμένου να ξεκινήσουν διεθνείς εξαγορές, οι επικεφαλής των τραπεζών πρέπει να αισθάνονται σίγουροι για τις εγχώριες επιχειρήσεις τους. Δεν είναι. Επιπλέον, είναι πιο δύσκολο να επιτευχθούν συνέργειες μείωσης του κόστους εκτός συνόρων, επειδή η χρηματοπιστωτική αγορά της Ευρώπης διακατέχεται από ελάχιστη ενοποίηση. Η απουσία κοινού ευρωπαϊκού συστήματος ασφάλισης των καταθέσεων είναι ένα άλλο εμπόδιο και δεν έχει προγραμματιστεί μέχρι το 2025.

Ο Γιοργκ Άιγκεντορφ, εκπρόσωπος της Deutsche Bank, παραδέχεται ότι στο εγγύς μέλλον το χάσμα ανταγωνιστικότητας μεταξύ ευρωπαϊκών και αμερικανικών τραπεζών είναι πιθανό να αυξηθεί. Δυστυχώς, ακόμη και αν η Deutsche και η Commerzbank επανέλθουν στο τραπέζι των συνομιλιών για συγχώνευση, αυτό δεν αναμένεται να αλλάξει.

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.