«Παρά το γεγονός ότι οι ελληνικές τράπεζες έχουν υπεραποδώσει έναντι των ευρωπαϊκών τραπεζών κατά περίπου 25% φέτος, κυρίως αντανακλώντας τις ισχυρές δυνατότητες ανάκαμψης μετά τη μαζική εκκαθάριση των παλαιών κόκκινων δανείων, πιστεύουμε ότι εξακολουθούν να παραμένουν εκτός του ραντάρ των περισσότερων επενδυτών, πιθανότατα λόγω του γεγονότος ότι ο κόσμος εξακολουθεί να ανησυχεί ότι αυτές οι τράπεζες είναι πιο επιρρεπείς σε κατάρρευση, όπως έχει παρατηρηθεί στην προηγούμενη κρίση», εξηγεί η Deutsche Bank.

Συνολικά, η Deutsche Bank διατηρεί τις συστάσεις της για τις ελληνικές τράπεζες με σύσταση αγοράς για την Εθνική Τράπεζα και τιμή στόχο τα 5,10 ευρώ και την Alpha Bank με τιμή στόχο τα 1,55 ευρώ και είναι οι επιλογές της. Την ίδια στιγμή, αυξάνει την τιμή στόχο της για την Τράπεζα Πειραιώς σε 1,80 ευρώ από 1,60 ευρώ και για την Eurobank διατηρεί την τιμή στόχο στα 1,45 ευρώ, με συστάσεις διακράτησης.

«Πιστεύουμε ότι υπάρχει ένας συνδυασμός διαφορετικών παραγόντων που οδηγούν σε αυτές τις επιδόσεις, ξεκινώντας από τις καλές γενικές μακροοικονομικές προοπτικές, καθώς η Ελλάδα πρόκειται να διατηρήσει υψηλότερη αύξηση του ΑΕΠ από ό,τι άλλες χώρες της ΕΕ. Φαίνεται επίσης να συνεχίζει να εφαρμόζει αρκετά ορθόδοξες πολιτικές στην προσπάθειά της για τον έλεγχο του χρέους και την επιτάχυνση των πληρωμών του χρέους προς την ΕΕ», συνεχίζει η γερμανική τράπεζα.

«Επιπλέον, η πολιτική σταθερότητα φαίνεται πιο πιθανή, παρά τις εκλογές που έρχονται τον Ιούλιο του 2023. Τα θεμελιώδη μεγέθη των τραπεζών ενισχύονται επίσης, με την κερδοφορία που ενισχύεται από το καθαρά έσοδα από τόκους, το οποίο έχει επωφεληθεί από τον υψηλότερο όγκο και την άνοδο των επιτοκίων. Αν και ο αντίκτυπος των επιτοκίων θα μπορούσε να είναι κάπως πιο βραχύβιος από ό,τι σε άλλες χώρες, οι ισχυροί όγκοι είναι επί του παρόντος δύσκολο να βρεθούν σε οποιοδήποτε άλλο μέρος της Ευρώπης», εξηγεί η τράπεζα.

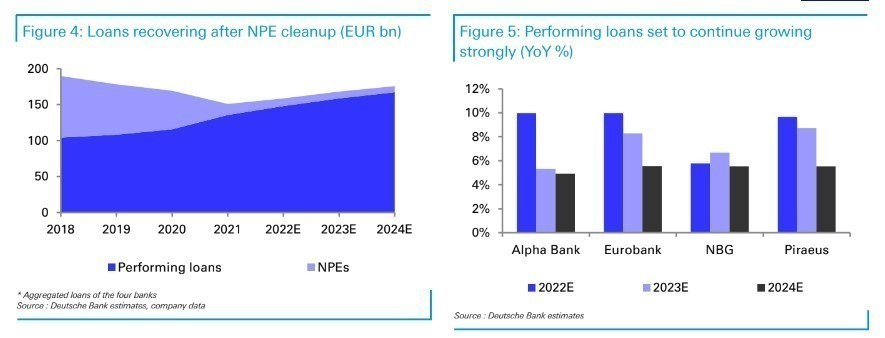

Εν τω μεταξύ, οι δύο κύριες ανησυχίες από το παρελθόν παρουσιάζουν σημαντικές βελτιώσεις, με την ποιότητα του ενεργητικού να συγκλίνει σε πιο ομαλά επίπεδα (αν και ο δείκτης μη εξυπηρετούμενων δανείων εξακολουθεί να είναι κατά 5 ποσοστιαίες μονάδες πάνω από τον ευρωπαϊκό μέσο όρο), και τα κεφάλαια παρουσιάζονται αρκετά ισχυρά, με τις ΕΤΕ και η Eurobank είναι πιθανότατα υπερκεφαλαιοποιημένες, υπό την με την επιφύλαξη της μεγάλης συνεισφοράς των DTCs. «Πιστεύουμε ότι οι ελληνικές τράπεζες παρέμειναν εκτός του ραντάρ των επενδυτών, καθώς ο κόσμος παρέμεινε πολύ ανήσυχος για τις τράπεζες, τις θεωρούσε πιο επιρρεπείς σε κατάρρευση, όπως είδαμε στην προηγούμενη κρίση, όταν μάλιστα θα μπορούσε να είναι το αντίθετο, καθώς έχουν ήδη αντιμετωπίσει μια μεγάλη αναδιάρθρωση και τώρα είναι πιο σταθερές (ιδίως η ΕΤΕ και η Eurobank).

«Συνολικά, επιβεβαιώνουμε την άποψή μας ότι οι ελληνικές τράπεζες δεν πρέπει να αγνοηθούν από επενδυτές πλέον, αν και η σχετικά μικρή κεφαλαιοποίησή τους τις καθιστά ελαφρώς λιγότερο προσιτές για τα μεγάλα κεφάλαια που μπορούν να επενδύσουν σε αυτές», καταλήγει η γερμανική τράπεζα.

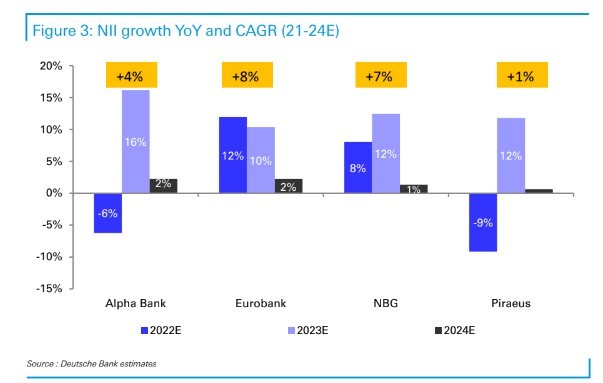

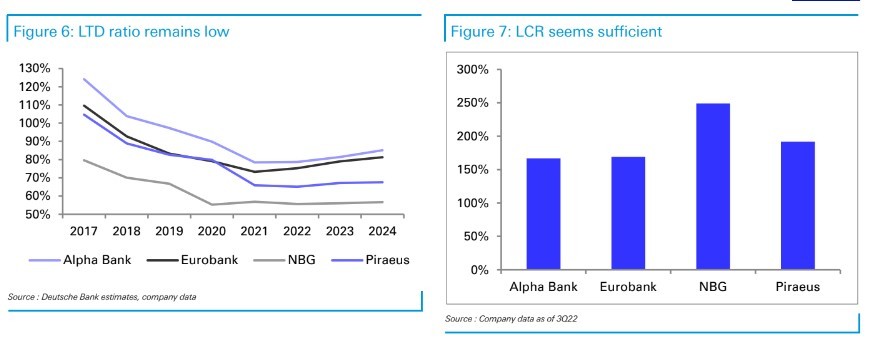

Η άνοδος των επιτοκίων έχει ενισχύσει τα καθαρά έσοδα από τόκους (ΝΙΙ) και, παρά το γεγονός ότι πιθανόν να είναι κάπως πιο βραχύβια από ό,τι σε άλλες χώρες (δεδομένου ότι τα δάνεια ανατιμολογούνται ταχύτερα), η αύξηση του όγκου στην Ελλάδα είναι ένας σαφής νικητής και μια σπάνια κινητήρια δύναμη που δεν μπορεί να βρεθεί αλλού στην Ευρώπη, στηρίζοντας έτσι τα έσοδα συνολικά. Το κόστος χρηματοδότησης (τόσο από καταθέσεις όσο και από τη χονδρική) θα μπορούσε να αποτελέσει τον κύριο μοχλό για κάποια σταθεροποίηση έως το 2024. Τούτου λεχθέντος, συνολικά οι αποδόσεις θα συνεχίσουν να βελτιώνονται με γνώμονα την ενδυνάμωση των συνολικών εσόδων, το έλεγχο στο κόστος την περιορισμένη επίπτωση στις προβλέψεις χάρη στην ανθεκτική ποιότητα του ενεργητικού.

«Οι φόβοι για το πλήγμα εν μέσω οικονομικής ύφεσης φαίνεται να είναι ο κύριος παράγοντας επιφύλαξης των επενδυτών για τις ελληνικές τράπεζες, αλλά διαπιστώνουμε ότι το μεγαλύτερο μέρος της εξυγίανσης έχει εκτελεστεί ή βρίσκεται στο στάδιο της προετοιμασίας. Με μονοψήφιους δείκτες μη εξυπηρετούμενων ανοιγμάτων για τον κλάδο, εμείς βλέπουμε ότι οι δυνητικοί αντίξοοι άνεμοι στην οικονομία πρόκειται να οδηγήσουν σε μόλις ελαφρώς χειρότερες προβλέψεις από τους προηγούμενους αριθμούς μας (αύξηση κατά περίπου 11% το 2022 και περίπου 7% το 2023 και 2024 αντίστοιχα), οδηγώντας σε κόστος προβλέψεων CoR στις 65 μ.β. το 2024», εξηγεί η τράπεζα.

Τέλος, η DB βλέπει τα κόστη διαχειρίσιμα, με περιορισμένο κίνδυνο, ιδίως για τις τράπεζες με υψηλότερη κάλυψη (ΕΤΕ και Eurobank). Από την άλλη πλευρά, τα κεφάλαια δεν φαίνεται να αποτελούν πλέον απειλή, με την Πειραιώς να είναι βρίσκεται χαμηλότερα, αλλά επιδεικνύει γρήγορη ανάκαμψη.

Διαβάστε ακόμη:

Alpha Bank: Πώς η αναντιστοιχία δεξιοτήτων «φρενάρει» τη μείωση της ανεργίας (πίνακες)