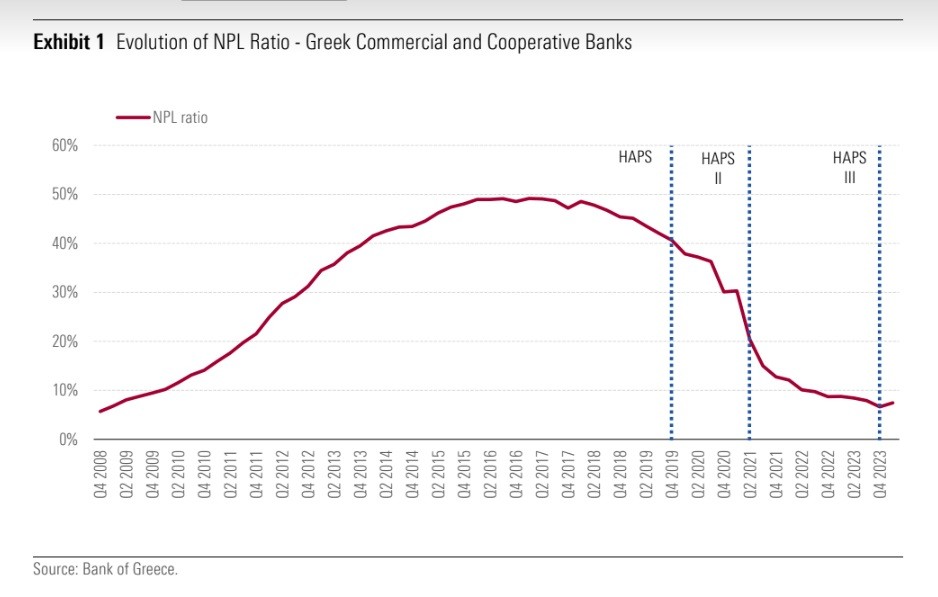

«Το HAPS έχει διαδραματίσει σημαντικό ρόλο στη σταθεροποίηση του ελληνικού τραπεζικού συστήματος, συμβάλλοντας στη μείωση των δεικτών μη εξυπηρετούμενων δανείων σε μονοψήφια ποσοστά από τα ιστορικά υψηλά επίπεδα που είχαν φτάσει το έτος 2017. Εκτείνοντας 17 συναλλαγές επί των τεσσάρων ελληνικών συστημικών τραπεζών, συνολικά 19,2 δισ. ευρώ σε κρατικές εγγυήσεις έχουν παρασχεθεί μέχρι σήμερα στο πλαίσιο του προγράμματος.

Τον Ιούνιο του 2024, το υπόλοιπο των εγγυημένων ομολόγων υψηλής εξασφάλισης ανέρχεται σε περίπου 17,0 δισ. ευρώ, μια απόσβεση περίπου 11,5%, γεγονός που υποδηλώνει ότι η πλειονότητα των επιχειρηματικών σχεδίων δεν έχει ακόμη εκπονηθεί. Το πρόγραμμα έχει παραταθεί πολλές φορές, η τρίτη ανανέωση του HAPS θα μπορούσε να είναι η τελευταία δόση του προγράμματος», εξηγεί ο οίκος.

«Λαμβάνοντας υπόψη ότι ο κύριος στόχος του προγράμματος Ηρακλής ήταν να ενισχύσει τις εγχώριες τράπεζες με την φόρτωση των μη εξυπηρετούμενων δανείων, το HAPS III θα μπορούσε να σηματοδοτήσει την τελευταία δόση του ελληνικού προγράμματος κρατικών εγγυήσεων», δήλωσε ο Βασίλης Παναγούλης, μέλος της ομάδας των ευρωπαϊκών αξιολογήσεων μη εξυπηρετούμενων δανείων της Morningstar DBRS. Δεδομένων των μεγάλων ποσών μη εξυπηρετούμενων δανείων που πρέπει να επεξεργαστούν, τόσο από τις συστημικές τράπεζες όσο και από τα λιγότερα σημαντικά πιστωτικά ιδρύματα (LSIs), το επίκεντρο μετατοπίζεται τώρα στις Εταιρείες Διαχείρισης Απαιτήσεων από Δάνεια και Πιστώσεις (ΕΔΑΔΠ) και την ικανότητά τους να αποδώσουν», καταλήγει ο Παναγούλης.

Από τον Ιούνιο του 2024, η μεγαλύτερη απόσβεση σημειώθηκε στις τιτλοποιήσεις από τις τράπεζες που είχαν το μικρότερο ποσό senior notes με εγγύηση του ελληνικού Δημοσίου, δηλαδή τη Eurobank και την Εθνική Τράπεζα. Ωστόσο, είναι σημαντικό να ληφθεί υπόψη και ο χρόνος που έχει παρέλθει, καθώς και τα επιμέρους χαρακτηριστικά κάθε χαρτοφυλακίου και οι διαρθρωτικές διαφορές (εντός του πλαισίου HAPS) για τις οποίες δεν υπάρχουν διαθέσιμες πληροφορίες.

Συνολικά, 17 συναλλαγές είχαν το senior note τους εγγυημένο από το ελληνικό δημόσιο, με αυτές που παρουσίασαν την υψηλότερη απόσβεση να είναι η Cairo 3 (Eurobank) κατά 55,6% μετά από 16 τρίμηνα, η Galaxy IV (Alpha Bank) 33,4% μετά από 13 τρίμηνα, η Sunrise II NPL (Τράπεζα Πειραιώς) κατά 20,5% μετά από 11 τρίμηνα και η Frontier (NBG) κατά 20,1% μετά από 11 τρίμηνα.

Μέχρι τον Ιούνιο του 2024, από τις 17 συναλλαγές, οι 11 έχουν αποσβεστεί κατά λιγότερο από 10%, με μέσο χρόνο παρέλευσης τριών ετών. Από τις 17 συναλλαγές που αντιστοιχούν σε 19,2 δισ. ευρώ συνολικού εγγυημένου χρέους, δύο αφορούν τιτλοποιήσεις HAPS III (Sunrise III και Frontier II) με συνολικές κρατικές εγγυήσεις ύψους περίπου 0,5 δισ. ευρώ.

Διαβάστε ακόμη

Morgan Stanley: Αγοραστής στις ελληνικές τράπεζες (γραφήματα)

Volkswagen: Πρόθυμο για συμβιβασμούς αλλά και απεργίες το συνδικάτο εργαζομένων

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ