Η DBRS MorningStar αναμένει ότι οι ευρωπαϊκές τράπεζες θα διατηρήσουν τις βελτιωμένες επιδόσεις τους καθ’όλη τη διάρκεια του 2025, σε συνέχεια από τον ασυνήθιστα υψηλό αριθμό θετικών ενεργειών πιστοληπτικής αξιολόγησης που έλαβαν χώρα κατά τη διάρκεια του 2024.

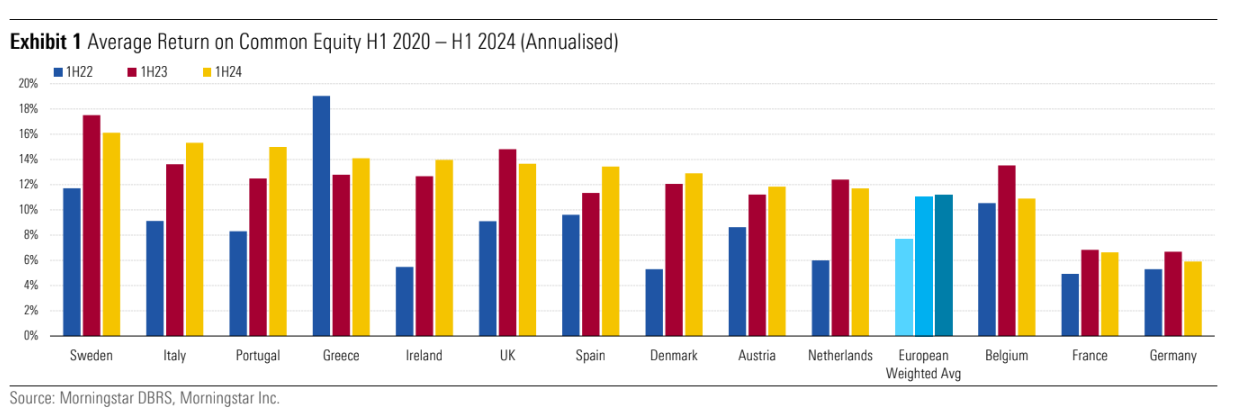

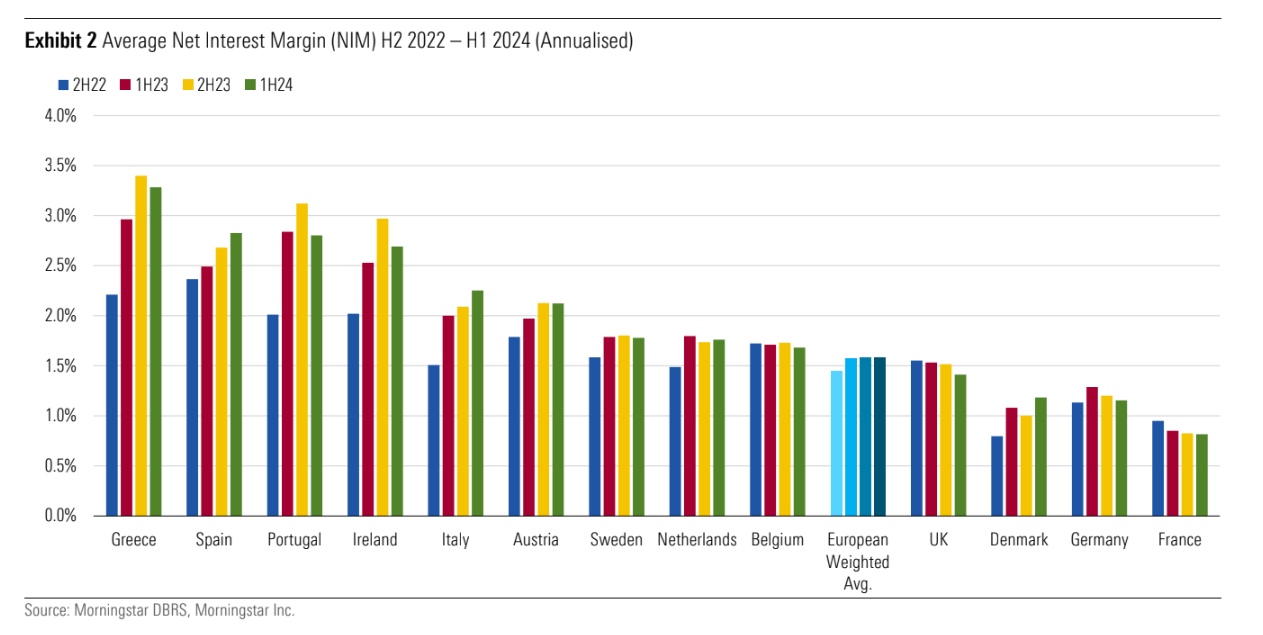

Οι ελληνικές τράπεζες θα συνεχίσουν να αποδίδουν καλά υποστηριζόμενες από την ανάπτυξη της εγχώριας οικονομίας και το 2025, με υψηλότερη αποδοτικότητα ιδίων κεφαλαίων και υψηλότερα επιτοκιακά περιθώρια από τον ευρωπαϊκό μέσο όρο. Από την άλλη, οι τράπεζες σε χώρες όπως όπως, η Ελλάδα, η Πορτογαλία και η Ιρλανδία, είναι πιθανό να παρουσιάσουν τη μεγαλύτερη ετήσια μείωση του καθαρού επιτοκιακού περιθωρίου (NIM) το 2025, ακολουθούμενες από την Ισπανία και την Ιταλία. Στο βαθμό που οι τράπεζες έχουν εφαρμόσει αντισταθμιστικά μέτρα, ο αντίκτυπος θα μπορούσε να αμβλυνθεί και να καθυστερήσει. Παρά τη μείωση των κερδών, αναμένουμε ότι τα διαρθρωτικά υψηλότερα περιθώρια σε αυτές τις χώρες θα διατηρηθούν.

Η Morningstar DBRS συνεχίζει να βλέπει μια ουσιαστική βελτίωση στην Ελλάδα αλλά και σε χώρες (π.χ. Ιρλανδία και Πορτογαλία) όπου οι τράπεζες βρίσκονται ακόμη στη διαδικασία αποεπένδυσης μη εξυπηρετούμενων δανείων και όπου η οικονομία έχει καλύτερες επιδόσεις. Αναφορικά με την κρατική παρέμβαση στην Ελλάδα, που εφαρμόστηκε αρχής γενομένης από τον Μάιο του 2023 για διάρκεια 12 μηνών στα ενυπόθηκα δάνεια με κυμαινόμενο επιτόκιο και που εφαρμόστηκε ανώτατο όριο επιτοκίων, ο οίκος δεν βλέπει περαιτέρω επιπτώσεις το 2025.

«Ειδικότερα, αναμένουμε τα κέρδη να παραμείνουν ισχυρά, αν και μειωμένα σε σχέση με τα εξαιρετικά επίπεδα του 2023 και του 2024, με τα καθαρά επιτοκιακά έσοδα να μειώνονται, καθώς τα περιθώρια συμπιέζονται, αντισταθμιζόμενα εν μέρει από την ισχυρότερη αύξηση των δανείων. Το κόστος θα πρέπει να αυξηθεί περαιτέρω, αν και με βραδύτερο ρυθμό. Από τη θετική πλευρά, αναμένουμε περαιτέρω έσοδα από αμοιβές αύξηση των αμοιβών και σταθερό κόστος κινδύνου», εξηγεί ο οίκος αξιολόγησης.

Οι διαρθρωτικές διαφορές στην κερδοφορία μεταξύ των χωρών θα εξακολουθήσουν να υφίστανται το 2025. Η ποιότητα του ενεργητικού είναι πιθανό να επιδεινωθεί μόνο ελαφρώς κατά μέσο όρο, καθώς η αδυναμία σε ορισμένους εταιρικούς τομείς θα αντισταθμιστεί σε μεγάλο βαθμό από τις καλύτερες οικονομικές προοπτικές και τα χαμηλότερα επιτόκια. Τα νοικοκυριά επωφελούνται από την αύξηση των μισθών και τα χαμηλότερα επιτόκια.

«Ένα πιθανό καθοδικό σενάριο για τις δικές μας παραδοχές για την οικονομική ανάπτυξη θα μπορούσε να προκύψει, εάν αυξηθούν οι παγκόσμιες εμπορικές εντάσεις. Οι ευρωπαϊκές τράπεζες εισέρχονται στο 2025 καλά κεφαλαιοποιημένες, καθώς επωφελήθηκαν από την ισχυρή δημιουργία εσωτερικού κεφαλαίου το 2024, που αντισταθμίζονται εν μέρει από τις αυξημένες επιστροφές κεφαλαίου στους μετόχους. Η 1η Ιανουαρίου 2025 σηματοδοτεί επίσης την εισαγωγή των τελικών κανόνων της Βασιλείας ΙΙΙ (“Βασιλεία IV”) στην Ευρώπη, αν και η πλήρης εφαρμογή θα διαρκέσει μέχρι το 2032. Δεδομένης της πίεσης στα έσοδα καθώς τα επιτόκια μειώνονται, η ενοποίηση στον ευρωπαϊκό τραπεζικό τομέα θα μπορούσε να αποκτήσει δυναμική. Κατά την άποψή μας, οι διασυνοριακές συμφωνίες μεγάλης κλίμακας θα παραμείνουν μάλλον η εξαίρεση, με τις συνεργασίες και τις εξαγορές που θα είναι η προτιμώμενη επιλογή», καταλήγει ο οίκος.

Διαβάστε ακόμη

Rolex Submariner: Πόσα εκατομμύρια κοστίζουν όλα τα ρολόγια που κατασκευάστηκαν ποτέ

Deal SoftBank – Nvidia για το ισχυρότερο supercomputer AI στην Ιαπωνία

Ποιος είναι ο νούμερο 1 τρόπος για να σας σέβονται περισσότερο στη δουλειά;

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.