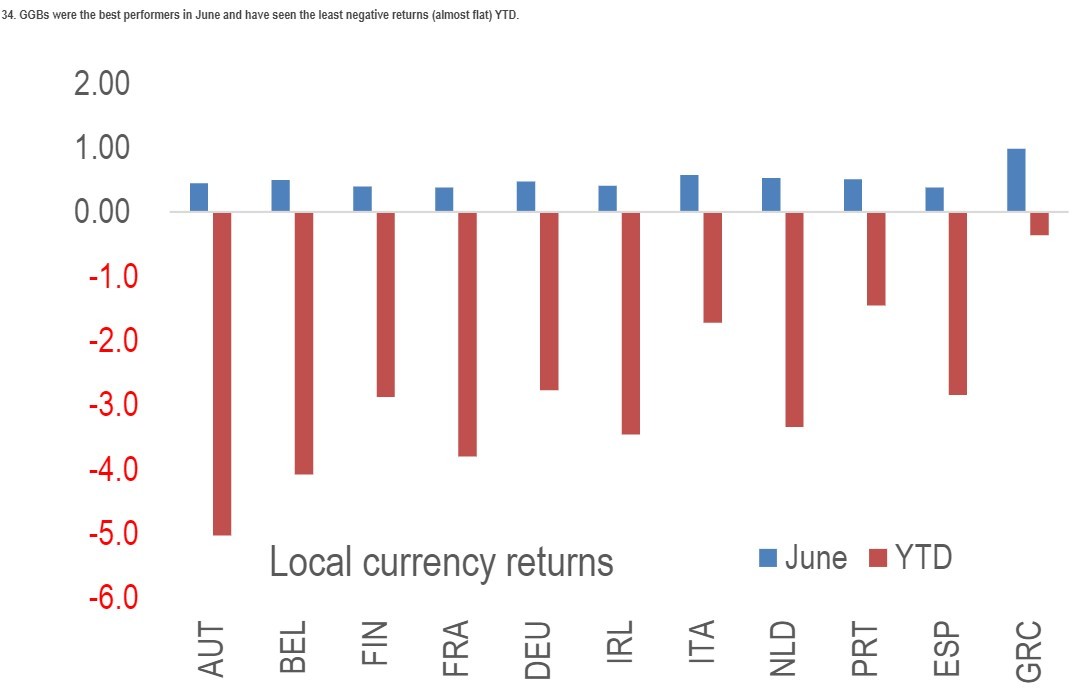

Tα ομόλογα και οι χώρες της περιφέρειας θα δεχθούν πιέσεις στις τιμές τους και τα ελληνικά κρατικά ομόλογα είναι τα πλέον ευάλωτα και θα δεχθούν τις περισσότερες, εκτιμά η Citigroup, η οποία είχε ήδη προτείνει short θέση στο εγχώριο επταετές ομόλογο πριν δύο εβδομάδες. Τα εγχώρια ομόλογα άλλωστε είχαν τις καλύτερες επιδόσεις και είχαν επίσης τις λιγότερες αρνητικές αποδόσεις από τις αρχές του χρόνου, επισημαίνει η αμερικανική τράπεζα. H Citigroup αναμένει ότι το spread μεταξύ των ιταλικών κρατικών ομολόγων έναντι των γερμανικών κρατικών ομολόγων θα αρχίσει να διευρύνεται μετά το καλοκαίρι. Η Citigroup εκτιμά ότι θα ανέλθει σε 120 μ.β. το τέταρτο τρίμηνο φέτος και το πρώτο τρίμηνο το επόμενο έτος, κατά μέσο όρο πάντα.

Τα ελληνικά κρατικά ομόλογα όμως είναι πιο ευάλωτα από τα ιταλικά ομόλογα για παράδειγμα, αφού εξακολουθούν να μην είναι επιλέξιμα για το κανονικό πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ. Παράλληλα, τα ελληνικά κρατικά ομόλογα ενδέχεται να μην εξασφαλίσουν εγκαίρως τις απαραίτητες αναβαθμίσεις στην αξιολόγηση τους (investment grade) για να ξεπεράσουν αυτό το εμπόδιο.

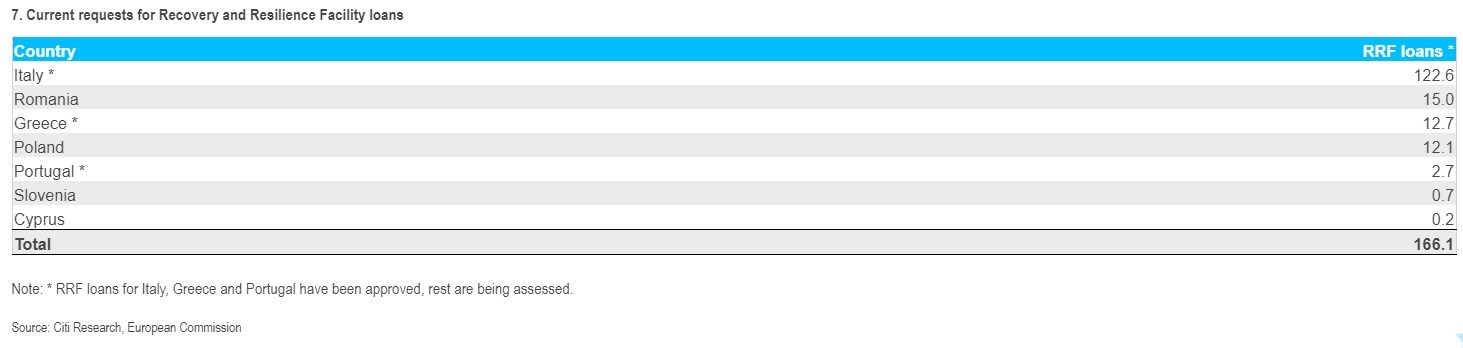

Η Citigroup πριν από δύο εβδομάδες σύστησε ένα short trade στο 7ετές ομόλογο έναντι του ιταλικού επταετούς ομολόγου. Το spread έχει αντιστραφεί και είναι σχεδόν flat πλέον, αλλά αναμένει ότι θα προχωρήσει περαιτέρω. Η Citi επεκτείνει το στόχο του trade στις 10 μ.β. από 2 μ.β. που ήταν αρχικά στις 21 Ιουνίου. Η επέκταση του στόχου από +2 μ.β. σε +10 μ.β. δείχνει ότι η τράπεζα είναι πιο σίγουρη για την πρότασή της παρότι διατηρεί τον κίνδυνο ότι πρόγραμμα NGEU της ΕΕ θα μπορούσε να κρατήσει χαμηλά τα spreads των χωρών που ευνοούνται.

Διαβάστε ακόμη:

Καύσωνας διαρκείας και στα πρατήρια καυσίμων – Η Ελλάδα 4η ακριβότερη στην Ε.Ε.

REDS: Τα ανοικτά επενδυτικά «μέτωπα» σε Μαρίνα Αλίμου, Cambas project και Βουκουρέστι