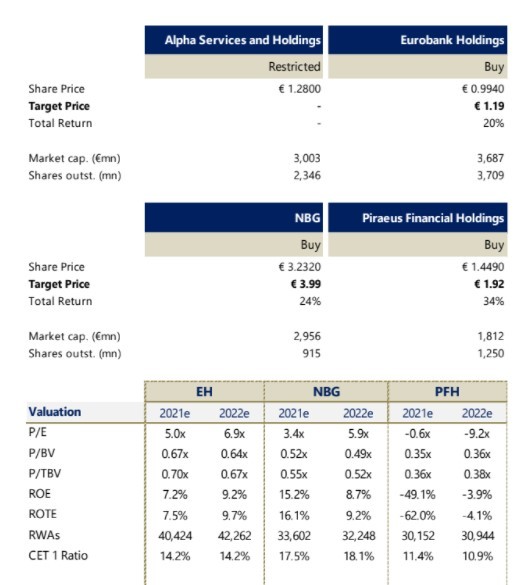

Η Alpha Finance διατηρεί τις συστάσεις για αγορά (buy) για τις μετοχές από όλες τις εγχώριες τράπεζες που παρακολουθεί με νέες αυξημένες τιμές στόχους, στα €1,19, €3,99 και €1,92 ευρώ ανά μετοχή για τις Eurobank, ETE και Τράπεζα Πειραιώς, αντίστοιχα, ενώ πιστεύει ότι το κατώτατο σημείο της εσωτερικής αξίας των μετοχών των τραπεζών έχει ήδη συμβεί.

Οι ελληνικές τράπεζες προχωρούν σταθερά προς την εξυγίανσή τους, με τις 4 συστημικές να στοχεύουν σε μονοψήφιο δείκτη μη εξυπηρετούμενων δανείων (NPE) το 2022, ενώ η Eurobank το έχει ήδη πετύχει, εξηγεί η χρηματιστηριακή Alpha Finance.

Μεταξύ των τραπεζών, η AF συνεχίζει να προτιμά την Εθνική Τράπεζα, την οποία και θεωρεί κορυφαία στον ελληνικό τραπεζικό τομέα. Η Eurobank είναι ελαφρώς πιο μπροστά όσον αφορά την εξυγίανση των NPE και διαθέτει ένα γεωγραφικά ισορροπημένο προφίλ κερδοφορίας. Η Πειραιώς έχει σημειώσει μια αξιοσημείωτη επιστροφή (με στόχο για το μονοψήφιο δείκτη NPE στις αρχές του 2022), ωστόσο, εξακολουθεί να διαπραγματεύεται σε έκπτωση σε όρους P/TBV το οποίο δικαιολογείται πιθανώς λόγω των χαμηλότερων κεφαλαιακών αποθεμάτων.

Οι προσδοκίες για ένα πιστωτική αξιολόγηση της χώρας στην επενδυτική βαθμίδα τα επόμενα χρόνια θα μπορούσαν επίσης να είναι πολύ υποστηρικτικές για τις αποτιμήσεις των ελληνικών τραπεζών.

Το μεγαλύτερο μέρος των ζημιών που σχετίζονται με τα NPEs και την απομόχλευση έχει ήδη καταγραφεί, συνεπώς η AF εκτιμά ότι καθώς οι τράπεζες επιτύχουν τους στόχους τους για την αποδοτικότητα των ιδίων κεφαλαίων (RoTE), οι επενδυτές θα είναι πιο πρόθυμοι να ανταμείψουν τις μετοχές τους με υψηλότερους πολλαπλασιαστές αποτίμησης.

Οι ελληνικές τράπεζες διαπραγματεύονται με 0,5 φορές την ενσώματη λογιστική αξία και με discount 46% σε σχέση με τις ευρωπαϊκές τράπεζες. Η δημιουργία νέων δανείων είναι το κλειδί για τη διατήρηση και την αύξηση των καθαρών εσόδων από τόκους. Η ισχυρή δημιουργία νέων δανείων θα είναι στην πρώτη γραμμή για την αύξηση των εσόδων. Ο Μηχανισμός Ανάκαμψης και Ανθεκτικότητας διαθέτει 24 δισ. ευρώ επιχειρηματικών πιστώσεων αναμένονται μεταξύ του 2021 και 2024,τα οποία θα υποστηρίξουν τις χορηγήσεις.

Η AF εκτιμά ότι οι επενδυτές επιβραβεύουν τις ελληνικές τράπεζες για τη σταδιακή τους επιστροφή στην κανονικότητα αναφορικά με την ποιότητα του ενεργητικού. Οι υψηλότερες αποδόσεις λόγω της αναζωπύρωσης του πληθωρισμού και η συνεχιζόμενη στροφή από τις μετοχές ανάπτυξης/τεχνολογίας σε μετοχές αξίας έχουν μεταφραστεί σε ανανεωμένες ροές προς τις τράπεζες. Οι ελληνικές τράπεζες κατάφεραν να κεφαλαιοποιήσουν αυτό απόδοση 14% φέτος ήδη.

Διαβάστε ακόμη:

ΔΕΔΔΗΕ: Μοντέλο αποζημιώσεων και για τον διαχειριστή μελετά η ΡΑΕ

MYTILINEOS: Ιστορικά υψηλές επιδόσεις το 2021 – 40% αύξηση του κύκλου εργασιών

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.