Ιστορικής σημασίας για το παρελθόν, το παρόν και το μέλλον της οικονομίας και της χώρας, αναδεικνύεται η χθεσινή νέα έκδοση δεκαετούς ομολόγου ελληνικού δημοσίου. Όχι τυχαία, τα δεκαετή χαρακτηρίζονται διεθνώς ως «ομόλογα αναφοράς» για την κατάσταση και πορεία κάθε χώρας. Και ίσως για αυτό Κωστής Χατζηδάκης διάλεξε την ημέρα αυτής της επιτυχούς έκδοσης, για να …παραδώσει μαθήματα δημοσιονομικής υπευθυνότητας και ισχύος, συτην ομιλία του χθες στο Ελληνογερμανικό Επιμελητήριο.

Πράγματι, αν κοιτάξει κανείς «τα λεφτά» που μάζεψε το ομόλογο, διαπιστώνει πως η χώρα μηδένισε το «κοντέρ» του Μνημονίου. «Ήταν το μεγαλύτερο βιβλίο προσφορών (ρεκόρ 35 δισ. ευρώ) και το μεγαλύτερο ποσό που αντλήθηκε από τις αγορές (4 δισ. ευρώ) με το πιο “σφιχτό” επιτόκιο (spread μόλις 1,19% πάνω από το αντίστοιχο της Γερμανίας) από το 2010 και μετά» λένε οι διαχειριστές χρέους.

Τι άλλαξε από τότε…

Ολική επαναφορά σε εποχές 2009-2010 προ Μνημονίου…. Αυτός ήταν λοιπόν ο στόχος; Ευτυχώς, όχι! Γιατί η σύγκριση της χθεσινής έκδοσης δεκαετούς με ομόλογα της περιόδου εκείνης, κρύβει και αδικεί τι κατάφερε (μέχρι) χθες ξανά η χώρα…

Αυτό που αριθμοί, γραφήματα και συγκρίσεις για τα τότε ομόλογα κρύβουν και αδικούν, είναι ότι:

- το 2009-2010 η Ελλάδα ήταν «με το ένα πόδι στον λάκκο» και έπεφτε (υποβαθμίσεις και άνοδος του spread). Αλλά τότε όλοι -και οι αγορές ακόμα- πίστευαν πως ήταν «αδύνατον να χρεωκοπήσει χώρα του ευρώ» και κάποιος θα την έσωζε.

- το 2024 αντιθέτως, όλος ο πλανήτης έμαθε ότι «χρεωκοπία και κούρεμα ομολόγων γίνεται» (με πρώτη και καλύτερη την Ελλάδα). Ωστόσο η χώρα έχει βγει και πατάει «με τα δύο πόδια» έξω από τον λάκκο (επενδυτική βαθμίδα). Και κανείς επενδυτής δεν σκέφτεται και νοιάζεται πια αν κάποιος θα την σώσει! Γιατί η ίδια η Ελλάδα δείχνει να τα καταφέρνει μόνη της..

- Και όλα αυτά, παρότι ως το 2009 η Ελλάδα είχε φτάσει στην «Α κλάση» των Οίκων Αξιολόγησης. Οι επενδυτές δεν ξεχνούν -αλλά και δεν τους πτοεί πάντως- ότι τότε πάθαιναν σοκ επειδή η χώρα έπεφτε ραγδαία όλες τις βαθμίδες, ενώ τώρα ξέρουν πως θα πάρει χρόνια για να ανέβει ξανά τα 5 «σκαλιά» που χρειάζεται για να φτάσει σε κατηγορία Α+ όπου ήταν πριν 15 χρόνια.

Τι αλλάζει από τώρα…

Τι συνέβη τελικώς εχθές και τι άλλο φέρνει στο μέλλον; Τα στοιχεία και τα γραφήματα δείχνουν:

Επιτυχία 1η: Τεράστια υπερκάλυψη

Έως 4 δισ. ευρώ ζητούσε και πήρε η Αθήνα, 35 δισ. της πρόσφεραν οι αγορές. Η «υπερκάλυψη» δεν είναι πάντα ο πιο έγκυρος δείκτης εμπιστοσύνης και αξιοπιστίας. Αλλά ασφαλώς λέει πολλά ότι προσφέρθηκαν εννιαπλάσια κεφάλαια από όσα ζητούσε χώρα. Και έως 70% περισσότερα από τα περίπου 20-25 δισ. το πολύ, που μαζεύονταν στις εκδόσεις αυτές για τη χώρα μας εδώ και σχεδόν 15 χρόνια τώρα.

Άμεσα έτσι, η χώρα κάλυψε «μια και έξω» από τον πρώτο μήνα της χρονιάς το 40% των δανειακών αναγκών του Κράτους. Που σημαίνει ότι δεν «πιέζεται» να δανειστεί, παρά μόνο αν βρει ευκαιρία.

Σημαντική λεπτομέρεια: η Ελλάδα δεν βγήκε πρώτη στις αγορές, αλλά τελευταία. Αφού δηλαδή πρώτα «τράβηξαν χρήμα» εκατοντάδων δισεκατομμυρίων ευρώ η Ευρωπαϊκή Επιτροπή και μεγάλες χώρες με βαθμολογίες ΑΑ και άνω. Αυτό δείχνει πως η Ελλάδα απέκτησε το δικό της «αγοραστικό κοινό» που την περιμένει, και αύριο και στο μέλλον…

Επιτυχία 2η: Χαμηλό επιτόκιο

Αν το κίνητρο υπερκάλυψης ήταν ως τώρα τα πολύ υψηλά ελληνικά επιτόκια, αυτό δεν ισχύει από χθες. Μπορεί το 2009 το ελληνικό δημόσιο να έδινε επιτόκιο 5% και έως 6,25% το 2010, αλλά ανήκουν πια στο παρελθόν!

Πέρυσι το δημόσιο δανείστηκε με 4,27% ενώ χθες –και παρά τα πρωτοφανή υψηλά ευρωπαϊκά επιτόκια φέτος- μόλις 3,478%.

Σχεδόν ολόκληρη η βελτίωση αυτή μέσα σε 1 χρόνο, είναι γιατί η Ελλάδα κατάφερε αυτά που κατάφερε, με ανάπτυξη, αντοχή στις κρίσεις, σταθερότητα και –ως αποτέλεσμα- ανάκτηση επενδυτικής βαθμίδας.

Το crash test μάλιστα για τα επιτόκια στο χθεσινό ομόλογο, ήταν τριπλό. Και σε όλα τα μέτωπα και πεδία, καταγράφεται ένας μικρός … θρίαμβος:

α) τι premium πλήρωσε η χώρα στην έκδοση

Πέρυσι τέτοιο καιρό, το δεκαετές ελληνικού δημοσίου “κόστιζε” επιτόκιο mid swap +1,65 μονάδες, ενώ η χθεσινή έκδοση mid swap +0,80 μονάδες. Ποτέ μετά το 2009 η Ελλάδα δεν είχε:

(i) μεγαλύτερη πτώση, στο μισό και παραπάνω (0,80 αντί 1,65 πάνω από mid swap)

(ii) μικρότερη σχετική διαφορά (επιτόκιο μόλις 0,05 μονάδες περισσότερο από 0,75 που είχε ζητηθεί από το δημόσιο αρχικά) και

(iii) μικρότερη “ψαλίδα” από το γερμανικό 10ετές (1,19 μονάδες) που καταγράφονται σε έκδοση ελληνικού 10ετους ομολόγου μετά το 2010.

β) πόσο πιο φθηνά δανείζονται οι άλλες ευρωπαϊκές χώρες

Η Ελλάδα «κερδίζει» πελατεία και αξιοπιστία, ακόμα και από χώρες που αξιολογούνται σήμερα με βαθμό «Α» από τους Οίκους Αξιολόγησης.

Αυτό γίνεται ξεκάθαρο από:

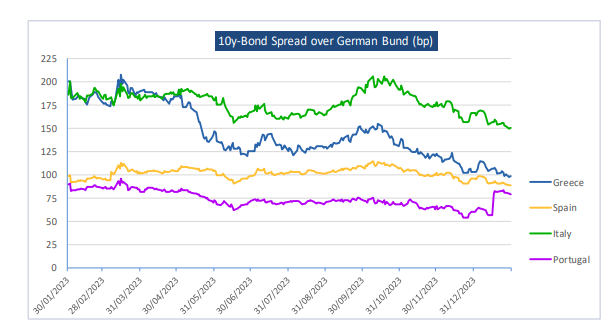

την κατηφόρα που διαγράφει μετά και τις συνεχείς αναβαθμίσεις της χώρας η «ψαλίδα» που χωρίζει τα επιτόκια δανεισμού στα ελληνικά ομόλογα (μπλε γραμμή) από τα αντίστοχα γερμανικά, ισπανικά, πορτογαλλικά επιτόκια, αλλά και

από το πώς ανοίγει η «ψαλίδα» έναντι της Ιταλίας που η Ελλάδα την αφήνει πίσω πια, να δανείζεται μόνη της πανάκριβα…

γ) τι επιτόκια δίνουν οι ευρωπαϊκές τράπεζες

Και ενώ σε Ισπανία και Πορτογαλία τα επιτόκια «φουντώνουν», στα ελληνικά ομόλογα «ξεφουσκώνουν» παρότι, την ίδια ακριβώς ώρα απέναντί τους, η Ευρωπαϊκή Κεντρική Τράπεζα ανεβάζει συνεχώς τα ευρωπαϊκά επιτόκια EURIBOR.

Σημαντική λεπτομέρεια: το κόστος του χρήματος αυξάνεται μαζί με το ύψος των επιτοκίων καταθέσεων (εκτός Ελλάδος φυσικά), αλλά και με τον πληθωρισμό ταυτόχρονα. Με επιτόκια της τάξης του 3,5% (όσο ο πληθωρισμός του 2022), η Ελλάδα σχεδόν «καίει» αντί να φορτώνεται χρέος. Χαμηλότερα επιτόκια από κάθε ομόλογο που εκδίδει η χώρα, σημαίνει κέρδος εκατοντάδων εκατομμυρίων ευρώ κάθε χρόνο από λιγότερη λιτότητα (ή μεγαλύτερο πρωτογενές πλεόνασμα και παροχές )στα επόμενα 5 ή 10 ή 15 χρόνια.

Επιτυχία 3η: ποιοτικοί επενδυτές

Για μια δεκαετία τουλάχιστον, στα ελληνικά ομόλογα τριγυρνούσαν πολλά επιθετικά hedge funds για μια «γρήγορη μπάζα», χωρίς σκοπό να επενδύσουν μακροπρόθεσμα. Αυτό σημαίνει ότι την επόμενη μέρα «τσάκιζαν» τα χαρτιά και τους θεσμικούς επενδυτές.

Παρότι όμως εδώ και δύο-τρία χρόνια όλοι έλεγαν πως «έχει προεξοφληθεί η επενδυτική βαθμίδα από τις αγορές» (με πτώση επιτοκίων κλπ) χθες φάνηκε ότι έρχεται «πολύ χρήμα» στα ελληνικά ομόλογα, από τεράστια funds που τους απαγορευόταν να αγοράσουν ελληνικά «χαρτιά» γιατί ήταν κατηγορίας “junks”/”σκουπίδια”.

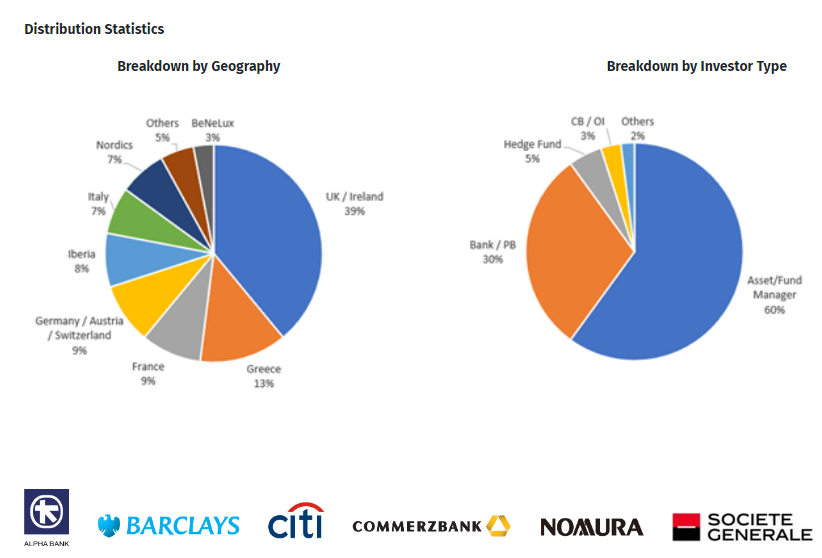

Τα «ποιοτικά» στοιχεία δείχνουν ότι από χθες η Ελλάδα απαλλάχτηκε από τα “κακά” hedge funds. Το βιβλίο προσφορών πλημμύρισε από Ταμεία και θεσμικά χαρτοφυλάκια που κάλυψαν κατά 60% την έκδοση, ενώ 30% ήταν τράπεζες. Πάνω από 80% η έκδοση καλύφθηκε από Ευρώπη (Ηνωμένο Βασίλειο και ΕΕ).

Πάντως συγκρίσεις με προ του 2009 καταστάσεις, αν και ιστορικά ανεπίτρεπτες, θυμίζουν όμως ότι χώρα έχει και άλλα «5 σκαλιά» μπροστά της στην επενδυτική βαθμίδα, για να φτάσει εκεί που ήταν κάποτε… Και οι αγορές φαίνεται να την ωθούν και τη στηρίζουν για να κινηθεί ξανά προς τα εκεί, στο δρόμο όμως που την έφερε πάλι ως εδώ.

Διαβάστε ακόμη

Τι φέρνει το mega deal της Fourlis με την ΙΚΕΑ για το διεθνές Κέντρο Διανομής της πολυεθνικής

Έρχονται καθυστερημένα κρατικά δάνεια μέσω της επιστρεπτέας προκαταβολής

Avramar: Ζημιές και υποχρεώσεις €494 εκατ. – Παίρνει την ενδιάμεση χρηματοδότηση

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.