Η γερμανική Scope Ratings, η οποία πρόσφατα αναγνωρίστηκε από το Διοικητικό Συμβούλιο της Ευρωπαϊκής Κεντρικής Τράπεζας ως νέο εξωτερικό ίδρυμα αξιολόγησης πιστοληπτικής ικανότητας (ECAI) για τους σκοπούς του Πλαισίου Πιστοληπτικής Αξιολόγησης του Ευρωσυστήματος (ECAF), επισημαίνει ότι η Ελλάδα (αξιολόγηση BBB-/Stable) θα αποδειχθεί πιθανώς πιο ανθεκτική από την Ιταλία σε αυτό το σενάριο υψηλότερου πληθωρισμού.

«Μέχρι στιγμής, οι συνθήκες υψηλότερου πληθωρισμού έχουν βοηθήσει την ταχεία μείωση του χρέους της Ελλάδας, γεγονός που στήριξε την απόφασή μας το περασμένο καλοκαίρι να αναβαθμίσουμε το κράτος σε επενδυτική βαθμίδα. Ο υψηλός πληθωρισμός μειώνει το υψηλό απόθεμα χρέους της Ελλάδας, ενώ τα υψηλότερα επιτόκια μετακυλίονται στη δομή του χρέους της Ελλάδας με χαμηλό επιτόκιο πιο αργά από ότι για τα ομότιμα κράτη μετά από μια δεκαετία αναδιάρθρωσης του χρέους, συμπεριλαμβανομένων των παρατάσεων στις λήξεις και των μειώσεων των επιτοκίων. Τα πρωτογενή πλεονάσματα της Ελλάδας διασφαλίζουν τη συμμόρφωσή της με την επικείμενη επαναφορά των δημοσιονομικών κανόνων της ΕΕ και, συνεπώς, τη συνέχιση της επιλεξιμότητας για διευκολύνσεις του Ευρωσυστήματος. Δεν αναμένουμε ότι η επενδυτική βαθμίδα της Ελλάδας θα τεθεί σε κίνδυνο ακόμη και σε ένα δυσμενές σενάριο στασιμοπληθωρισμού», προβλέπει ο γερμανικός οίκος αξιολόγησης.

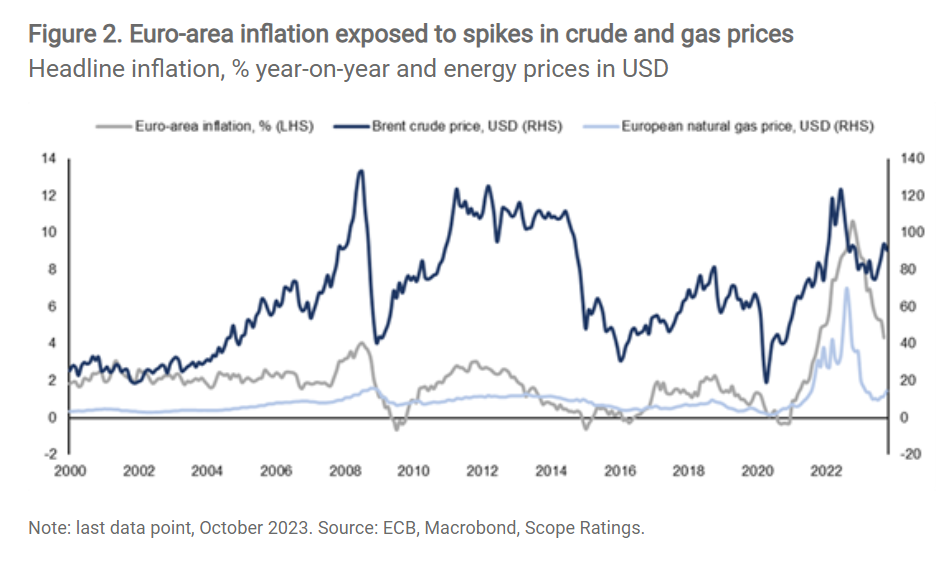

Η Scope προβλέπει ότι ο πληθωρισμός λόγω τιμών θα αποτελούσε την κύρια οικονομική ανησυχία από μια ευρύτερη σύγκρουση. Μια νέα άνοδος των τιμών των βασικών εμπορευμάτων είναι η σημαντικότερη πηγή οικονομικής μετάδοσης σε ένα σενάριο διεύρυνσης της σύγκρουσης. Αυτό οφείλεται στην ευπάθεια των ενεργειακών εγκαταστάσεων της Σαουδικής Αραβίας και των διαδρόμων μεταφοράς, όπως τα Στενά του Ορμούζ και η Διώρυγα του Σουέζ, σε στρατιωτικές ενέργειες ή/και σαμποτάζ. Οποιαδήποτε διαταραχή των αγορών πετρελαίου και εμπορευμάτων θα πρόσθετε πίεση στις αγορές αυτές, δεδομένης της λήξης της πρωτοβουλίας για τα σιτηρά της Μαύρης Θάλασσας, της πρόσφατης απαγόρευσης των εξαγωγών ρυζιού από την Ινδία, της συνεχιζόμενης ισχυρής αύξησης της ζήτησης στην οικονομία των Ηνωμένων Πολιτειών και της πρόσθετης τόνωσης από την Κίνα. Οι τελευταίες δύο δεκαετίες καταδεικνύουν στενή συσχέτιση μεταξύ του πληθωρισμού στη ζώνη του ευρώ και των τιμών του πετρελαίου και του φυσικού αερίου.

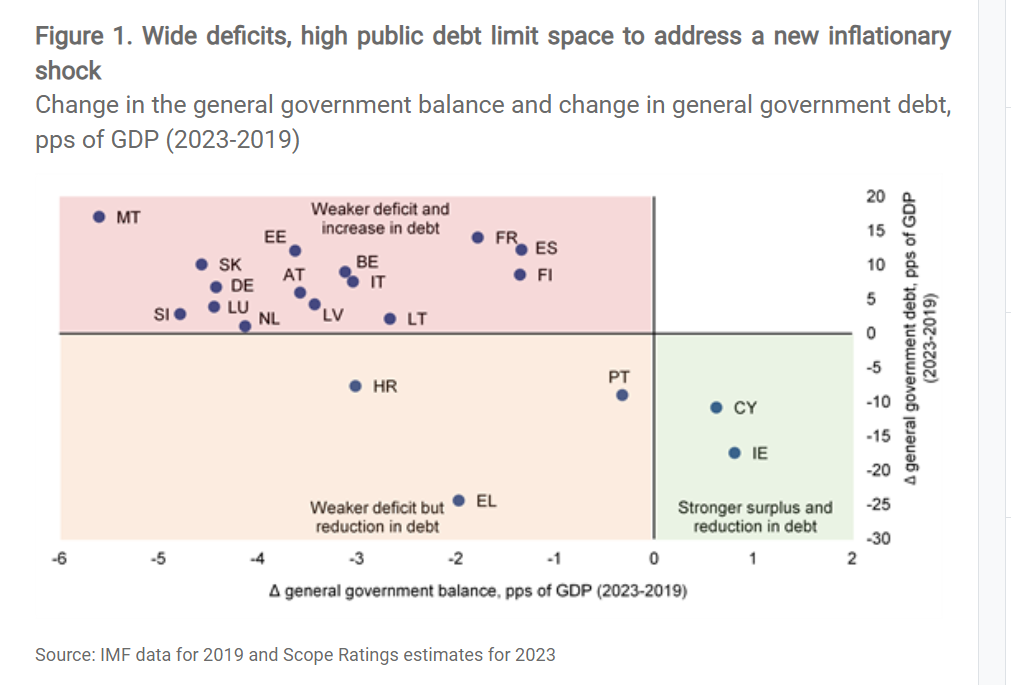

«Το δυσμενές σενάριο μιας ευρύτερης σύγκρουσης στη Μέση Ανατολή θα μπορούσε να ασκήσει μεγαλύτερες πιέσεις σε υπερχρεωμένα κράτη, όπως η Ιταλία (BBB+/σταθερό), με τις αποδόσεις των 10ετών κρατικών τίτλων της να διαμορφώνονται γύρω στο 4,4%. Η Ιταλία θα μπορούσε να τεθεί υπό αυξημένο έλεγχο της αγοράς σε περίπτωση που χρειαστεί να στηρίξει περαιτέρω την οικονομία της. Ένα σενάριο στο οποίο τα δημοσιονομικά ελλείμματα θα διευρύνονταν θα μπορούσε να αυξήσει τις αποδόσεις, δεδομένης της υψηλότερης προσφοράς ομολόγων και της πιθανής επανεκτίμησης από τους επενδυτές της ικανότητας της χώρας να εξυγιάνει τα δημόσια οικονομικά της, ώστε να διασφαλιστεί η επιλεξιμότητα της Ιταλίας στο πλαίσιο του μηχανισμού προστασίας της μετάδοσης της ΕΚΤ», καταλήγει ο οίκος.

Διαβάστε ακόμη

Το νέο τοπίο στις τράπεζες και οι επόμενες κινήσεις του ΤΧΣ

Eπίδομα παιδιού: Αυξημένο κατά 150% τον Δεκέμβριο για 800.000 δικαιούχους

Ηλεκτρικά αυτοκίνητα: Πώς η VW αντιδρά στην υποτονική ζήτηση

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.