© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

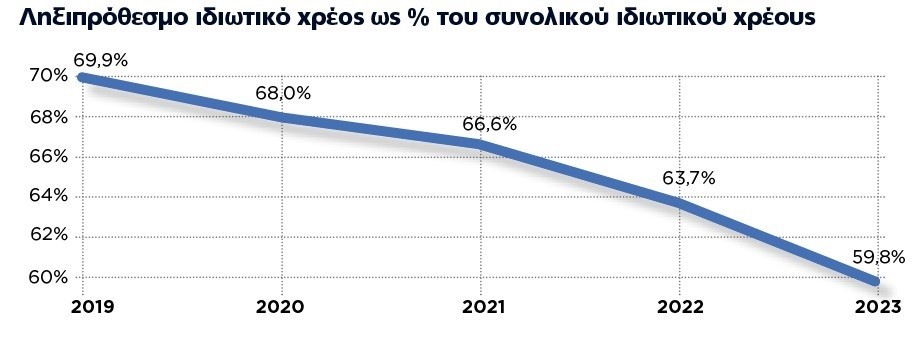

Κάτω από το 60% έπεσαν τα ληξιπρόθεσμα χρέη στη χώρα μας το 2023, μετά από μια εικοσαετία μεγάλων οικονομικών κρίσεων σε Ελλάδα και Ευρώπη. Η χώρα μας βρίσκεται πλέον στη 16η θέση μεταξύ των κρατών της Ε.Ε. και σε φθίνουσα πορεία, με το σύνολο του ιδιωτικού χρέους να ανέρχεται τον Δεκέμβριο του 2023 στα 372,9 δισ. ευρώ, εκ των οποίων ληξιπρόθεσμα είναι τα 223 δισ. ευρώ. Αν και το ποσό φαντάζει τεράστιο, το μεγαλύτερο μέρος του (σχεδόν 7 στα 10 ευρώ) είναι χρέη προς το Δημόσιο που προέρχονται από το παρελθόν. Στη συντριπτική πλειονότητα, όμως, αυτά τα χρέη αφορούν κυρίως «σκελετούς» μεγάλων χρεοκοπημένων επιχειρήσεων τα οποία δεν έχουν διαγραφεί (ακόμα) ως ανεπίδεκτα είσπραξης, ενώ πολύ λιγότερα είναι απαιτήσεις από απλούς ιδιώτες και νοικοκυριά.

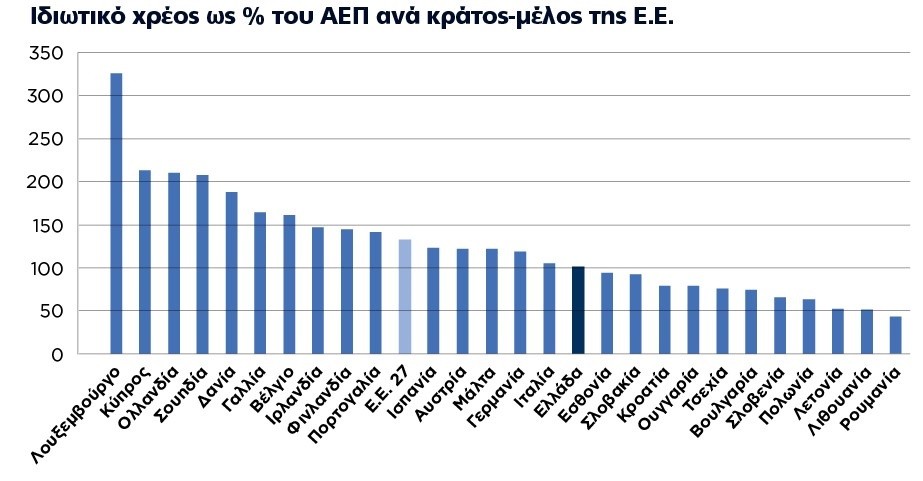

16η στην Ε.Ε. η Ελλάδα

Ως ποσοστό του ΑΕΠ, πάντως, το συνολικό ιδιωτικό χρέος της Ελλάδας βρίσκεται κάτω από τον ευρωπαϊκό μέσο όρο. Σύμφωνα με τα προσωρινά στοιχεία της Κομισιόν, στη χώρα μας ανήλθε σε 101% έναντι 133% που ήταν ο μέσος όρος του δείκτη για το ίδιο έτος.

Το ιδιωτικό χρέος και η πορεία του είναι ένα σημαντικό θέμα που έχει απασχολήσει όχι μόνο την ελληνική πολιτεία και κοινωνία, αλλά και το σύνολο των θεσμών της Ευρωπαϊκής Ενωσης. Τα τελευταία χρόνια όμως στην Ελλάδα, μετά τα σκληρά μνημόνια, αλλά και εν μέσω της διεθνούς οικονομικής ύφεσης (πανδημία, lockdown, πόλεμος στην Ουκρανία, ενεργειακή κρίση, ακρίβεια), η έλλειψη ρευστότητας οδήγησε σε αξιοσημείωτη αύξηση των κόκκινων δανείων και των ληξιπρόθεσμων οφειλών προς ΑΑΔΕ και ΕΦΚΑ, ιδίως το 2021 και το 2022.

Παρά την παροδική αύξηση του χρέους σε συνθήκες κρίσης, το ληξιπρόθεσμο ιδιωτικό χρέος ως ποσοστό του συνολικού ιδιωτικού χρέους παρουσιάζει πλέον μεγάλη μείωση που ξεπερνά τις 10 ποσοστιαίες μονάδες: από σχεδόν 70% πριν από μια πενταετία (69,9% το 2019) τον Δεκέμβριο του 2023 έκλεισε κάτω από 60% (59,8%), δείχνοντας έτσι σημαντική αποκατάσταση όσον αφορά την εύρυθμη εξυπηρέτηση των οφειλών.

Πού πήγαν τα «κόκκινα»

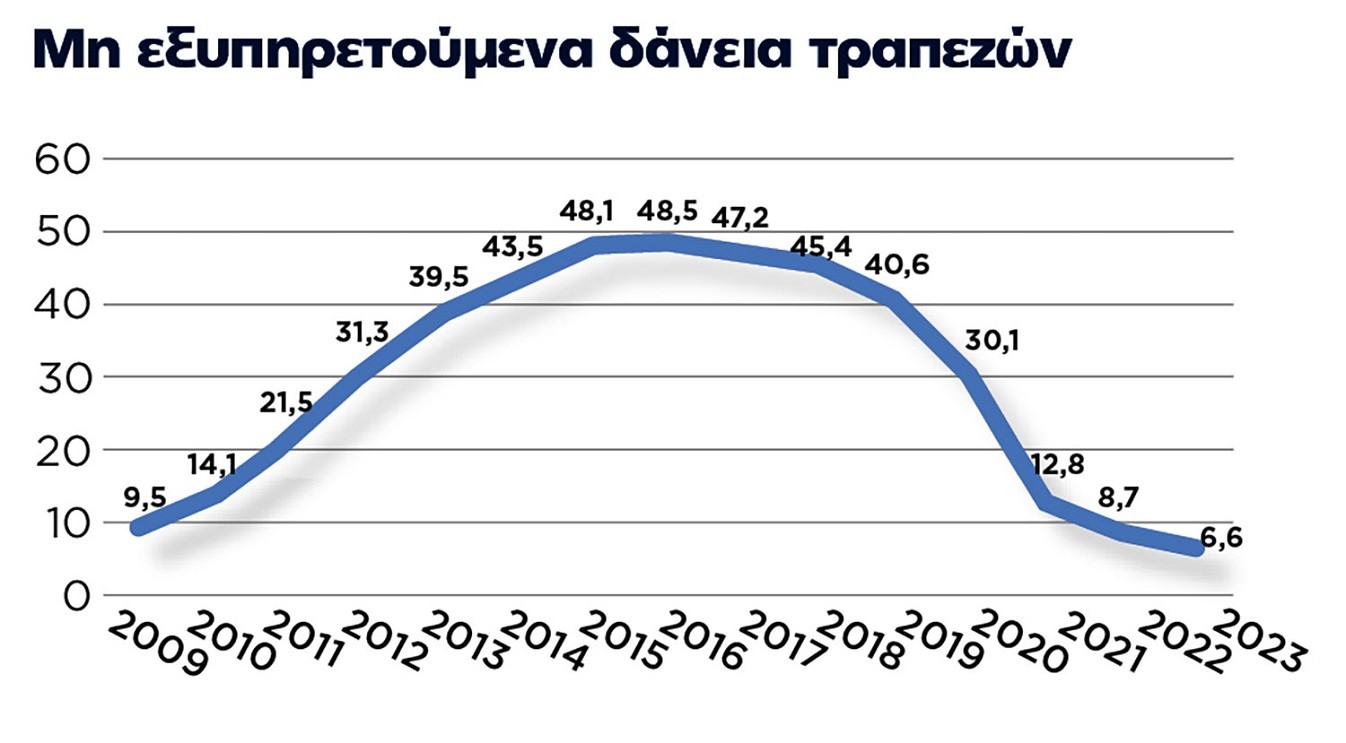

Στο πλαίσιο διαχείρισης και μείωσης του ληξιπρόθεσμου ιδιωτικού χρέους, το πρόγραμμα τιτλοποιήσεων «Ηρακλής» οδήγησε στην ενδυνάμωση του τραπεζικού συστήματος. Τα στοιχεία της Τράπεζας της Ελλάδος, των εταιρειών διαχείρισης απαιτήσεων και της Γενικής Γραμματείας Ιδιωτικού Χρέους δείχνουν ότι μέσω των τιτλοποιήσεων του προγράμματος «Ηρακλής» οι τράπεζες πέτυχαν αξιοσημείωτη μείωση του δείκτη μη εξυπηρετούμενων δανείων: από το 48,5% το 2016 σε μονοψήφιο δείκτη στο τέλος του 2023, μόλις 6,6%.

Σε απόλυτους αριθμούς, τα μη εξυπηρετούμενα δάνεια αγγίζουν τα 70 δισ. ευρώ, ενώ πριν από πέντε χρόνια ήταν στα 90 δισ. ευρώ, δηλαδή 30% υψηλότερα από όσο σήμερα. Στο τέλος του 2023 τα κόκκινα δάνεια προς τις τράπεζες έπεσαν κάτω και από τα 10 δισ. ευρώ, ενώ 59,2 δισ. βρίσκονταν πια στα χέρια των διαχειριστών απαιτήσεων. Αντίστοιχα, το 2019 τα μη εξυπηρετούμενα δάνεια προς τις τράπεζες έφταναν στα 68,5 δισ. και αντίστοιχα στα 23,7 δισ. ευρώ στους servicers.

Πού χρωστάμε 373 δισ. ευρώ

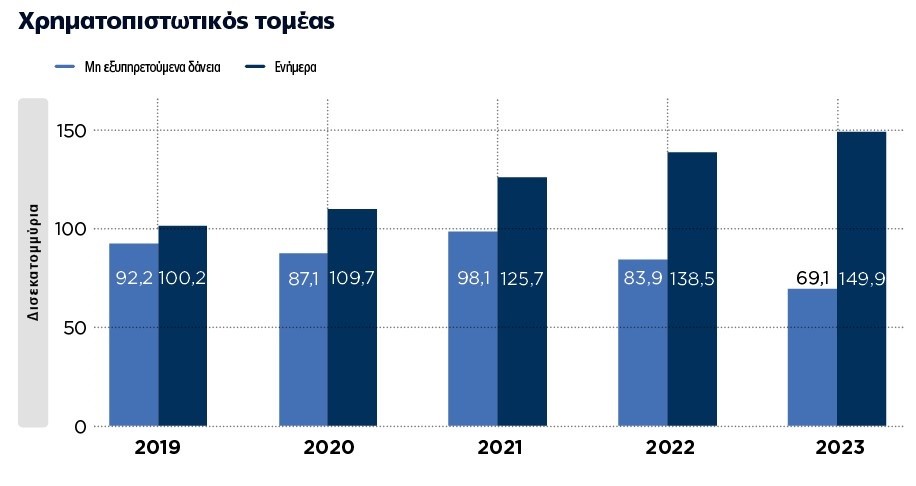

Με μονοψήφια ποσοστά μη εξυπηρετούμενων δανείων, οι ελληνικές τράπεζες εξυγίαναν τους ισολογισμούς τους και πλέον μπορούν να δίνουν περισσότερα νέα δάνεια, με αποτέλεσμα να αυξάνονται και πάλι τα χρέη προς αυτές, με τη διαφορά ότι οι οφειλές είναι πλέον ενήμερες και ληξιπρόθεσμες. Αυτό έχει ως αποτέλεσμα, ενώ τα ληξιπρόθεσμα χρέη προς τις τράπεζες να μειώνονται, τα χρέη από ενήμερα δάνεια να αυξάνονται.

Τα συνολικά χρέη προς τον χρηματοπιστωτικό τομέα από δάνεια (τράπεζες και servicers) άγγιζαν τα 222 δισ. ευρώ το τέλος του 2023. Εξ αυτών τα 149,9 δισ. είναι ενήμερα (πράσινα) και είναι σχεδόν 50% περισσότερα από όσα ήταν το 2019. Τότε όμως τα μη εξυπηρετούμενα δάνεια ήταν 92,2 δισ., ενώ το 2023 μειώθηκαν κατά 25% πέφτοντας στα 69,1 δισ. ευρώ.

Η ΑΑΔΕ και το ΚΕΑΟ παραμένουν οι φορείς όπου οι Eλληνες έχουν το μεγαλύτερο ποσοστό ληξιπρόθεσμου χρέους. Mάλιστα αυξήθηκε 10 μονάδες, καθώς το 59% των οφειλών ιδιωτών προς την Εφορία και τα ασφαλιστικά ταμεία το 2019 έφτασε στο 69% το 2023 ως εξής:

- Στην ΑΑΔΕ το 2019 το ληξιπρόθεσμο υπόλοιπο ανερχόταν σε 105,6 δισ. με οφειλέτες 4,07 εκατομμύρια ΑΦΜ. Στο τέλος του 2023 οι οφειλέτες μειώθηκαν σε 3,8 εκατομμύρια, αν και τα χρέη τους αυξήθηκαν οριακά σε 106,3 δισ. ευρώ. Σε αυτά δεν περιλαμβάνονται και χρέη 26,3 δισ. που έχουν μπει στο συρτάρι γιατί έχουν χαρακτηριστεί ανεπίδεκτα είσπραξης από οφειλέτες-φαντάσματα (πτωχευμένους, νεκρούς, εξαφανισμένους κ.λπ.) που δεν τους αναζητά πια η ΑΑΔΕ. Το πραγματικά εισπράξιμο μέρος των χρεών που αφορά «ζωντανούς» οφειλέτες (νοικοκυριά και επιχειρήσεις) δεν ξεπερνά τα 7 ή 8 δισ. ευρώ το πολύ.

- Για τα ασφαλιστικά ταμεία, αντίστοιχα, το 2019 είχαν διαβιβαστεί και καταγραφεί στο ΚΕΑΟ ληξιπρόθεσμα χρέη ύψους 35,4 δισ. από 2 εκατομμύρια οφειλέτες. Το 2023 τα χρέη αυξήθηκαν σε 47,6 δισ. και οι οφειλέτες σε 2,2 εκατομμύρια. Οι μεταβολές στο τρέχον υπόλοιπο περιλαμβάνουν και νέες οφειλές, αλλά και πρόσθετα τέλη ή προσαυξήσεις των ήδη καταγεγραμμένων παλιών οφειλών που συνεχώς αυξάνονται, ακόμα κι αν δεν υπάρχουν πλέον αυτοί που τα χρωστούν.

- Αθροιστικά τα ληξιπρόθεσμα χρέη στο Δημόσιο αυξήθηκαν σχεδόν κατά 10% σε τέσσερα χρόνια, από 141 δισ. ή 50,5% του συνόλου το 2019 ανήλθαν σε 154 δισ. ευρώ ή 68% το 2023!

- Στις τράπεζες όμως τα ληξιπρόθεσμα χρέη μειώθηκαν από 68,5 δισ. ευρώ ή 29,4% του συνόλου (σχεδόν το 1/3) σε μόλις 9,9 δισ. ευρώ ή 4,5% του ιδιωτικού ελληνικού χρέους.

- Αντίστροφα, οι servicers διαχειρίζονταν απαιτήσεις οφειλών 35,4 δισ. ευρώ το 2019 (15,2% του συνολικού ληξιπρόθεσμου χρέους), που το 2023 αυξήθηκαν σε 47,6 δισ. ευρώ ή 21,3% των συνολικών χρεών αυτών.

Διαβάστε ακόμη

Μέσω Gov.gr Wallet όλες οι πληροφορίες για τα ακίνητα… στο κινητό μας

Μαρίνος Παράβαλος: Απειλή πλειστηριασμού για την οικία του στην Εκάλη (pics)

Πάουελ (Fed): O χρησμός του Τζάκσον Χολ – Τα προγνωστικά των αναλυτών και οι ελπίδες των αγορών

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ