Η Ελλάδα έκλεισε το 2022 με «πάταγο», καθώς το ΑΕΠ αυξήθηκε κατά 1,4% το 4ο τρίμηνο, χάρη στην ιδιωτική κατανάλωση (+1,8%) και την εκτίναξη των επενδύσεων (+8,5%) και παρά την επιβάρυνση από το καθαρό εμπόριο, με τις εισαγωγές αυξημένες κατά 6,3%, εξηγεί η HSBC.

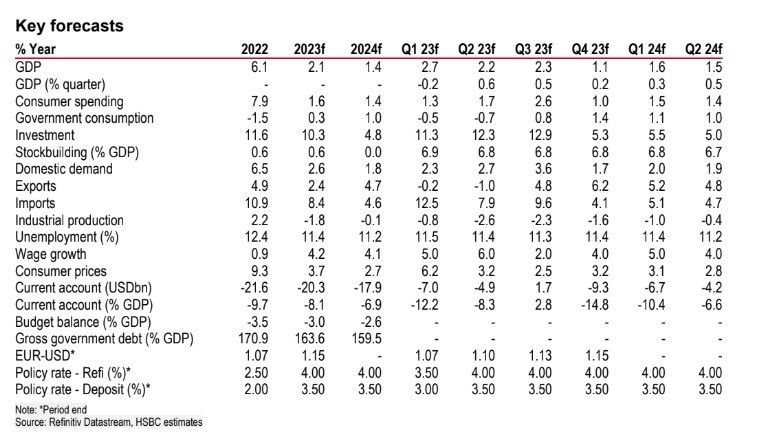

«Εμείς εκτιμούμε ότι πέρυσι μόνο ο ξένος τουρισμός θα μπορούσε να έχει συμβάλει κατά 4 ποσοστιαίες μονάδες στην αύξηση του ΑΕΠ, με περαιτέρω περιθώρια βελτίωσης φέτος, όταν θα μπορούσε να προσθέσει άλλες 1-2 ποσοστιαίες μονάδες. Συνολικά, κυρίως λόγω των ισχυρών επιδόσεων του 4ου τριμήνου του 2022, αυξάνουμε την πρόβλεψή μας για την αύξηση του ΑΕΠ για το 2023 σε 2,1% (από 1,2%), παρόλο που αναμένουμε μια μικρή συρρίκνωση της δραστηριότητας στην αρχή του 2023. Ωστόσο, έχουμε μειώσει την πρόβλεψή μας για την ανάπτυξη το 2024 στο 1,4% (από 1,7%), λόγω της αυστηρότερων συνθηκών χρηματοδότησης που συνδέονται με την απότομη νομισματική σύσφιξη της ΕΚΤ», εξηγεί η HSBC.

Ο πρωθυπουργός Κυριάκος Μητσοτάκης ανακοίνωσε στις 28 Μαρτίου ότι οι εκλογές θα πραγματοποιηθούν στις 21 Μαΐου. Το κεντροδεξιό κυβερνών κόμμα της Νέας Δημοκρατίας είδε το προβάδισμα έναντι του αριστερού ΣΥΡΙΖΑ να μειώνεται σε περίπου 5 ποσοστιαίες μονάδες, ιδίως μετά το χειρότερο σιδηροδρομικό ατύχημα στην ιστορία της Ελλάδας στα τέλη Φεβρουαρίου. Το ισχύον αναλογικό εκλογικό σύστημα καθιστά τον δεύτερο γύρο των εκλογών πιθανό. Αυτός θα πρέπει να πραγματοποιηθεί μέχρι τις αρχές Ιουλίου. Ένα νέο εκλογικό σύστημα θα είναι σε ισχύ τότε, το οποίο θα κατανέμει ένα μπόνους 50 εδρών στο νικηφόρο κόμμα. Αυτό θα πρέπει να αυξήσει τις πιθανότητες της ΝΔ να αποκτήσει την απόλυτη πλειοψηφία των εδρών, ή τουλάχιστον να είναι σε θέση να σχηματίσει κυβέρνηση συνασπισμού.

Ένας σημαντικός ανοδικός κίνδυνος από την άποψη της αγοράς είναι η πιθανότητα το δημόσιο χρέος της Ελλάδας να αναβαθμιστεί σύντομα στην επενδυτική βαθμίδα. Η Ελλάδα χρειάζεται να ανέβει μόνο μία θέση στην κλίμακα αξιολόγησης της DBRS (“BB high”, “σταθερή”), της Fitch (“BB+”, “σταθερή”) και της S&P (“BB+”, “σταθερή”). Το χρέος της Ελλάδας έχει μειωθεί πάνω από 35% του ΑΕΠ μέσα σε δύο χρόνια σε περίπου 170% πέρυσι και αναμένουμε να πέσει κάτω από το 160% έως το 2024, το χαμηλότερο επίπεδο από το 2010.

Οι εκτιμήσεις για την οικονομία και τα θέματα πολιτικής

Μετά από μια ισχυρή σεζόν πέρυσι, ο τουρισμός ξεκίνησε και φέτος δυναμικά. Η διεθνής επιβατική κίνηση στα 14 περιφερειακά αεροδρόμια της Ελλάδας που διαχειρίζεται η Fraport τον Ιανουάριο και τον Φεβρουάριο αυξήθηκε κατά 66% σε σχέση με πέρυσι και στα επίπεδα του 2019, ενώ στο Διεθνές Αεροδρόμιο Αθηνών (ΔΑΑ) ήταν 4% πάνω.

Οι επενδύσεις είναι τώρα σχεδόν 50% πάνω από το προ της πανδημίας ανώτατο επίπεδό τους, αν και εξακολουθούν να είναι 30% χαμηλότερα από ό,τι στις αρχές του 2010 πριν από την κρίση της ευρωζώνης και του ελληνικού δημόσιου χρέους. Το ΑΕΠ είναι τώρα 6,4% υψηλότερο από ό,τι πριν από την πανδημία, με την περσινή ανάπτυξη να διαμορφώνεται στο 6,1% μετά από 8,1% το 2022.

Τα στοιχεία έχουν μάλιστα βελτιωθεί λίγο στο πρώτο μέρος του τρέχοντος έτους. Οι δείκτες PMI για τη μεταποίηση σκαρφάλωσαν ξανά πάνω από το 50 το Φεβρουάριο (51,7) και ο δείκτης οικονομικού κλίματος της Ευρωπαϊκής Επιτροπής (ESI) ανέκαμψε περαιτέρω στο 107,5, το υψηλότερο επίπεδο από την εποχή πριν από την έναρξη του πολέμου Ουκρανίας-Ρωσίας.

Το ποσοστό ανεργίας μειώθηκε στο 10,8% τον Ιανουάριο, το χαμηλότερο επίπεδο από το 2009. Άλλοι δείκτες δραστηριότητες ήταν λιγότερο υποστηρικτικοί, όπως π.χ. της παραγωγικής ικανότητας στη μεταποίηση που μειώθηκε στο 72,9% το Φεβρουάριο, το χαμηλότερο επίπεδο από τον περασμένο Σεπτέμβριο, από το κυκλικό μέγιστο του 76,6% τον Δεκέμβριο. Η έρευνα για την οικοδομική δραστηριότητα κατρακύλησε στο -44,0 το Φεβρουάριο, το ασθενέστερο από την πανδημία, μετά από 12,0 τον περασμένο Δεκέμβριο (αλλά είναι αρκετά ευμετάβλητη). Επιπλέον, η καταναλωτική εμπιστοσύνη σημείωσε απροσδόκητα ‘βουτιά’ το Φεβρουάριο (-47,4, επιστρέφοντας στα επίπεδα του Δεκεμβρίου, αφού είχε ανακάμψει απότομα τον Ιανουάριο) και η ετήσια αύξηση των λιανικών πωλήσεων έχει αμβλυνθεί από το καλοκαίρι.

Παρόλα αυτά, ο πληθωρισμός υποχώρησε περαιτέρω τον Φεβρουάριο (6,5% σε ετήσια βάση από την κορύφωση του 12,1% το Σεπτέμβριο). Η δημοσιονομική πολιτική παραμένει επίσης υποστηρικτική, ενώ το ταμείο NGEU, από το οποίο η Ελλάδα σκοπεύει να δαπανήσει “επιχορηγήσεις” ύψους 1,6% του ΑΕΠ το 2023 και 1,5% το 2024, αναμένεται να στηρίξει τις δημόσιες και ιδιωτικές επενδύσεις (τα δάνεια θα διατεθούν σε ιδιωτικές επιχειρήσεις με βάση τη συμμετοχή κατά 20% επί του του μετοχικού κεφαλαίου του έργου). Η Ελλάδα έχει λάβει 11 δισ. ευρώ από το ταμείο, από ένα σύνολο 31 δισ. ευρώ.

Λόγω των ισχυρών φορολογικών εσόδων, το ταμειακό ισοζύγιο της κυβέρνησης βελτιώθηκε σημαντικά πέρυσι από 7,5 δισ. ευρώ πρωτογενές έλλειμμα (δηλαδή χωρίς τις πληρωμές τόκων) το 2021 σε 0,3 δισ. ευρώ. Ο στόχος της κυβέρνησης για την επίτευξη πρωτογενούς δημοσιονομικού πλεονάσματος φέτος φαίνεται ρεαλιστικός, ακόμη και αν δούμε κάποιους κινδύνους δημοσιονομικής εκτροπής με κάποια, πιθανότατα, προσωρινά έκτακτα φορολογικά έσοδα λόγω των υψηλών ρυθμών πληθωρισμού που χρησιμοποιούνται για τη χρηματοδότηση μέτρων για την αντιμετώπιση της ενεργειακής κρίσης (αξίας σχεδόν 6% του ΑΕΠ) και κάποια μόνιμες αυξήσεις των δαπανών.

Κίνδυνοι

Πέρυσι το πλεόνασμα του ισοζυγίου τρεχουσών συναλλαγών της Ελλάδας διευρύνθηκε από 6,8% του ΑΕΠ σε 9,7% του ΑΕΠ, πάνω από 20 δισ. ευρώ. Αυτό είναι το υψηλότερο από το 2010. Η πλευρά της χρηματοδότησης ήταν πιο σταθερή, ωστόσο, με ρεκόρ υψηλών ΑΞΕ (πάνω από το 3% του ΑΕΠ) και τα κεφάλαια των NGEU (περίπου 4% του ΑΕΠ). Εν μέρει αυτό οφείλεται στην εκτίναξη των τιμών της ενέργειας, και μέχρι στιγμής φέτος παρουσιάζει έντονη βελτίωση (το ισοζύγιο τρεχουσών συναλλαγών έλλειμμα συρρικνώθηκε από 2,1 δισ. ευρώ πέρυσι σε 0,1 δισ. ευρώ τον Ιανουάριο, αλλά αντανακλά επίσης ένα έλλειμμα 3,5 δισ. ευρώ με την εκταμίευση NGEU από την ΕΕ, αλλά παρ’ όλα αυτά αποτελεί πηγή ανησυχίας, για μια χώρα με εξωτερικό χρέος σχεδόν 300% του ΑΕΠ.

«Με τις αυξημένες ανησυχίες για πιθανούς κινδύνους χρηματοπιστωτικής σταθερότητας, οι ελληνικές τράπεζες θα μπορούσαν σύντομα να έρθουν στο ραντάρ των επενδυτών. Ωστόσο, το σύστημα εμφανίζεται ανθεκτικό. Ο δείκτης των μη εξυπηρετούμενων δανείων μειώθηκε σε περίπου 6% από ένα μέγιστο ποσοστό σχεδόν 50% το 2016, επίσης χάρη στις εγγυήσεις ύψους 18 δισ. ευρώ που δόθηκαν στο πλαίσιο του κυβερνητικού προγράμματος προστασίας περιουσιακών στοιχείων (Ηρακλής) που ξεκίνησε το 2019. Η ελληνική κεντρική τράπεζα δήλωσε ότι η πιθανότητα μετάδοσης είναι “πολύ μικρή”», καταλήγει η HSBC.

Διαβάστε ακόμη

Βοήθεια… έρχονται κόκκινοι φόροι, το deal της ΤΕΝΕΡΓ, οι μισθοί των CEO και ο γάμος της Πύλου

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.