Η επιστροφή της Ελλάδας στην επενδυτική βαθμίδα αξιολόγησης παρουσιάζει νέες ευκαιρίες τόσο για τους εκδότες όσο και για τους επενδυτές, επισημαίνει η Alvarez & Marsal. Ο οίκος προβλέπει ότι τα κεφάλαια που θα κατευθυνθούν προς την ελληνική οικονομία, μετά την αναβάθμιση της αξιολόγησης σε επενδυτική βαθμίδα, εκτιμάται ότι θα ανέλθουν σε 50-100 δισ. δολάρια ή και ακόμα υψηλότερα στα επόμενα 3 με 5 χρόνια.

Η μεθοδολογία της Alvarez & Marsal περιλαμβάνει μια ολοκληρωμένη ανάλυση των 50 κορυφαίων επενδυτών σε κάθε τομέα, συμπεριλαμβανομένων των συνταξιοδοτικών ταμείων, των κρατικών επενδυτικών ταμείων (sovereign wealth funds), των ασφαλιστικών εταιρειών και των διαχειριστών περιουσιακών στοιχείων, που διαθέτουν ένα συλλογικό ενεργητικό υπό διαχείριση (AUM) που υπερβαίνει τα 120 τρισεκατομμύρια δολάρια.

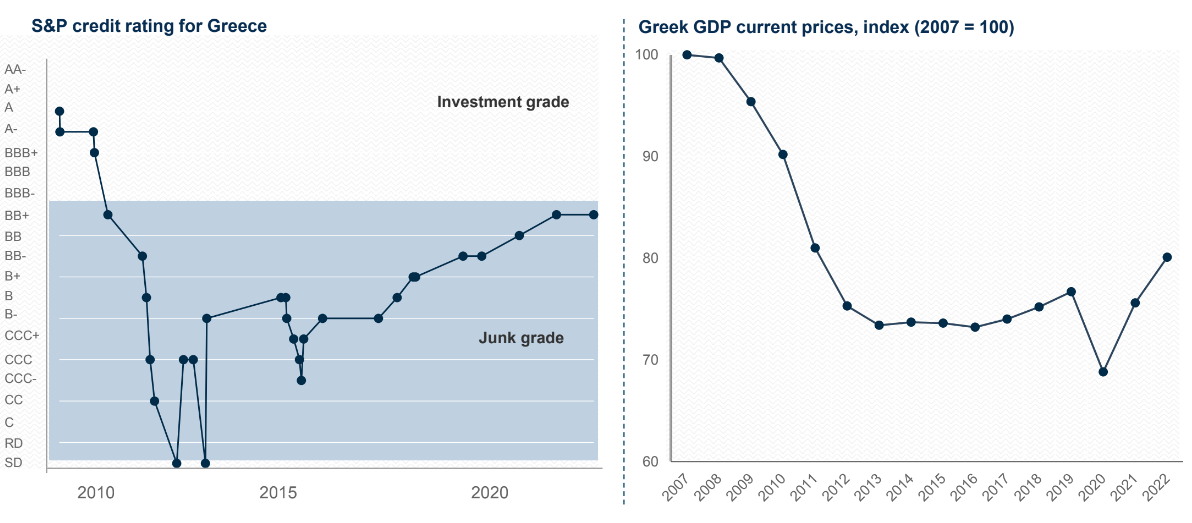

«Αφού θεωρήθηκε ως το ‘προβληματικό έθνος’ της Ευρώπης για πολλά χρόνια, η Ελλάδα βιώνει τώρα μια αξιοσημείωτη άνοδο της ανάπτυξης. Παρά τις προκλήσεις που έθεσε η πανδημία της Covid-19, η ελληνική οικονομία έχει ανακάμψει δυναμικά. Το ποσοστό των δανείων που κατηγοριοποιείται ως μη εξυπηρετούμενο στους ισολογισμούς των τραπεζών έχει μειωθεί σημαντικά από περισσότερο από 50% το 2016 σε περίπου 7% το 2023. Οι οικονομολόγοι των οίκων αξιολόγησης και των επενδυτικών τραπεζών, συμπεριλαμβανομένης της Goldman Sachs, προβλέπουν ότι η Ελλάδα θα συνεχίσει να υπεραποδίδει έναντι των άλλων χωρών, τόσο φέτος, όσο και το επόμενο έτος», υπογραμμίζει ο οίκος.

Η Alvarez & Marsal προσπαθεί να ποσοτικοποιήσει τις θετικές προοπτικές της μελλοντικής επενδυτικής ροής και να κατηγοριοποιήσει τους πιθανές επενδυτές, καθώς το καθεστώς επενδυτικής βαθμίδας ξεκλειδώνει τις ευκαιρίες για σημαντική εισροή ξένων κεφαλαίων, τα οποία προηγουμένως δεν ήταν σε θέση να επενδύσουν στην Ελλάδα, παρά την αναγνώριση των θετικών προοπτικών της.

Η άρση αυτών των περιορισμών θα φέρει αυξημένες ροές σε ομόλογα, μετοχές και δομημένα προϊόντα.

Η έκθεση της A&M εστιάζει στα ακόλουθα και καταλήγει στα εξής συμπεράσματα:

· Το καίριο ερώτημα είναι σε ποιο βαθμό και σε τι ύψος σκοπεύουν αυτοί οι παγκόσμιοι επενδυτές να επενδύσουν στην Ελλάδα τα επόμενα 3 έως 5 χρόνια. Η κατανομή των παγκόσμιων διαχειριστών περιουσιακών στοιχείων στην Ελλάδα είναι περίπου στο 5% του ΑΕΠ. Σε περίπτωση που η κατανομή, μετά την αξιολόγηση με επενδυτική βαθμίδα, αυξηθεί στο επίπεδο της Ισπανίας και Ιταλίας στο 30% με 70% περίπου του ΑΕΠ, αυτό θα είχε ως αποτέλεσμα να εισρεύσουν στην Ελλάδα επενδύσεις ύψους από 50 δισ. δολάρια έως 130 δισ. δολάρια επιπλέον.

· Η επενδυτική βαθμίδα αποτελεί ορόσημο για την ελληνική οικονομία, προσελκύοντας μακροπρόθεσμα κεφάλαια και δημιουργώντας ευνοϊκές συνθήκες ρευστότητας για την κυβέρνηση, τις τράπεζες, τα ασφαλιστικά ταμεία, τα νοικοκυριά και τις επιχειρήσεις.

· Το μειωμένο κόστος κεφαλαίου για τα χρηματοπιστωτικά ιδρύματα μειώνει την απαιτούμενη απόδοση των χρηματοπιστωτικών ιδρυμάτων, αυξάνοντας έτσι τις τιμές των ελληνικών περιουσιακών στοιχείων.

· Το χαμηλότερο κόστος δανεισμού για τις τράπεζες μεταφράζεται σε μειωμένο κόστος δανεισμού για τις επιχειρήσεις, μετριάζοντας αποτελεσματικά τον αντίκτυπο της συσταλτικής νομισματικής πολιτικής της ΕΚΤ.

· Πιθανώς η πιο σημαντική και άμεση επίδραση θα συμβεί μέσω της επανεισαγωγής του ελληνικού δημόσιου χρέους σε σημαντικούς δείκτες κρατικών ομολόγων (π.χ. δείκτης FTSE EU Government Bond index, δείκτης Bloomberg Barclays Euro Sovereign index). Η κίνηση αυτή θα ‘πυροδοτήσει’ ένα κύμα αγορών από θεσμικούς επενδυτές και άλλους κατόχους μακροπρόθεσμου χρέους που τείνουν να αποκτούν θέση αγοράς στον δείκτη.

· Σε παρόμοιο βαθμό με το κρατικό χρέος, και το χρέος των επιχειρήσεων θα συμπεριληφθεί σε δείκτες ομολόγων και η αναβάθμιση της οικονομίας θα προκαλέσει αυτόνομες αναβαθμίσεις των εταιρειών (αν και αυτό θα διαρκέσει πιθανότατα περισσότερο). Η αναβάθμιση θα επιτρέψει επίσης στον ιδιωτικό τομέα να επωφεληθεί από μειωμένο και λιγότερο ευμετάβλητο κόστος χρηματοδότησης. Οι τράπεζες θα είναι συνήθως οι πρώτες που θα κινηθούν στην αναχρηματοδότηση, με τις αποδόσεις των τραπεζικών εκδόσεων να έχουν ήδη μειωθεί.

· Περιφερειακές υπηρεσίες και δραστηριότητες που ήταν ουσιαστικά ανενεργές για μερικά χρόνια θα έχουν τη δυνατότητα επανεκκίνησης, όπως οι συμφωνίες επαναγοράς και ο δανεισμός τίτλων που θα συμβάλουν στην επιστροφή στις παγκόσμιες κεφαλαιαγορές.

· Ο ορατός αντίκτυπος στο χρηματιστήριο θα είναι πιθανότατα αρχικά περιορισμένος, ωστόσο, υπάρχει αυξημένη πιθανότητα ξένων επενδύσεων στις δημόσιες εγγραφές.

· Οι επενδύσεις από private equity σε ακίνητα και υποδομές ενδέχεται να γίνουν ακόμη πιο ελκυστικές, προσελκύοντας περισσότερα ξένα κεφάλαια.

Τόσο στη δημόσια, όσο και στην ιδιωτική πλευρά, το ασφάλιστρο κινδύνου που θα χρησιμοποιούν οι αναλυτές για την αποτίμηση των ελληνικών περιουσιακών στοιχείων θα μειωθεί, γεγονός που θα οδηγήσει σε ανατιμολόγηση των εν λόγω περιουσιακών στοιχείων καταλήγει η Α&Μ.

Διαβάστε ακόμη

Δεξαμενόπλοια: Η κρίση στη Μέση Ανατολή έχει οδηγήσει σε αυξήσεις ναύλων και τιμών των καυσίμων

ΟΦΥΠΕΚΑ: Τα πουλιά… στο τηλεσκόπιο και φέτος

Γαλλία: Στο χαμηλότερο επίπεδο των τελευταίων δύο ετών ο πληθωρισμός – 3,4% τον Ιανουάριο (γράφημα)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.