Παρά την επικείμενη αλλαγή κυβέρνησης με τους Εργατικούς να αναλαμβάνοτν τα ηνία μετά από 14 χρόνια, οι οίκοι αξιολόγησης που μείωσαν την πιστοληπτική της ικανότητα μετά το Brexit και την μείωσαν ξανά όταν η Λιζ Τρας αναστάτωσε τις αγορές το 2022, λένε ότι έχουν έναν μια σειρά από ερωτήματα που χρειάζονται απαντήσεις.

1. Σταθεροποίηση ή διολίσθηση;

Τα δυσμενή οικονομικά του Ηνωμένου Βασιλείου είναι το «αγκάθι» σε αυτές τις εκλογές, δεδομένου ότι ο λόγος χρέους προς ΑΕΠ του Ηνωμένου Βασιλείου είναι σχεδόν 100%, λέει η S&P Global.

Όλα τα κόμματα υπόσχονται να βελτιώσουν τις δημόσιες υπηρεσίες που καταρρέουν και να επενδύσουν στις υποδομές χωρίς να αυξήσουν τους βασικούς φόρους. Αλλά ο πανικός της αγοράς όταν η τότε πρωθυπουργός Λιζ Τρας υποσχέθηκε να δαπανήσει πολλά το 2022 είναι μια σαφής προειδοποίηση να μην είναι κανείς πολύ ριζοσπαστικός.

«Μας ενδιαφέρει η ισορροπία μεταξύ των προσαρμογών των εσόδων και των δαπανών, η οποία θα τους επιτρέψει (στη νέα κυβέρνηση) να βελτιώσουν την υποκείμενη δημοσιονομική θέση», εξήγησε ο Φρανκ Γκιλ της S&P, σύμφωνα με το Reuters.

Με ένα σχετικά μέτριο πρωτογενές δημοσιονομικό έλλειμμα 1,3 ποσοστιαίων μονάδων του ΑΕΠ πιθανότατα φέτος, το Ηνωμένο Βασίλειο δεν απέχει τόσο πολύ από μια σταθεροποίηση του χρέους όσο τουλάχιστον οι ομότιμες χώρες της G7, οι ΗΠΑ, η Γαλλία και η Ιταλία.

«Αλλά και πάλι, υπάρχουν ερωτήματα σχετικά με τη σύνθεση της εξυγίανσης τα επόμενα χρόνια… Προσπαθούμε να πάρουμε μια άποψη για τη βιωσιμότητα του δημοσιονομικού μείγματος. Τι είναι πραγματικά εφικτό και τι όχι», δήλωσε ο Γκιλ.

2. Τι θα γίνει με την οικονομική ανάπτυξη;

Η Fitch αύξησε τις προοπτικές της αξιολόγησης AA- του Ηνωμένου Βασιλείου σε “σταθερές” τον Μάρτιο, φέρνοντάς την σε ευθυγράμμιση με τη Moody’s, αλλά εξακολουθεί να είναι μια βαθμίδα χαμηλότερη από το ΑΑ της S&P.

Οι «προσεκτικές» προβλέψεις του υπέθεσαν «μια εξισορρόπηση των προτεραιοτήτων πολιτικής έναντι της μείωσης των κινδύνων για τη βιωσιμότητα των δημόσιων οικονομικών», σημειώνοντας πώς το χρέος του Ηνωμένου Βασιλείου ως προς το ΑΕΠ ήταν υπερδιπλάσιος από το 48% του ΑΕΠ που είναι ο μέσος όρος για τις χώρες της κατηγορίας “ΑΑ”.

Η στασιμότητα της οικονομικής ανάπτυξης, που κατά μέσο όρο ανέρχεται μόλις στο 1,6% ετησίως κατά την τελευταία δεκαετία, θα πρέπει ωστόσο να επιταχυνθεί σημαντικά για να αποτραπεί η υποχώρηση της αξιολόγησης.

3. Δημοσιονομικοί κανόνες

Υπάρχει επίσης το ερώτημα αν θα γίνουν αλλαγές στους δημοσιονομικούς κανόνες του Ηνωμένου Βασιλείου, οι οποίοι απαιτούν το χρέος του δημόσιου τομέα να μειωθεί ως ποσοστό του ΑΕΠ σε μια πενταετία.

Ορισμένοι κορυφαίοι αξιωματούχοι των Εργατικών έχουν υποδείξει ότι οι σημαντικές μεταρρυθμίσεις είναι εκτός συζήτησης προς το παρόν, δεδομένου ότι οι αγορές είναι ευάλωτες.

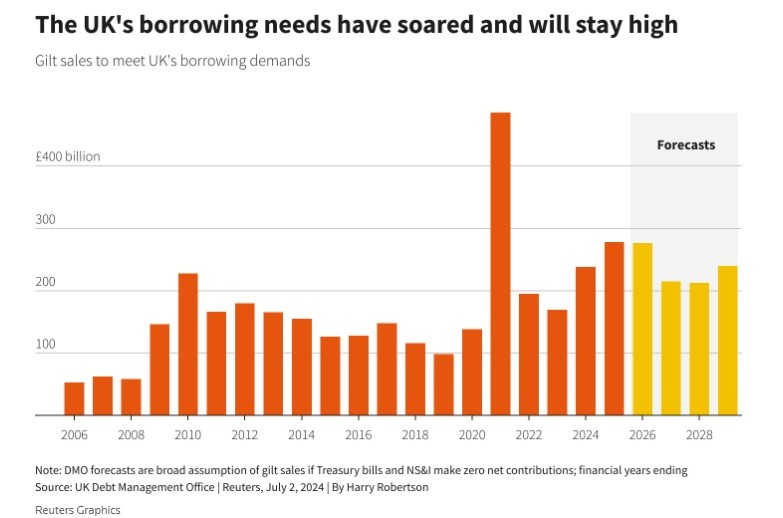

Ωστόσο, το οικονομικό έτος 2024-25 θα είναι το δεύτερο υψηλότερο για την έκδοση κρατικού χρέους που έχει καταγραφεί ποτέ, με 278 δισεκατομμύρια λίρες (350 δισεκατομμύρια δολάρια), ενώ ο λογαριασμός των τόκων μόνο για το χρέος της Βρετανίας διαμορφώθηκε πέρυσι στο ιλιγγιώδες ποσό των 111 δισεκατομμυρίων λιρών, δηλαδή περίπου το 4,4% του ΑΕΠ.

Αυτό που είναι καθησυχαστικό είναι ότι η απόδοση του 10ετούς ομολόγου, η οποία αποτελεί υποκατάστατο για το κόστος δανεισμού της βρετανικής κυβέρνησης, έχει μειωθεί από τα περσινά υψηλά επίπεδα σε λίγο πάνω από το 4,1%.

4. Η θέση της στερλίνας

Ο ευρωπαϊκός οίκος αξιολόγησης, Scope, επιθυμεί να μάθει τι θα γίνει για να διασφαλιστεί ότι η στερλίνα θα διατηρήσει το πολυπόθητο καθεστώς του παγκόσμιου αποθεματικού νομίσματος που βοηθά το Ηνωμένο Βασίλειο να πουλάει το χρέος του, ειδικά καθώς εναλλακτικές όπως το γουάν της Κίνας ανεβαίνουν.

«Υπάρχει κάτι που θα μπορούσε να γίνει για να διασφαλιστεί η σημερινή ισχυρή θέση της στερλίνας στο παγκόσμιο νομισματικό σύστημα;», δήλωσε ο Ντένις Σεν της Scope.

Πρόσθεσε ότι «μια σταθερή κυβέρνηση που διαχειρίζεται αξιόπιστες δημοσιονομικές πολιτικές» είναι ο καλύτερος τρόπος για να το κάνει, «όπως θα μπορούσε να είναι και η ενίσχυση της πρόσβασης στην ενιαία αγορά (της ΕΕ)», επισημαίνοντας το δύσκολο έργο της επούλωσης του Brexit.

5. Επανακρατικοποιήσεις

Οι ποσότητες ακατέργαστων λυμάτων που χύνονται στα ποτάμια και τις θάλασσες του Ηνωμένου Βασιλείου από τις ιδιωτικοποιημένες εταιρείες ύδρευσης αποτέλεσαν καυτό προεκλογικό θέμα με τα κόμματα να υπόσχονται να αναλάβουν δράση.

Οι επενδυτές έχουν ήδη αποχωρήσει από μεγάλες εταιρείες ύδρευσης, όπως η Thames, ανησυχώντας ότι θα βρεθούν στο στόχαστρο για τα τεράστια χρηματικά ποσά που πρέπει να δαπανηθούν για την επίλυση αυτού του προβλήματος.

Αν δεν πληρώσουν όμως, η Thames θα μπορούσε να χρεοκοπήσει με τη σημερινή της μορφή, προειδοποίησαν ορισμένοι από τον κλάδο.

Αυτό θα σήμαινε ότι η κυβέρνηση θα έπρεπε να παρέμβει και να τις διοικήσει, κάτι που θα ήταν πολύπλοκο και δαπανηρό και θα πρόσθετε στο χρέος του Ηνωμένου Βασιλείου.

«Αν αυτό πρέπει να χρηματοδοτηθεί, θα αντικατοπτρίζεται στη δημοσιονομική τους αξιολόγηση (του Ηνωμένου Βασιλείου)», δήλωσε ο Γκιλ. «Θα είναι αρκετό για να αλλάξει η αξιολόγηση του Ηνωμένου Βασιλείου; Αμφιβάλλω, διότι είναι πραγματικά μια συρροή παραγόντων», που θα οδηγούσε σε αυτό.

Διαβάστε ακόμη

Κέρκυρα: Πρόστιμο πάνω από 35.000 ευρώ σε επιχείρηση για κατάληψη αιγιαλού (pics)

S&P Global Ratings: Αναβαθμίζει τις ελληνικές τράπεζες σε ΒB+ με θετικό outlook

Δημοσκόπηση: Η γαλλική ακροδεξιά πιθανώς δεν συγκεντρώνει την απόλυτη πλειοψηφία (vid)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.