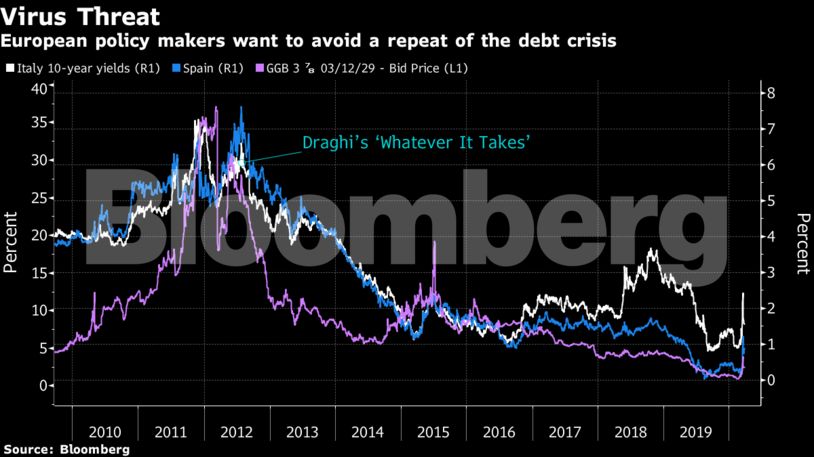

Οκτώ χρόνια μετά την επινόηση από τον Μάριο Ντράγκι ενός εργαλείου που θα ήταν ικανό να κάνει «ό,τι χρειαστεί» για τη διάσωση του ευρώ, η διάδοχός του στην ηγεσία της ΕΚΤ μπορεί να χρειαστεί να το δοκιμάσει στην πράξη.

Το πρώτο βήμα έγινε την περασμένη Δευτέρα, όταν οι ΥΠΟΙΚ της ευρωζώνης δήλωσαν πρόθυμοι να κάνουν χρήση του ταμείου διάσωσης της ευρωζώνης, προκειμένου να αντιμετωπίσουν την οικονομική ζημιά από την πανδημία του κορωνοϊού. Σήμερα ενδέχεται να προσυπογράψουν για κάτι τέτοιο κατά τη Σύνοδο Κρυφής που πραγματοποιείται το απόγευμα μέσω τηλεδιάσκεψης.

Τι είναι ο μηχανισμός ΟΜΤ

Το να επιτραπεί στις χώρες – μέλη να μπορούν να δανειστούν έως και το 2% του ΑΕΠ τους από το ταμείο αυτό, μπορεί να μην είναι από μόνο του αρκετό, αποτελεί όμως προϋπόθεση για το πρόγραμμα αγοράς ομολόγων έκτακτης ανάγκης: τον μηχανισμό Outright Monetary Transaction (ΟΜΤ), που επιτρέπει στην ΕΚΤ (χωρίς αυτό να έχει εφαρμοσθεί ως τώρα) να υποστηρίζει μια χώρα με απευθείας αγορές ομολόγων της από την πρωτογενή αγορά (κατά την αρχική έκδοση), δηλαδή από το υπουργείο Οικονομικών της εκάστοτε χώρας. Πρόκειται για ένα εργαλείο που λίγο απέχει από τη νομισματική χρηματοδότηση κυβερνήσεων, η οποία βρίσκει σθεναρά αντίθετη τη Γερμανία και απαγορεύεται από την Ευρωπαϊκή Συνθήκη.

Το πρόγραμμα OMT μπορεί να εφαρμοσθεί μόνο σε χώρες που εφαρμόζουν πρόγραμμα του ESM και ευνοεί τις χώρες της ζώνης του ευρώ, των οποίων τα δημόσια οικονομικά οικονομικά δεν επιτρέπουν τις εκδόσεις. Αν ο ESM «ανοίξει τις κάνουλες», δίνοντας μια σημαντική εγγύηση στην ΕΚΤ, η κεντρική τράπεζα εκτιμάται ότι θα μπορέσει να αρχίσει απευθείας αγορές κρατικών ομολόγων.

Η πρόεδρος της ΕΚΤ, Κριστίν Λαγκάρντ, και οι συνεργάτες της δεν έχουν ακόμα συζητήσει επισήμως τον ΟΜΤ, ωστόσο αναφέρθηκε εν συντομία σε μια έκτακτη συνεδρίαση την προηγούμενη εβδομάδα. Πηγές με γνώση των συνομιλιών αναφέρουν ότι υπάρχει ευρεία υποστήριξη για την ενεργοποίησή του αν χρειαστεί, κατά τη διάρκεια της τρέχουσας κρίσης.

Το εν λόγω πρόγραμμα επιτρέπει στην Κεντρική Τράπεζα να αγοράζει σχεδόν απεριόριστα κρατικά ομόλογα που οικονομίες της ευρωζώνης που πιέζονται, ρίχνοντας τις αποδόσεις καθώς διαφορετικά τα δημοσιονομικά κίνητρα που είναι τόσο αναγκαία δεν θα ήταν εφικτά. Η Ιταλία είναι μια από τις χώρες που θα μπορούσαν να επωφεληθούν πρώτες – πρώτες από το πρόγραμμα.

Το OMT σχεδιάστηκε το 2012 όταν η κρίση χρέους απειλούσε να διαλύσει τη ζώνη του ευρώ και, τότε, απλά και μόνο η ύπαρξη ενός τόσο ισχυρού όπλου ηρέμησε τις αγορές. Μέχρι σήμερα δεν χρειάστηκε να δαπανηθεί ούτε ένα ευρώ.

Και πάλι όμως, με μεγάλα τμήματα της οικονομίας σε παράλυση λόγω κορωνοϊού και τις κυβερνήσεις να τινάζουν στον αέρα τους προϋπολογισμούς τους για να προσφέρουν κάποια ανακούφιση σε οικονομία, επιχειρήσεις και κοινωνία, το ΟΜΤ μπορεί να επανέλθει – αν φυσικά το θελήσουν οι πολιτικοί.

Ο φόβος του στίγματος

Το μεγαλύτερο εμπόδιο στην υιοθέτηση του ΟΜΤ είναι το στίγμα. Οι ΥΠΟΙΚ εξετάζουν την παροχή πιστωτικών γραμμών από τον ESM και στα 19 κράτη – μέλη ώστε να αντιμετωπίσουν εν μέρει αυτή την ανησυχία. Ωστόσο, οι χώρες ενδέχεται να χρειαστεί να το εφαρμόσουν, αναγνωρίζοντας ότι έχουν ένα πρόβλημα που δεν μπορούν να χειριστούν μόνες τους.

Σε αντίθεση με τα τρέχοντα προγράμματα ομολόγων της ΕΚΤ, το γνωστό QE, ο ΟΜΤ συνδέεται με κάποιες προϋποθέσεις. Αυτό συνήθως σημαίνει επίπονες οικονομικές μεταρρυθμίσεις και ένα σχέδιο που να διασφαλίζει ότι το βάρος του χρέους είναι βιώσιμο. Ωστόσο, οι κυβερνήσει μπορεί να συμφωνήσουν ότι τώρα οι συνθήκες είναι διαφορετικές, δεδομένου ότι ο ιός αποτελεί φυσική καταστροφή.

Καλύτερο από το QE κατανέμει την αγορά σε ολόκληρο το μπλοκ, ενώ ο OMT μπορεί να στοχεύει μεμονωμένες χώρες.

Προς το παρόν, υπάρχει μια μέση οδός. Το QE και το νεοσύστατο Pandemic Emergency Purchase Program θα φτάσουν το 1 τρισ. ευρώ φέτος – υψηλότερα από τότε που η ευρωζώνη ήταν στο χείλος του αποπληθωρισμού.

Η ΕΚΤ έχει επανειλημμένα μιλήσει για την ευελιξία αυτών των προγραμμάτων και οι ενδείξεις είναι ότι τείνει να κάνει αγορές στην Ιταλία, που είναι και η χώρα που έχει δεχθεί το μεγαλύτερο πλήγμα από τον ιό και όπου η άνοδος των αποδόσεων αποτελούν μεγάλη πηγή ανηυσχίας. Η χώρα έχει το μεγαλύτερο δημόσιο χρέος μετά την Ελλάδα, με ανάγκες αναχρηματοδότησης κατ’ έτος ίσες με το 20% του ΑΕΠ.

Παράλληλα, θα μπορούσε να υπάρξει ακόμα μεγαλύτερη αγορά ομολόγων αν η ευρωζώνη εξέδιδε τα λεγόμενα κορωνο-ομόλογα. Η Λαγκάρντ έκανε την πρώτη δυναμική κρούση για την πιθανότητα κοινής έκδοσης τέτοιων ομολόγων, χωρίς ωστόσο να βρει την κατάλληλη υποστήριξη.

Ωστόσο, το QE και το Pandemic Emergency Purchase Programme (PEPP) θα πρέπει να είναι ανάλογα με το μέγεθος της κάθε οικονομίας ξεχωριστά. Το πρόβλημα είναι ότι αν υπεραγοραστούν τώρα κρατικά ομόλογα μιας χώρας, θα αγοραστούν λιγότερα σε μεταγενέστερο στάδιο.

Το πρόγραμμα ΟΜΤ δεν υπόκειται σε αυτούς τους κανόνες και θα αποτελέσει ένα παράγοντα που θα αλλάξει τους όρους του παιχνιδιού, αν οι επενδυτές αρχίσουν να αρχίσουν να αμφισβητούν την αποφασιστικότητα της ΕΚΤ για την υπεράσπιση του ενιαίου νομίσματος.

Είναι δύσκολο να πούμε πότε ή αν η ΕΚΤ θα καταφύγει στον μηχανισμό OMT. Το χάσμα των αποδόσεων μεταξύ πιο επισφαλών και ασφαλέστερων ομολόγων δεν βρίσκεται κοντά στα επίπεδα του 2012.

Είναι επίσης πολύ νωρίς για να προβλέψουμε πόσο σοβαρά θα διαταράξει η πανδημία την οικονομία και τα δημόσια οικονομικά. Ορισμένοι οικονομολόγοι προβλέπουν μείωση της παραγωγής κατά 5% φέτος – θα είναι η μεγαλύτερη ύφεση στην 20ετή ιστορία της ευρωζώνης.

Η δοκιμασία για τη Λαγκάρντ θα είναι αν το ύστατο νομισματικό εργαλείο είναι καλύτερο να χρησιμοποιηθεί τώρα, ή αν απλά λειτουργήσει και πάλι ως υπενθύμιση αν οι κυβερνήσεις αποτύχουν να βρουν μια διέξοδο από την κρίση.