Στις 21 Ιουλίου 2021 ξεκινά η διαπραγμάτευση των 300.000 ομολογιών του «πράσινου» ομολόγου της Prodea στην κατηγορία τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών.

Όπως ανακοίνωσε η εταιρεία, ο κωδικός διαπραγμάτευσης της ομολογίας είναι με ελληνική γραμματοσειρά «ΠΡΟΝΤΕΑΟ1» και με λατινική γραμματοσειρά «PRODEAB1».

Η τιμή έναρξης διαπραγμάτευσης των ομολογιών της εταιρείας είναι €1.000 ανά ομολογία, ήτοι 100% της ονομαστικής αξίας της.

Όπως ανακοίνωσε η εταιρεία:

Το Διοικητικό Συμβούλιο της Εκδότριας ανακοινώνει ότι τα έσοδα της Δημόσιας Προσφοράς από την έκδοση του Κοινού Ομολογιακού Δανείου (η «Έκδοση») ανέρχονται σε €300 εκατ. Οι δαπάνες έκδοσης εκτιμώνται σε €8 εκατ. περίπου (περιλαμβανομένου Φ.Π.Α.) και θα αφαιρεθούν από τα συνολικά αντληθέντα κεφάλαια της Έκδοσης.

Τα συνολικά καθαρά αντληθησόμενα κεφάλαια θα χρησιμοποιηθούν ως ακολούθως και με την κατωτέρω προτεραιότητα:

(1) ποσό €56 εκατ. θα διατεθεί, εντός 30 ημερών από την Ημερομηνία Εκδόσεως, για την ολική αποπληρωμή του από 20.02.2018 κοινοπρακτικού ομολογιακού δανείου της Εκδότριας ανεξόφλητου υπολοίπου ύψους περίπου €56 εκατ. κατά την Ημερομηνία του Ενημερωτικού Δελτίου (09.07.2021).

Η εν λόγω αποπληρωμή δανείου σχετίζεται με την επένδυση στο ακίνητο Καρελά το οποίο έχει αναπτυχθεί σύμφωνα με τις αρχές βιώσιμης ανάπτυξης και είναι πιστοποιημένο κατά LEED. Σε περίπτωση που κατά την ημερομηνία καταβολής του ποσού πλήρους αποπληρωμής του εν λόγω δανείου το καταβληθέν ποσό είναι χαμηλότερο του ανωτέρω ποσού τότε θα αυξηθεί αντίστοιχα το

υπό (2) κατανεμηθέν ποσό.

(2) το εναπομείναν ποσό ύψους €236 εκατ., θα διατεθεί έως την 31.12.2024 για Πράσινες Επενδύσεις περιλαμβανομένης της πληρωμής δανειακών υποχρεώσεων που τυχόν υφίστανται και συνδέονται αποκλειστικά με τις Πράσινες Επενδύσεις κατά τον χρόνο ολοκλήρωσής τους.

Το προϊόν της Έκδοσης, έως την πλήρη διάθεσή του, θα επενδύεται σε βραχυπρόθεσμες τοποθετήσεις χαμηλού κινδύνου, όπως ενδεικτικά προθεσμιακές καταθέσεις.

Η Εταιρεία θα ενημερώνει τη Διοίκηση του Χ.Α. και της Επιτροπής Κεφαλαιαγοράς σύμφωνα με την ισχύουσα νομοθεσία σχετικά με την χρήση των αντληθέντων κεφαλαίων από την Έκδοση έως την πλήρη και οριστική διάθεσή τους σε σχέση με τα αναφερόμενα στο Ενημερωτικό Δελτίο. Η ενημέρωση του επενδυτικού κοινού για τη διάθεση των αντληθέντων κεφαλαίων θα γίνεται μέσω της ηλεκτρονικής ιστοσελίδας του Χ.Α., της Εταιρείας και του Ημερήσιου Δελτίου Τιμών του Χ.Α.

Η Εταιρεία θα προβαίνει σε δημοσιοποίηση των προνομιακών πληροφοριών που σχετίζονται με τη διάθεση των αντληθέντων κεφαλαίων από το ΚΟΔ σύμφωνα με τις διατάξεις του Κανονισμού (ΕΕ) αριθ. 596/2014, των σχετικών αποφάσεων του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς και των κατ΄ εξουσιοδότηση Κανονισμών της Ευρωπαϊκής Επιτροπής, όπως εκάστοτε ισχύουν.

Το Χ.Α. την 07.07.2021 διεπίστωσε την καταρχήν συνδρομή των προϋποθέσεων εισαγωγής των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α. και την 09.07.2021 ενέκρινε την εισαγωγή προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α. υπό την αίρεση επιτυχούς ολοκλήρωσης της Δημόσιας Προσφοράς των Ομολογιών.

Η Εκδότρια ενημερώνει ότι οι Ομολογίες είναι σε άυλη μορφή και θα πιστωθούν στη μερίδα και τον Λογαριασμό Αξιογράφων που τηρεί ο κάθε δικαιούχος στο Σύστημα Άυλων Τίτλων, σύμφωνα με τα στοιχεία που δήλωσε στην Αίτηση Κάλυψης. Η οριστική καταχώρηση των Ομολογιών στους Λογαριασμούς Αξιογράφων των δικαιούχων στο Σύστημα Άυλων Τίτλων θα ολοκληρωθεί στις 20.07.2021.

Επίσης, η εταιρεία με ξεχωριστή ανακοίνωση αναφέρει:

Η «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ», η «ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε.», η «ALPHA BANK Α.Ε.» και η «ΤΡΑΠΕΖΑ EUROBANK A.E.», ως Συντονιστές Κύριοι Ανάδοχοι της Δημόσιας Προσφοράς για την έκδοση Κοινού Ομολογιακού Δανείου και την εισαγωγή των ομολογιών της «ΠΡΟΝΤΕΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΣΕ ΑΚΙΝΗΤΗ ΠΕΡΙΟΥΣΙΑ» (η «Εταιρεία») προς διαπραγμάτευση στην Κατηγορία τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών, ανακοινώνουν ότι, μετά την ολοκλήρωση της Δημόσιας Προσφοράς στις 16.07.2021, και σύμφωνα με τα συγκεντρωτικά στοιχεία κατανομής που παρήχθησαν με τη χρήση του Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών διατέθηκαν συνολικά 300.000 άυλες κοινές ανώνυμες ομολογίες της Εταιρείας με ονομαστική αξία €1.000 εκάστη (οι «Ομολογίες») με συνέπεια την άντληση κεφαλαίων ύψους €300 εκατ.

Η συνολική έγκυρη ζήτηση, που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά ανήλθε σε €554,243 εκατ. Η ευρεία ανταπόκριση του επενδυτικού κοινού είχε ως αποτέλεσμα να καλυφθεί η Δημόσια Προσφορά κατά 1,85 φορές και το σύνολο των συμμετεχόντων επενδυτών να ανέλθει σε 7.851.

Η τιμή διάθεσης των Ομολογιών έχει προσδιοριστεί στο άρτιο, ήτοι €1.000 ανά Ομολογία. Η τελική απόδοση των Ομολογιών ορίστηκε σε 2,30% και το επιτόκιο των Ομολογιών σε 2,30% ετησίως. Οι Ομολογίες που κατανεμήθηκαν, βάσει της έγκυρης ζήτησης που εκδηλώθηκε επί της απόδοσης 2,30%, είναι οι εξής:

α) 196.500 Ομολογίες (65,5% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 262.380 Ομολογιών, για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 74,9% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση) και

β) 103.500 Ομολογίες (34,5% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ειδικούς Επενδυτές επί συνολικού αριθμού 268.763 Ομολογιών, για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 38,5% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση).

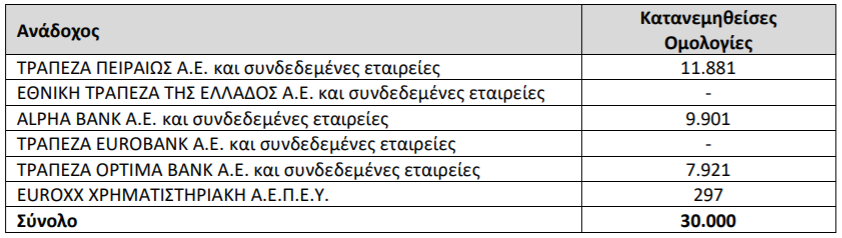

Επίσης, από τις 103.500 Ομολογίες που κατανεμήθηκαν σε Ειδικούς Επενδυτές, οι Ανάδοχοι έλαβαν για δικό τους λογαριασμό 30.000 Ομολογίες ως ακολούθως:

Σύμφωνα με τη σύμβαση αναδοχής, οι Ανάδοχοι δεν ανέλαβαν καμία δέσμευση ανάληψης κάλυψης Ομολογιών.

Διαβάστε ακόμη

Χρηματιστήριο: Μετά το sell-off της Δευτέρας «χλιαρή» αντίδραση κάτω από τις 840 μονάδες

ΔΕΔΔΗΕ: Πώς θα διεξαχθεί ο mega διαγωνισμός των €3 δισ.

Eurobank: Στο 33,47% το ποσοστό της Fairfax