© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Ο χάρτης της ασφαλιστικής αγοράς στη χώρα έχει αλλάξει σε μεγάλο βαθμό μέσα σε περίπου έναν χρόνο. Το deal για την εξαγορά της Ευρωπαϊκής Πίστης από την Allianz δεν ήταν μόνο το τελευταίο μιας σειράς άλλων σημαντικών που προηγήθηκαν (NN Hellas – MetLife, Generali – ΑΧΑ, Εθνική Ασφαλιστική κ.ο.κ.), αλλά και αυτό που πιστοποιεί και με τη βούλα την απόλυτη κυριαρχία των πολυεθνικών.

Οι έξι μεγαλύτερες εταιρείες, όπως έχουν διαμορφωθεί μετά το μπαράζ των επιχειρηματικών συμφωνιών που κλείστηκαν το τελευταίο εξάμηνο, πλέον ελέγχουν πάνω από το 80% της ελληνικής αγοράς. Ολες τους πλέον στα χέρια μεγάλων πολυεθνικών ή διεθνών επενδυτικών ομίλων, μια και διαθέτουν σημαντικά στοιχεία, όπως η ρευστότητα και η τεχνογνωσία,

Και αν κάποιοι θεωρούν ότι ο μεγάλος κύκλος συγκέντρωσης της αγοράς κάπου εδώ τελειώνει, παράγοντές της επιμένουν ότι «τίποτα δεν έχει τελειώσει ακόμα». Διευθύνων σύμβουλος γνωστής ασφαλιστικής εταιρείας εξηγούσε την περασμένη εβδομάδα στο «business stories» ότι η δυναμική που αναπτύσσει η αγορά και οι νέες απαιτήσεις που δημιουργούνται «θα αποτελέσουν τη βάση για έναν νέο κύκλο συγκέντρωσης ηχηρών ονομάτων». Προς το παρόν, πάντως, τα βλέμματα πέφτουν στις συζητήσεις που διεξάγονται κυρίως για το μέλλον των μικρότερων εταιρειών που ήδη έχουν να αντιμετωπίσουν πολλές προκλήσεις, όπως το να εναρμονιστούν με το όλο και πιο απαιτητικό εποπτικό πλαίσιο (Solvency II, IFRS17), αλλά και να επενδύσουν σημαντικά ποσά προκειμένου να προχωρήσουν στην ψηφιοποίηση των εργασιών τους. Και αυτά υπό την πίεση που δημιουργούν οι διεθνείς συγκυρίες και το περιβάλλον των χαμηλών επιτοκίων.

Εν μέσω του εντεινόμενου ανταγωνισμού, παράγοντες του χώρου προσδιορίζουν τρεις βασικούς καταλύτες που θα παίξουν σημαντικό ρόλο στην επόμενη μέρα της ελληνικής ασφαλιστικής αγοράς. Το πρώτο είναι η βασική παραδοχή ότι η αγορά θα τρέξει με σημαντικό ρυθμό, ακολουθώντας την οικονομική ανάπτυξη της χώρας και με δεδομένο ότι, π.χ., η κατά κεφαλήν δαπάνη στην Ελλάδα για ασφάλιστρα υγείας είναι μόλις στα 30 ευρώ όταν στην Ευρώπη φτάνει τα 248 ευρώ.

Το δεύτερο είναι η ανάπτυξη του bancassurance, που τρέχει την τελευταία διετία με ρυθμούς 60% και εξελίσσεται σε βασικό μοχλό ανάπτυξης για τους μεγάλους παίκτες.

Και το τρίτο, η απόκτηση κρίσιμου μεγέθους ώστε οι νέοι πρωταγωνιστές να μπορούν να διεκδικήσουν μεγαλύτερα μερίδια και αποτύπωμα…

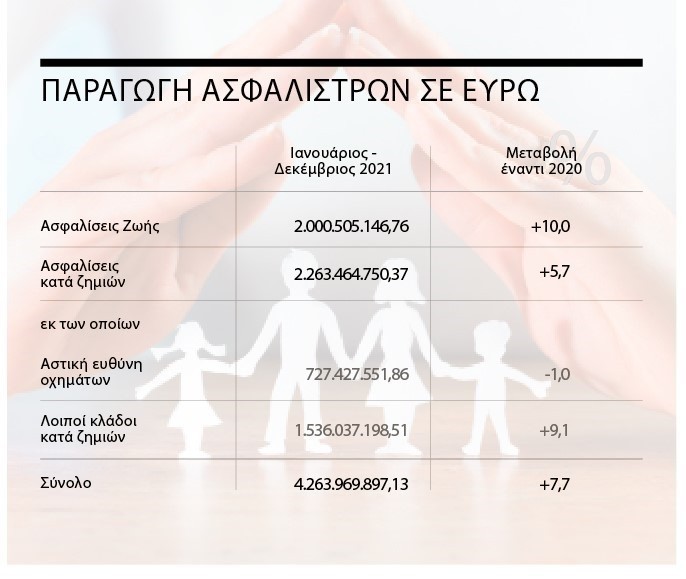

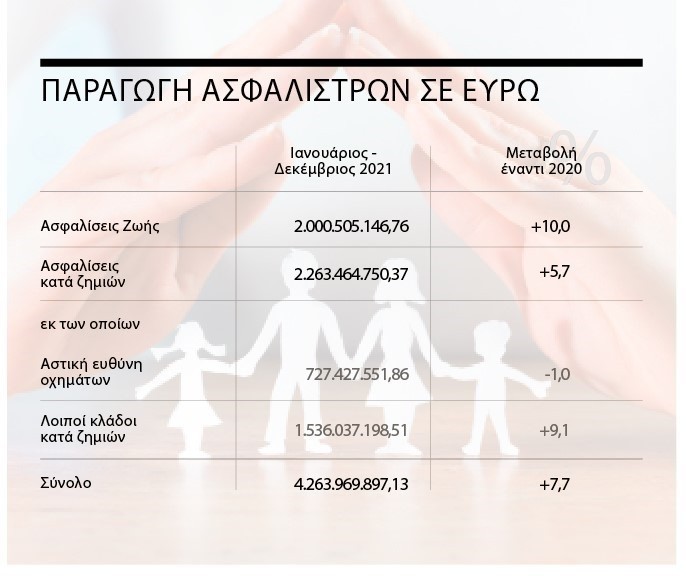

Σύμφωνα με την ετήσια έκθεση της Ενωσης Ασφαλιστικών Εταιρειών Ελλάδος (ΕΑΕΕ), η συνολική παραγωγή των εταιρειών το 2021 αυξήθηκε κατά 7,7% ξεπερνώντας και τα επίπεδα του 2019 και φτάνοντας στα 4,3 δισ. ευρώ! Εξ αυτών τα 3,3 δισ. ευρώ περίπου παρήχθησαν από τις 6 μεγαλύτερες εταιρείες του κλάδου, όπως αυτές πλέον έχουν διαμορφωθεί. Ο κλάδος ζωής αυξήθηκε κατά 10% σε σχέση με το 2020 ξεπερνώντας τα 2 δισ. ευρώ, με τις ασφαλίσεις ζωής συνδεδεμένες με επενδύσεις να καλπάζουν στο +57,7% και ο κλάδος γενικών ασφαλίσεων αυξήθηκε κατά 5,7%, φτάνοντας τα 2,26 δισ. ευρώ.

Μαριάννα Πολιτοπούλου / ΝΝ Hellas: Η νέα «βασίλισσα» μετά την απορρόφηση της MetLife

Η NN Hellas υπό την καθοδήγηση της προέδρου και διευθύνουσας συμβούλου Μαριάννας Πολιτοπούλου είναι πλέον η νέα ηγέτιδα δύναμη στην ελληνική ασφαλιστική αγορά, καταλαμβάνοντας την κορυφή της κατάταξης μεταξύ των εταιρειών με βάση τη συνολική παραγωγή της μετά και την εξαγορά των δραστηριοτήτων της MetLife στην Ελλάδα (σημ: το NN Group κατέβαλε 584 εκατ. ευρώ για την εξαγορά των θυγατρικών της MetLife σε Ελλάδα και Πολωνία). Εκτιμάται πως συνδυαστικά η παραγωγή των δύο εταιρειών πέρυσι ήταν στην περιοχή των 830 εκατ. ευρώ. Με βάση τα επίσημα στοιχεία του 2020, το νέο σχήμα φαίνεται ότι ελέγχει μερίδιο 18% στο σύνολο της ασφαλιστικής αγοράς και 31% στον κλάδο ζωής και υγείας, όπου δραστηριοποιείται αποκλειστικά.

Πλέον η ΝΝ με την εξαγορά ισχυροποιεί έτι περαιτέρω τη θέση της μέσα από τις σημαντικές συνέργειες. Κι αυτό διότι η -πρώην πλέον MetLife- διαθέτει μεν κλάδο υγείας, αλλά είναι πολύ δυνατή στις ομαδικές ασφαλίσεις. Η NN στην Ελλάδα έχει κλάδο υγείας και είναι εξίσου δυνατή στα τραπεζο-ασφαλιστικά προϊόντα μαζί με την Τράπεζα Πειραιώς. Επίσης τα προϊόντα υγείας της MetLife θεωρούνται premium σε ποιότητα και τιμές, ενώ τα προϊόντα υγείας της NN έχουν στόχο τη διαφοροποίηση των καλύψεων και των αναγκών, απευθυνόμενα σε κάθε είδους εισόδημα.

Ολα αυτά σημαίνουν ότι με την κατάλληλη ομογενοποίηση δημιουργείται μία τεράστια «ομπρέλα» κάτω απ’ την ταμπέλα της ΝΝ.

Σταύρος Κωνσταντάς / Εθνική Ασφαλιστική: Σταθερά ανοδικά εν αναμονή της αλλαγής ιδιοκτησιακού

Μπορεί η Εθνική Ασφαλιστική να έχασε την πρωτιά στην παραγωγή ασφαλίστρων λόγω της συνένωσης ΝΝ – MetLife στην Ελλάδα, εντούτοις συνεχίζει την ανοδική της πορεία, ευρισκόμενη σε στάση αναμονής υπό την ηγεσία του διευθύνοντος συμβούλου Σταύρου Κωνσταντά για την αλλαγή ιδιοκτησιακού καθεστώτος. Αυτή φαίνεται πλέον να μην αργεί μετά την ιδιαίτερα χρονοβόρα διαδικασία που ακολουθήθηκε στην DG Comp ώστε να κριθεί ότι δεν τίθεται θέμα διατάραξης του ανταγωνισμού με την απόκτηση της εταιρείας από fund της αμερικανικής εταιρείας διαχείρισης κεφαλαίων CVC Capital Partners.

Η έγκριση δόθηκε και πλέον ξεκινά η διαδικασία ολοκλήρωσης της συμφωνίας με τη μεταβίβαση των μετοχών να τοποθετείται ως τις αρχές Μαΐου. Παρ’ όλα αυτά, η Εθνική Ασφαλιστική παραμένει σταθερή και οι εκτιμήσεις ανεβάζουν το σύνολο της παραγωγής της την περασμένη χρονιά, τόσο στον κλάδο Ζωής όσο και των γενικών ασφαλειών, στην περιοχή περίπου των 690 εκατ. ευρώ. Επίσης κλειδί για την εταιρεία και στη νέα εποχή που σηματοδοτεί η αλλαγή του ιδιοκτησιακού φαίνεται ότι θα είναι η στρατηγική συνεργασία με την Εθνική Τράπεζα για τη διάθεση προϊόντων της μέσα απ’ το δίκτυο της τελευταίας.

Υπενθυμίζεται ότι το deal για το 90% της Εθνικής Ασφαλιστικής αποτιμούσε την εταιρεία στα 505 εκατ. ευρώ: προβλέπει ένα τίμημα αγοράς 385 εκατ. ευρώ και ένα τίμημα υπό αίρεση (earn-out) μέχρι 120 εκατ., που τελεί υπό την αίρεση της επίτευξης συγκεκριμένων στόχων απόδοσης από την πώληση τραπεζοασφαλισικών προϊόντων από την τράπεζα από το 2022 έως το 2026.

Αλέξανδρος Σαρρηγεωργίου / Eurolife FFH: Εντυπωσιακές επιδόσεις

Ο όμιλος Eurolife, μετά τις τελευταίες ανακατατάξεις, εμφανίζεται να κατέχει την τρίτη θέση από άποψη όγκου παραγωγής. Εκτιμήσεις αναφέρουν ότι το 2021 κινήθηκε στην περιοχή των 600 εκατ. ευρώ με πολύ καλές επιδόσεις τόσο στις γενικές ασφάλειες όσο και στις ασφάλειες ζωής, με τις τελευταίες βέβαια να αποτελούν και τον κύριο όγκο εργασιών. Πρόκειται για σημαντική αύξηση αν αναλογιστεί κανείς ότι το 2020 τα συνολικά ασφάλιστρα ήταν 444 εκατ. ευρώ! Ο πρόεδρος και διευθύνων σύμβουλος του ομίλου Αλέξανδρος Σαρρηγεωργίου, που ηγήθηκε μιας σημαντικής προσπάθειας μετασχηματισμού του ομίλου, επίσης εκ της θεσμικής του θέσης (είναι πρόεδρος της ΕΑΕΕ), είχε μιλήσει ουκ ολίγες φορές για την προοπτική συγκέντρωσης του κλάδου.

Αν και ως τώρα ο ίδιος δεν έχει κάνει κάποια κίνηση, στις συζητήσεις στην αγορά πάντα ο όμιλος Eurolife περιλαμβάνεται. Σε κάθε περίπτωση, βασικός πυλώνας της αναπτυξιακής πορείας του ομίλου Eurolife παραμένει η σύνδεσή του με το δίκτυο της Eurobank καταλαμβάνοντας ένα μεγάλο μερίδιο στην αγορά του bancassurance. Σημειωτέον πως και οι δύο οντότητες έχουν τον ίδιο βασικό μέτοχο, τον όμιλο διαχείρισης κεφαλαίων Fairfax του Καναδού Πρεμ Γουάτσα, που παραμένει ο μεγαλύτερος ξένος επενδυτής στην Ελλάδα.

Πάνος Δημητρίου / Generali Hellas: Το μεγάλο στοίχημα μετά την απορρόφηση της ΑΧΑ

O κ. Πάνος Δημητρίου, διευθύνων σύμβουλος της Generali Hellas, είναι απ’ τους λίγους Ελληνες μάνατζερ που μπορούν να καυχηθούν το εξής: πήρε στα χέρια του μια μικρή εταιρεία, με το ερώτημα μάλιστα της αποχώρησης απ’ την ελληνική αγορά, και έπειτα από 20 χρόνια στο τιμόνι της έχει συμβάλει στο να εξελιχθεί στον Νο 4 παίκτη από άποψη όγκου παραγωγής!

Βέβαια σε αυτό συνετέλεσε και η στρατηγική του ιταλικού ομίλου να επενδύσει περισσότερο σε αγορές όπως η Ελλάδα προχωρώντας πέρυσι σε ένα απ’ τα ηχηρά deals στην ασφαλιστική ιστορία, εξαγοράζοντας τη δραστηριότητα της AXA στη χώρα μας αντί 165 εκατ. ευρώ. Καθώς η απορρόφηση της τελευταίας έχει σχεδόν ολοκληρωθεί, η Generali Hellas εκτιμάται ότι πέτυχε παραγωγή στην περιοχή των 450 εκατ. ευρώ το 2021 μέσα απ’ τη δραστηριότητά της τόσο στον κλάδο ζωής όσο και στον κλάδο γενικών ασφαλειών.

Κλειδιά και για την Generali Hellas στη νέα εποχή αποτελεί η συνεργασία με την Alpha Bank και η ανάπτυξη του bancassurance, με στόχο μεγαλύτερα μερίδια αγοράς και έσοδα από έναν αναπτυσσόμενο κλάδο.

Μάλιστα, σύμφωνα με πληροφορίες, τα πρώτα νέα προϊόντα της συνεργασίας Generali – Alpha Bank πρόκειται να λανσαριστούν στο αμέσως επόμενο διάστημα.

Γιάννης Καντώρος / Interamerican: Ο μετασχηματισμός και η αναζήτηση συνεργασιών

Στην πρώτη πεντάδα της αγοράς σε ό,τι αφορά τον όγκο παραγωγής φαίνεται να παραμένει η Interamerican, που ανήκει στον ολλανδικό όμιλο της Achmea, αν και θα νιώσει την «καυτή» ανάσα της Allianz μετά την εξαγορά της Ευρωπαϊκής Πίστης. Με ισχυρή παρουσία στους κλάδους ζημιών, ζωής και υγείας, και βοήθειας, η παραγωγή της εταιρείας το 2021, σύμφωνα με εκτιμήσεις της αγοράς, κινήθηκε στην περιοχή των 400 εκατ. ευρώ. Η Interamerican υπό την καθοδήγηση του διευθύνοντος συμβούλου Γιάννη Καντώρου προχώρησε την τελευταία τριετία σε έναν σημαντικό μετασχηματισμό αναφορικά με τον τρόπο λειτουργίας μέσω ενός νέου επιχειρηματικού μοντέλου. Το τελευταίο στηρίζεται ιδιαίτερα στην καινοτομία – τις νέες ιδέες και στην πρακτική αποτελεσματικότητα της νέας απλοποιημένης δομής, του νέου τρόπου ομαδικής εργασίας και της ψηφιοποίησης.

Παράλληλα επικεντρώθηκε ακόμα περισσότερο στους τομείς αιχμής, τις γενικές ασφαλίσεις, όπου η εταιρεία είναι leader της αγοράς, και στην υγεία, όπου είναι η μοναδική ασφαλιστική με ιδιόκτητες υποδομές υπηρεσιών, μονάδες υγείας. Με δεδομένο ότι ο κ. Καντώρος έχει επισημάνει πολλές φορές πως η Interamerican δεν θα μείνει αμέτοχη στις αλλαγές που φέρνουν ο νέος κύκλος συγκέντρωσης στην αγορά αλλά και οι επιταγές των νέων συνθηκών, η εταιρεία εμφανίζεται πάντα στις συζητήσεις περί των βολιδοσκοπήσεων που γίνονται στην αγορά.

Μάλιστα ο ίδιος ο κ. Καντώρος έλεγε στο «b.s.» πως η εταιρεία εξετάζει συνεργασίες «που ανοίγουν τον ορίζοντα πέρα από την παραδοσιακή ασφάλιση μέσω των οικοσυστημάτων για την περιουσία και την υγεία».

Φιλίππα Μιχάλη / Allianz Ελλάς: Ενισχύεται με την πρόταση για την Ευρωπαϊκή Πίστη

Είναι το talk of the town των τελευταίων ημερών. Η κίνηση της Allianz Ελλάς υπό τη διευθύνουσα σύμβουλο Φιλίππα Μιχάλη να εξαγοράσει την Ευρωπαϊκή Πίστη, την τελευταία ελληνικών συμφερόντων εταιρεία που βρισκόταν στις δέκα κορυφαίες από άποψη όγκου παραγωγής ασφαλίστρων, μπορεί να ήταν λίγο πολύ αναμενόμενη, εντούτοις ρίχνει νερό στον μύλο των ζυμώσεων στην αγορά. Παράλληλα εξέπληξε για το ύψος του προσφερόμενου τιμήματος, που ανεβάζει την αξία απόκτησης της Ευρωπαϊκής Πίστης στα 207 εκατ. ευρώ! Εκτιμάται ότι οι δύο εταιρείες, με βάση την παραγωγή που επέτυχαν το 2021, αθροίζουν περίπου τα 400 εκατ. ευρώ.

Με την κίνηση εξαγοράς της Ευρωπαϊκής Πίστης ο γερμανικός όμιλος της Allianz διεκδικεί την πρωτοκαθεδρία στις γενικές ασφαλίσεις και την πέμπτη θέση στους κλάδους ασφάλισης ζωής και υγείας. Παράλληλα επιβεβαιώνει το ισχυρό ενδιαφέρον που παρουσιάζει η ελληνική αγορά που καταγράφει αύξηση της πορείας των ασφαλίστρων από το 2015 και μετά. Η απορρόφηση της Ευρωπαϊκής Πίστης από την Allianz αναμένεται να ολοκληρωθεί το γ’ τρίμηνο του έτους.

Διαβάστε ακόμη

Η απεξάρτηση της ΕΕ από τον ρωσικό ενεργειακό εθισμό στη Σύνοδο Κορυφής των «27»

Τα δύο σούπερ – γιοτ του Αμπράμοβιτς που γλίτωσαν από τις κυρώσεις

Αυτοί είναι οι 10 κορυφαίοι Έλληνες εφοπλιστές με μικτούς στόλους

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.