Έχει περάσει πάνω από μία δεκαετία από τότε που ο δυτικός κόσμος βρέθηκε τελευταία φορά αντιμέτωπος με τις καταστροφικές συνέπειες της υπερχρέωσης. Η «φούσκα» των ενυπόθηκων δανείων υψηλού κινδύνου που έσκασε στις ΗΠΑ παρέσυρε τις οικονομίες σε Β. Αμερική, Ευρώπη και το μεγαλύτερο μέρος του κόσμου.

Τώρα, πολλοί προειδοποιούν ότι μία νέα «φουσκώνει».

Τα σύγχρονα και καινοτόμα εργαλεία χρηματοδοτήσεων δίνουν την ευκαιρία σε εκατομμύρια καταναλωτές, ακόμα και σε όσους είναι αποκλεισμένοι από το συμβατικό τραπεζικό σύστημα, να πραγματοποιούν αγορές για τις οποίες δεν έχουν άμεσα διαθέσιμα κεφάλαια.

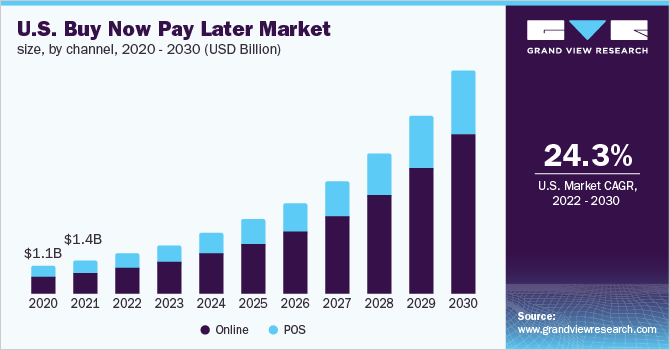

Το μοντέλο πληρωμών «buy now, pay later, BNPL» (αγοράστε τώρα, πληρώστε αργότερα), που προσφέρουν όλο και περισσότερες fintech, έχει κυριαρχήσει στην Αυστραλία, σαρώνει τώρα τις Ηνωμένες Πολιτείες και αναπτύσσεται δυναμικά στην Ευρώπη. Πρόσφατα έφτασε και στην Ελλάδα.

Παραπέμποντας στο παλαιό σύστημα των δόσεων που προσέφεραν τα καταστήματα και οι πλανόδιοι πωλητές στην Ελλάδα κυρίως στις δεκαετίες του ‘60 και του ‘70, το μοντέλο BNPL επιτρέπει στους καταναλωτές να αποπληρώσουν μία αγορά σε τέσσερις -τις περισσότερες φορές- άτοκες δόσεις. Συνήθως, οι πληρωμές των δόσεων απέχουν μεταξύ τους δύο εβδομάδες.

Σύμφωνα με το Bloomberg, η χρήση του BNPL αυξάνεται κατά 300% ετησίως τα τελευταία τέσσερα χρόνια στις Ηνωμένες Πολιτείες.

Χρέη που συσσωρεύονται

«Στην πραγματικότητα, είναι ένας τρόπος για τους καταναλωτές να συγκεντρώνουν πολλά χρέη σε λίγο χρόνο, εν αγνοία τους» προειδοποιεί ο Elyse Hicks, σύμβουλος πολιτικής καταναλωτών στο Ινστιτούτο Americans for Financial Reform.

Η υπηρεσία BNPL είναι άτοκη, όσο ο καταναλωτής μπορεί να πληρώνει εμπρόθεσμα τις δόσεις. Διαφορετικά, επιβαρύνεται με τέλη καθυστέρησης.

Στο διαδίκτυο κυκλοφορούν, ήδη, χιλιάδες ιστορίες νέων millennials και Gen Z που πνίγονται από τα χρέη λόγω του BNPL. Η ραγδαία αύξηση του πληθωρισμού και η παρούσα επισφαλής κατάσταση της παγκόσμιας οικονομίας, κάνουν την κατάσταση ακόμα πιο δύσκολη.

«Διαφημίζεται ως άτοκο, αλλά οι καταναλωτές μπορούν να διαπιστώσουν ότι τελικά χρεώνονται περισσότερο από ό,τι νομίζουν ότι θα χρεωθούν», δήλωσε πρόσφατα στο vox.com η Nadine Chabrier, ανώτερη σύμβουλος στο Κέντρο Υπεύθυνου Δανεισμού.

«Σε περίπτωση που χάσουν μία πληρωμή χρεώνονται κάθε είδους κρυφές χρεώσεις που δεν γνώριζαν στην αρχή.»

Σύμφωνα με άρθρο της Wall Street Journal τον Ιούνιο, οι εταιρείες BNPL καταγράφουν αύξηση στις καθυστερήσεις πληρωμών και στις επισφάλειες.

Πάντως, τα βασικά έσοδα των fintech δεν προέρχονται από τα τέλη που επιβάλλουν σε όσους καθυστερούν τις πληρωμές. Προέρχονται από τα καταστήματα λιανικής που είναι πρόθυμα να πληρώσουν προμήθεια έως και 8% προκειμένου να προσφέρουν την υπηρεσία στους πελάτες τους. Γιατί έτσι οι τελευταίοι γεμίζουν πιο εύκολα τα καλάθια τους.

«Στην πραγματικότητα, παρακινούν τους πελάτες να αγοράσουν περισσότερα από ό,τι συνήθως, επειδή δεν πληρώνουν αμέσως» εξηγεί η Nadine Chabrier.

Μία από τις βασικές «αδυναμίες» του συστήματος BNPL είναι ότι δε λαμβάνει υπόψη άλλα πιθανά χρέη των καταναλωτών, όπως στεγαστικά ή καταναλωτικά δάνεια.

Η μελέτη «Evolution of the Maturing POS/BNPL Consumer» της διεθνούς εταιρείας μελετών TransUnion διαπίστωσε ότι οι πελάτες του μοντέλου BNPL έχουν στο χαρτοφυλάκιό τους περισσότερα πιστωτικά προϊόντα (πχ πιστωτικές κάρτες, κάρτες λιανικής και δάνεια) από ό,τι ο γενικός πληθυσμός.

Παράλληλα, οι εταιρείες BNPL λειτουργούν σε ένα μάλλον «γκρίζο τοπίο», καθώς το νομοθετικό πλαίσιο δεν έχει εκσυγχρονιστεί για να καλύπτει τις υπηρεσίες που παρέχουν.

Διαβάστε ακόμα:

Γερμανία: Τρομακτική αύξηση της εξάρτησης της οικονομίας από την Κίνα

Το σχέδιο για φθηνή στέγη σε νέους: Τι προβλέπεται για αγορά και επιδότηση δανείων και ενοικίων

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.