Το σκηνικό αλλάζει στην παγκόσμια αγορά μετοχών, καθώς το χρήμα μετατοπίζεται από τις μετοχές τεχνολογίας σε πιο παραδοσιακούς τομείς, οι οποίοι εκτιμάται ότι θα ωφεληθούν περισσότερο από τις εξελίξεις που πυροδοτεί το «πακέτο Μπάιντεν» των 1,9 τρισ. δολαρίων.

Το σκηνικό αλλάζει στην παγκόσμια αγορά μετοχών, καθώς το χρήμα μετατοπίζεται από τις μετοχές τεχνολογίας σε πιο παραδοσιακούς τομείς, οι οποίοι εκτιμάται ότι θα ωφεληθούν περισσότερο από τις εξελίξεις που πυροδοτεί το «πακέτο Μπάιντεν» των 1,9 τρισ. δολαρίων.

Η μετατόπιση αυτή έχει οδηγήσει ήδη σε υψηλότερα επίπεδα μετοχές που είχαν μείνει πίσω, όπως κατ΄ εξοχήν τραπεζών, εταιρειών ενέργειας, αλλά και βιομηχανικών, κατασκευαστικών και εταιρειών καταναλωτικών αγαθών.

Την ίδια στιγμή, ορισμένες μετοχές εταιρειών τεχνολογίας, όπως κατ΄εξοχήν η Tesla χάνουν έδαφος ή μένουν πίσω σε σχέση με τους άλλους κλάδους.

Κι αυτό συμβαίνει στα περισσότερα μεγάλα χρηματιστήρια των ΗΠΑ και της Ευρώπης.

Ο βασικός λόγος για την εξέλιξη αυτή είναι η προσδοκία που δημιουργεί το πακέτο Μπάιντεν ότι η οικονομία των ΗΠΑ θα αναπτυχθεί με υψηλούς ρυθμούς (6,5% φέτος υπολογίζει ο ΟΟΣΑ) ωθώντας προς τα πάνω και την ζήτηση παγκοσμίως, ειδικά από την Ευρώπη και την Ν.Α. Ασία που έχουν σημαντικές εξαγωγές προς την αμερικανική αγορά.

Μια τέτοια εξέλιξη θα βοηθήσει τους περισσότερους παραδοσιακούς κλάδους της οικονομίας, οι οποίοι μάλιστα είχαν μείνει πίσω στο μεγάλο «ράλι» που πυροδότησαν οι μαζικές παρεμβάσεις των κεντρικών τραπεζών από πέρσι το Μάρτιο.

Την ίδια στιγμή η προοπτική ισχυρής ανάκαμψης δημιουργεί πληθωριστικές προσδοκίες, οι οποίες ωθούν προς τα πάνω και τα επιτόκια.

Η εξέλιξη αυτή είναι ευνοϊκή για τις τράπεζες -οι μετοχές των οποίων ήδη «τρέχουν» παγκοσμίως, αν και αποτελεί έναν μεγάλο «πονοκέφαλο» για τους κεντρικούς τραπεζίτες, οι οποίοι φοβούνται ότι η άνοδος των επιτοκίων μπορεί να «σκοτώσει» την ανάκαμψη προτού αυτή εδραιωθεί.

Την ίδια στιγμή η άνοδος των επιτοκίων αλλάζει και τα δεδομένα αποτίμησης των μετοχών, καθώς με υψηλότερα επιτόκια δεν «δικαιολογούνται» οι υψηλοί δείκτες τιμής προς κέρδη (P/E) που καταγράφουν πολλές μετοχές, ιδίως από το χώρο της τεχνολογίας, καθώς το μέρισμα που διανέμεται από τα κέρδη των εταιρειών έχει να ανταγωνιστεί υψηλότερες αποδόσεις των σταθερών τίτλων.

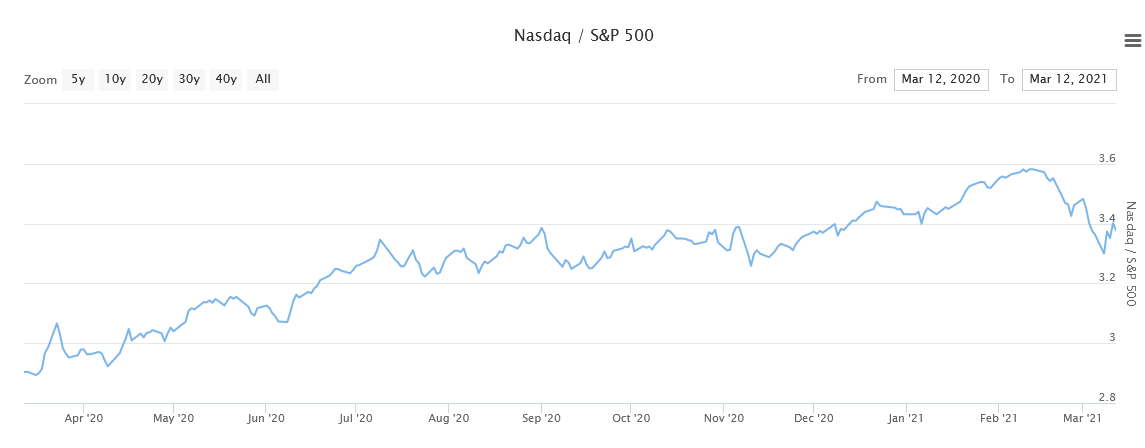

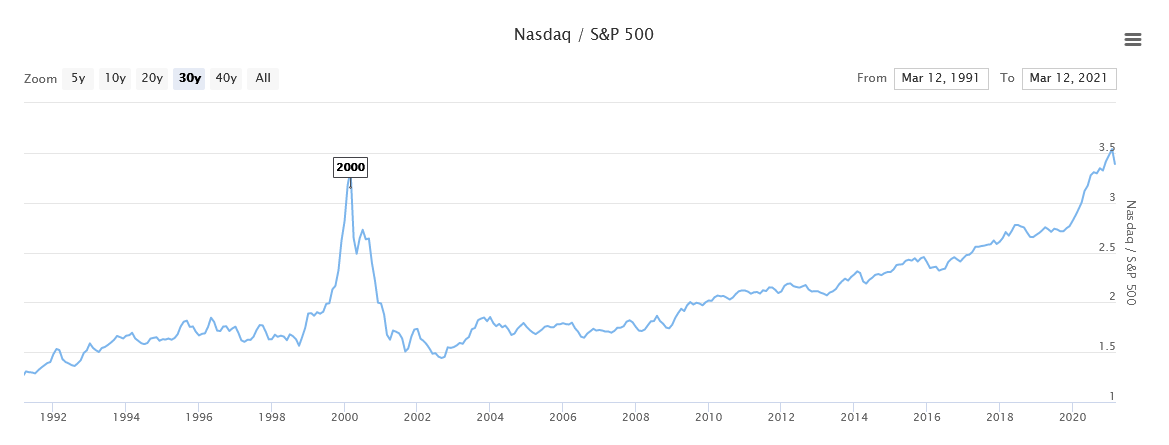

Η μετατόπιση των κεφαλαίων από το χώρο της τεχνολογίας σε πιο παραδοσιακούς κλάδους φαίνεται στα παρακάτω διαγράμματα που δείχνουν τη σχέση μεταξύ του δείκτη μετοχών τεχνολογίας NASDAQ προς το δείκτη S&P 500 που θεωρείται το βαρόμετρο του αμερικανικού χρηματιστηριού (ο S&P 500 περιλαμβάνει και μετοχές τεχνολογίας).

Όταν ο δείκτης ανεβαίνει, αυτό σημαίνει ότι ο NASDAQ κινείται καλύτερα από τον S&P 500 και όταν πέφτει δείχνει το αντίστροφο.

Στο πρώτο διάγραμμα φαίνεται η σταθερή «πρωτοπορία» του NASDAQ τον τελευταίο χρόνο, η οποία όμως αντιστρέφεται εδώ και περίπου ενάμιση μήνα.

Διάγραμμα 1: Η πορεία του Nasdaq σε σχέση με τον S&P 500 τον τελευταίο χρόνο

Στο διάγραμμα 2 φαίνεται η πορεία του ίδιου δείκτη τα τελευταία 30 χρόνια, όπου απεικονίζεται η μεγάλη «έκρηξη» του Nasdaq την περίοδο της τεχνολογικής φούσκας που έσκασε το 2000.

Διάγραμμα 2: Η πορεία του Nasdaq σε σχέση με τον S&P 500 τα τελευταία 30 χρόνια

Διαβάστε ακόμα

AstraZeneca: Αναστέλλονται οι εμβολιασμοί και στη Γερμανία

Ελληνόκτητος στόλος: Έσπασε το φράγμα των 4.000 πλοίων

Έλον Μασκ: Και επισήμως βασιλιάς της Tesla