Το εάν και πότε η Fed θα παύσει την αύξηση των επιτοκίων το 2023 θα εξαρτηθεί από τρεις παράγοντες, σύμφωνα με πρόσφατο report του αναλυτή και Global Economic Advisor της Pimco, Ρίτσαρντ Κλάριντα.

O Κλάριντα ο οποίος έχει διατελέσει και ως αντιπρόεδρος της Fed, τόνισε πως το 2022 αποτέλεσε μία εξαιρετικά δύσκολη χρονιά τόσο για τους επενδυτές όσο και τις παγκόσμιες αγορές αυτές καθαυτές. Οι κύριοι παράγοντες των κρίσεων αυτών ήταν οι αποφάσεις της Fed και άλλων κεντρικών τραπεζών για τη λήψη απότομων και παράλληλα συσχετισμένων επιθετικών (hawkish) αποφάσεων σύσφιξης της νομισματικής τους πολιτικής για την αντιμετώπιση του μονιμότερου εκ του αναμενόμενου καλπάζοντα πληθωρισμού.

Τα επικαιροποιημένα στοιχεία των εκτιμήσεων της Fed του Δεκεμβρίου υποδεικνύουν πως πολλά στελέχη της FOMC προβλέπουν πως τα επιτόκια θα αγγίξουν το 5,25% μέχρι το τέλος του 2023. Το εάν αυτό θα αποδειχθεί αρκετό για τη μείωση του πληθωρισμού σε αποδεκτά επίπεδα θα εξαρτηθεί από τρεις παράγοντες.

Η επίθεση των «γερακιών»

Η αλλαγή της νομισματικής πολιτικής της Fed ξεκίνησε μετά τη συνεδρίαση της FOMC τον Νοέμβριο του 2021, όταν ανακοινώθηκε πρόωρη λήξη του προγράμματος ποσοτικής χαλάρωσης (Quantitative Easing/QE). Το «πίβοτ» αυτό της κεντρικής τράπεζας των ΗΠΑ, σύμφωνα με τον Κλάριντα, συνεχίστηκε με αύξηση των επιτοκίων της Fed κατά 25 μονάδες βάσης τον Μάρτιο του 2022, η οποία ακολουθήθηκε από αύξηση 50 μ.β. τον Μάιο, 75 μονάδες τον Ιούνιο και 75 μονάδες σε κάθε μία από τις επόμενες τρεις συνεδριάσεις της FOMC, μέχρι το πρόσφατο «φρένο» της αύξησης των 50 μονάδων βάσης τον Δεκέμβριο. Τα στελέχη της FOMC, όπως έχουν ξεκαθαρίσει «λαμβάνουν υπόψη τη συνολική σύσφιξη της νομισματικής πολιτικής και την καθυστέρηση της επίδρασής της τόσο στα πληθωριστικά δεδομένα όσο και στην οικονομική δραστηριότητα».

Η συνολική αυτή αύξηση των 425 μονάδων βάσης μέσα σε διάστημα μόλις λίγων μηνών αποτελεί τον επιθετικότερo κύκλο αύξησης των επιτοκίων των τελευταίων 40 ετών. Αυτές οι αυξήσεις, συμπεριλαμβανομένου και του προγράμματος ποσοτικής σύσφιξης (Quantitative Tightening/QT) έχουν επηρεάσει τη χρηματοοικονομική δραστηριότητα σημαντικά. Οι ονομαστικές αλλά και οι προσαρμοσμένες στον πληθωρισμό αποδόσεις των ομολόγων έχουν αγγίξει επίπεδα τα οποία δεν είχαν πλησιάσει τα τελευταία 15 χρόνια.

Παράλληλα, όπως αναφέρει ο Κλάριντα, τα 5ετή BEIR (breakeven inflation rates) έχουν γενικά σταθεροποιηθεί σε επίπεδα τα οποία υποδεικνύουν επίτευξη του πληθωριστικού στόχου του 2%. Επιπροσθέτως, σύμφωνα με τις εκτιμήσεις πολλών στελεχών της FOMC, η Fed ενδέχεται να συνεχίσει την επιθετική αύξηση των επιτοκίων της μέσα στο 2023. Παρ’ όλα αυτά, μετά τις πρώτες συνεδριάσεις αυτές, η κεντρική τράπεζα μπορεί επίσης να παύσει τις αυξήσεις αυτές, αναθεωρώντας τη στάση της βάσει των επικαιροποιημένων μακροοικονομικών στοιχείων. Αυτή η «διελκυστίνδα», σύμφωνα με τον Κλάριντα, θα μπορούσε να οδηγήσει εν τέλει στην εκπλήρωση του πληθωριστικού της στόχου του 2%.

Οι τρεις παράγοντες

Το εάν το επίπεδο των επιτοκίων του 5,25% θα είναι αρκετό να σταθεροποιήσει τις τιμές καταναλωτή των ΗΠΑ μέχρι το τέλος του 2023, θα εξαρτηθεί από τρεις παράγοντες.

Ο πρώτος εξ αυτών, όπως τονίζει ο Κλάριντα, είναι ο κίνδυνος «εκτροχιασμού» των χρηματοοικονομικών συνθηκών από την πορεία που έχει χαράξει η Fed.

Πολλές φορές μέσα στο 2022, ιδιαίτερα μετά τη συνεδρίαση της FOMC τον Ιούλιο, οι χρηματοοικονομικές συνθήκες χαλάρωσαν για ορισμένο χρονικό διάστημα, είτε επειδή οι επενδυτές πίστεψαν πως η Fed θα το παρακάνει με τα επιτόκια είτε επειδή πίστεψαν πως η κεντρική τράπεζα θα άλλαζε ρότα εάν δημιουργούσε ύφεση. Όπως ανέφερε και ο Πρόεδρος της Fed, Tζερόμ Πάουελ σε δηλώσεις του στο Brookings Institution στις 30 Νοεμβρίου: «δε θέλουμε να συσφίξουμε τη νομισματική μας πολιτική υπερβολικά αφού δεν αναμένουμε να σταματήσουμε σύντομα τις αυξήσεις των επιτοκίων μας». Εάν, όμως, υπάρξει χαλάρωση των χρηματοοικονομικών συνθηκών, το επιτοκιακό επίπεδο του 5,25% μπορεί να μην είναι αρκετό για τη μείωση του πληθωρισμού στο στόχο του 2%.

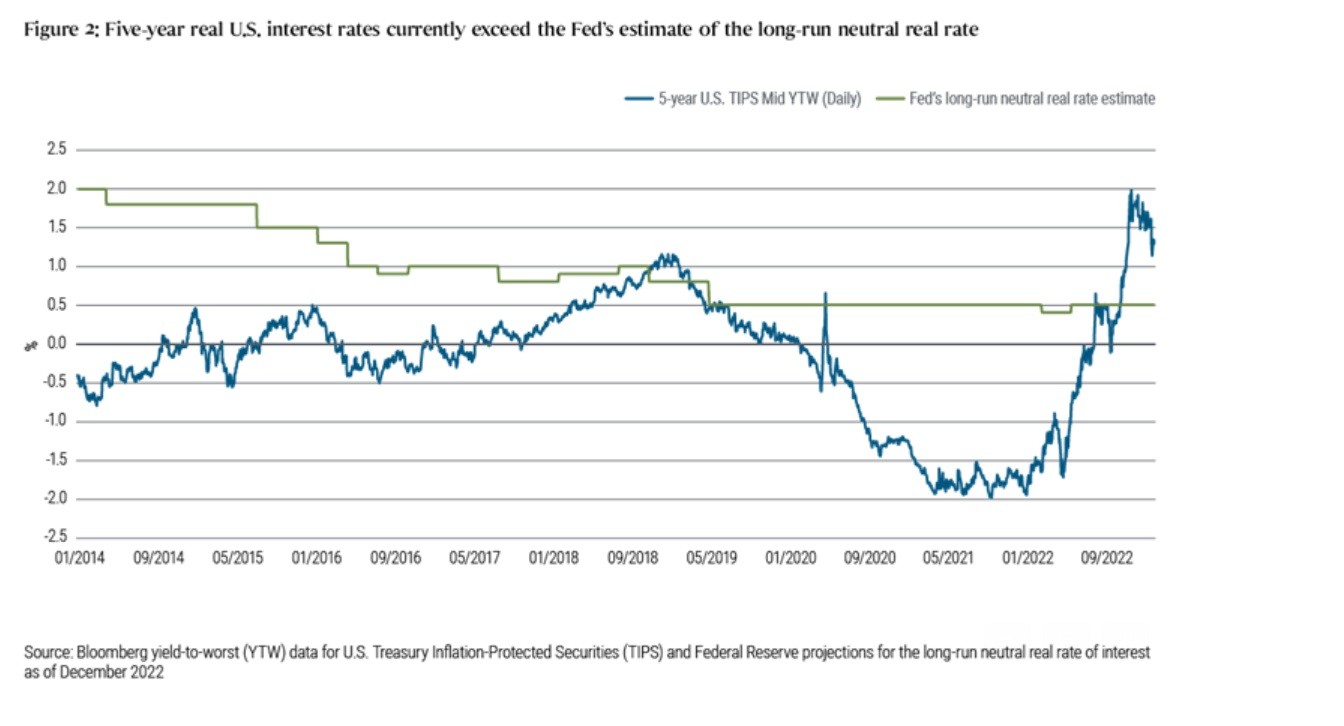

Ο δεύτερος παράγοντας, σύμφωνα με τον Κλάριντα, για τον καθορισμό του μέγιστου ορίου των επιτοκίων είναι το επίπεδο στο οποίο τα πραγματικά επιτόκια θα οδηγήσουν σε συρρίκνωση της οικονομίας.

Τα πρόσφατα ευρήματα της FOMC υποδεικνύουν πως η επιτροπή πιστεύει πως το μακροπρόθεσμο επίπεδο των ουδέτερων πραγματικών επιτοκίων (neutral real interest rate) θα πρέπει να κυμανθεί γύρω στο 0,5%, επίπεδο συγκρίσιμο με την απόδοση των προστατευμένων από τον πληθωρισμό 5ετών ομολόγων αμερικανικού δημοσίου (TIPS) του 1,4%. Βάσει των στοιχείων της κεντρικής τράπεζας, τα 5ετή πραγματικά επιτόκια ξεπερνούν τις εκτιμήσεις της Fed για τα ουδέτερα. Η κεντρική τράπεζα θεωρεί την ανισορροπία αυτή ως ένδειξη πως η πολιτική της οδηγεί σε συρρίκνωση της οικονομίας λόγω επιβράδυνσης της συνολικής ζήτησης και άσκησης καθοδικών πιέσεων στον πληθωρισμό. Η Fed θα προσπαθήσει να διαχειριστεί τα επιτόκια βάσει των εκτιμήσεων των γενικότερων χρηματοοικονομικών δεδομένων και όχι μόνο βάσει των στόχων των neutral rates.

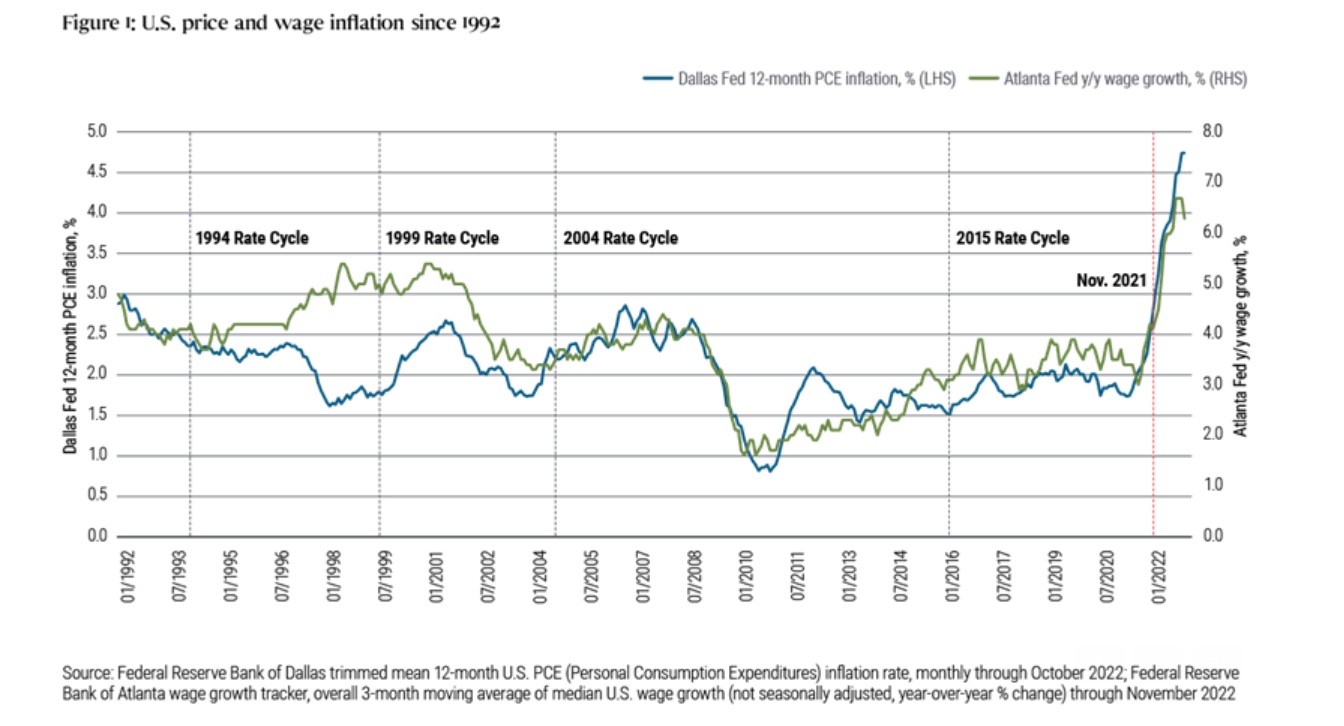

O τρίτος παράγοντας, βάσει της ανάλυσης του Κλάριντα, για τον καθορισμό του μέγιστου επιπέδου των επιτοκίων είναι η αναμενόμενη αύξηση του ποσοστού ανεργίας στις ΗΠΑ η οποία κρίνεται αναγκαία για τη χαλάρωση της πίεσης που ασκεί το σπιράλ πληθωρισμού-μισθών.

Αν και τα επικαιροποιημένα δεδομένα του Δείκτη Τιμών Καταναλωτή (ΔΤΚ/CPI) φαίνεται πως βαίνουν καλώς, ο πληθωρισμός των μισθών βρίσκεται άνω του 5% ετησίως, ενώ η παραγωγικότητα βρίσκεται μόλις στο 1,25%, υποδεικνύοντας πως η αύξηση των μισθών θα πρέπει να επιβραδυνθεί σε 1%-2% για την επίτευξη του γενικού πληθωριστικού στόχου του 2% της Fed.

Σημειωτέον πως, βάσει των ιστορικών στοιχείων, η μείωση των μισθών αυτή στις ΗΠΑ λαμβάνει χώρα μόνο σε περιόδους ύφεσης. Η Fed προβλέπει πως η ανεργία θα αγγίξει το 4,6% μέχρι το τέλος του 2023, 1,1% πάνω από το 3,5% του περασμένου Σεπτεμβρίου. Ενδεικτικά, η ανεργία αυξήθηκε 1,3% και 1,2%, ενώ η αύξηση των μισθών επιβραδύνθηκε στο 1,0% και 0,8% τις περιόδους ύφεσης του 1990 και του 2021, αντίστοιχα. Αν και οι συσχετισμοί αυτοί είναι σχετικά χρήσιμοι, είναι ξεκάθαρο πως η μετα-πανδημική αγορά εργασίας έχει αλλάξει ριζικά και μόνιμα και κανείς δε γνωρίζει ακριβώς πόσο θα πρέπει να αυξομειωθούν τα στοιχεία αυτά για την επίτευξη των στόχων της κεντρικής τράπεζας.

Εν κατακλείδι, ο Ρίτσαρντ Κλάριντα υπογράμμισε πως η αποφυγή τουλάχιστον μίας περιορισμένης ύφεσης αυτή τη στιγμή θα είναι πολύ δύσκολη. Τα εργαλεία που χρησιμοποιεί η Fed είναι αμβλεία, η προσπάθεια είναι εξαιρετικά περίπλοκη και η κεντρική τράπεζα θα πρέπει να κάνει υποχωρήσεις. Όπως τόνισε και ο Τζερόμ Πάουελ σε δηλώσεις του από το Τζάκσον Χόουλ τον περασμένο Αύγουστο «εγώ και η FOMC θα βασιστούμε στα μαθήματα που μας προσέφεραν οι θητείες των Πολ Βόλκερ και Άλαν Γκρίνσπαν έτσι ώστε να σταθεροποιήσουμε τις τιμές. Η Fed θα συνεχίσει την προσπάθεια μέχρι να επιτευχθεί ο απώτερος στόχος της».

Όσο για τον Κλάριντα, αν και δηλώνει πεπεισμένος πως η κεντρική τράπεζα των ΗΠΑ θα καταφέρει να αντιμετωπίσει την πληθωριστική κρίση, υπογραμμίζει πως θα πρέπει να παραμείνει ευέλικτη και ελαστική έτσι ώστε να το επιτύχει.

Διαβάστε επίσης

J.P. Morgan: Overweight και υψηλές τιμές στόχοι για τις ελληνικές τράπεζες το 2023 (πίνακας)

Τα πετροδολάρια του Κατάρ: Μια μικρή χώρα «μετρ» στην τέχνη της lobbying

«Ανακυκλώνω – Αλλάζω Συσκευή»: Εντάσσονται στο πρόγραμμα 148 χιλιάδες νέοι δικαιούχοι