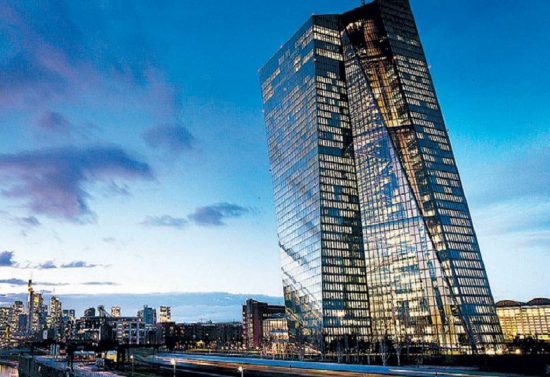

Με τον πληθωρισμό να βρίσκεται στο υψηλότερο επίπεδο όλων των εποχών (7,5% τον Μάρτιο), οι traders φαίνεται ότι «ποντάρουν» ολοένα και περισσότερο στην πρώτη αύξηση επιτοκίων από το μακρινό… 2012, σε μια προσπάθεια της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) να τιθασεύσει το φαινόμενο των ανατιμήσεων.

Αυτή τη στιγμή η αγορά «βλέπει» μια σωρευτική αύξηση του βασικού επιτοκίου κατά 75 μονάδες βάσης μέσα στο 2022, παρότι πριν λίγους μήνες περίμενε μια αύξηση μόλις 25 μονάδων βάσης. Ας σημειωθεί ότι το βασικό επιτόκιο της ΕΚΤ βρίσκεται σήμερα στο 0%, ενώ το επιτόκιο καταθέσεων παραμένει στο -0,5%.

Μέσα σ’ αυτό το πλαίσιο, οι τιμές των κρατικών ομολόγων έχουν προσλάβει πτωτική τροχιά, με τις αποδόσεις να βρίσκονται σε άνοδο και να οδηγούν σε αυξημένο κόστος δανεισμού. Για παράδειγμα, το γερμανικό 2ετές ήδη κινείται στη ζώνη του 0,15%, σημειώνοντας τη μεγαλύτερη άνοδο των τελευταίων έξι εβδομάδων.

Το σήμα για ταχύτερη σύσφιγξη της νομισματικής πολιτικής, σε μια προσπάθεια αναχαίτισης του υψηλού πληθωρισμού, δόθηκε από τον Pierre Wunsch, μέλος του εκτελεστικού συμβουλίου της ΕΚΤ, ο οποίος άφησε ανοιχτό το ενδεχόμενο επαναφοράς των επιτοκίων καταθέσεων σε θετικό έδαφος πριν το τέλος του 2022. Τόνισε δε, ότι η ΕΚΤ ενδεχομένως να εφαρμόσει μια πιο «περιοριστική» πολιτική, προκειμένου να θέσει υπό έλεγχο τις τιμές.

Στο ίδιο μήκος κύματος κινήθηκαν και οι τοποθετήσεις των συναδέλφων του, Luis de Guindos και Martins Kazaks, οι οποίοι εκτίμησαν ότι μια αύξηση επιτοκίων είναι πιθανή τον Ιούλιο. Το ίδιο ισχυρίστηκε και ο Joachim Nagel, ο οποίος τάχθηκε υπέρ μιας επιτοκιακής αλλαγής στο γ’ τρίμηνο του 2022.

«Όλα είναι πιθανά πλέον» τονίζει στο Bloomberg o Christoph Rieger, αναλυτής της Commerzbank. «Η αναφορά σε αύξηση επιτοκίων τον Ιούλιο φαίνεται ότι αποτελεί μια συντονισμένη προσπάθεια των “γερακιών” (όσων δηλαδή τάσσονται υπέρ της σύσφιγξης)».

Η πιο μετριοπαθής Λαγκάρντ

Από την πλευρά της, πάντως, η επικεφαλής της ΕΚΤ, Κριστίν Λαγκάρντ, φαίνεται ότι παραμένει πιο μετριοπαθής, εξακολουθώντας να ανησυχεί και για την ανάπτυξη (πέραν του πληθωρισμού), καθώς οι προοπτικές της ευρωπαϊκής οικονομίας έχουν απολέσει ένα μέρος της λάμψης τους, εξαιτίας της γεωπολιτικής κρίσης στην Ουκρανία και των κυρώσεων στη Ρωσία.

Άλλωστε, δεν είναι λίγοι όσοι προειδοποιούν για τον κίνδυνο του στασιμοπληθωρισμού, δηλαδή μιας περιόδου χαμηλής ή μηδενικής ανάπτυξης και ταυτόχρονα υψηλού πληθωρισμού.

Η τελευταία φορά που η ΕΚΤ αύξησε το κόστος δανεισμού ήταν το 2011, όταν ο πληθωρισμός επιταχύνθηκε με τον ταχύτερο ρυθμό των τελευταίων 2,5 ετών. Ωστόσο, η κρίση χρέους του 2012 ανάγκασε τη Φρανκφούρτη να ανακρούσει πρύμναν και να αλλάξει αμέσως ρότα, προκειμένου να αποφύγει μια ευρεία ύφεση στις χώρες της Ευρωζώνης. Και έτσι, έσπευσε να μειώσει ξανά τα επιτόκια -αν και, όπως αποδείχθηκε, ήταν ήδη αργά.

«Έχοντας το μάθημα του 2011 στο μυαλό της, η Λαγκάρντ φαίνεται ότι προσπαθεί να μην κάνει το ίδιο λάθος», δηλαδή να διακινδυνεύσει μια σημαντική επιβράδυνση της οικονομίας προκειμένου να αντιμετωπίσει τον αυξημένο πληθωρισμό, δήλωνσε προ ημερών ο στρατηγικός αναλυτής της Danske Bank, Πιετ Κρίστιανσεν.

Ας σημειωθεί ότι η αύξηση των επιτοκίων ναι μεν βοηθάει στην άμβλυνση των πληθωριστικών πιέσεων, αλλά ταυτόχρονα υπονομεύει τις προοπτικές ανάπτυξης. Αντίθετα, τα μειωμένα επιτόκια ενισχύουν την πορεία της οικονομίας, αλλά οδηγούν σε τόνωση του πληθωρισμού.

Το επόμενο ορόσημο για την ΕΚΤ, σε κάθε περίπτωση, βρίσκεται στη συνεδρίαση του Ιουνίου, όταν η κεντρική τράπεζα θα δημοσιεύσει τις καλοκαιρινές εκτιμήσεις για τον πληθωρισμό και την ανάπτυξη της Ευρωζώνης. Οι συγκεκριμένες προβλέψεις, εκτός απροόπτου, θα καθορίσουν και το πότε ακριβώς θα γίνει η πρώτη αύξηση των επιτοκίων.

Διαβάστε επίσης:

Διέψευσε τις δυσμενείς προβλέψεις το πρωτογενές έλλειμμα: Στο 5% το 2021

ΕΚΕΠ: Τον Μάιο ξανά στο σφυρί το εμβληματικό εκθεσιακό κέντρο

Space Hellas: Τα οφέλη της «συμπόρευσης» με Epsilon Net και Zetes – Τα μεγάλα έργα και οι προοπτικές