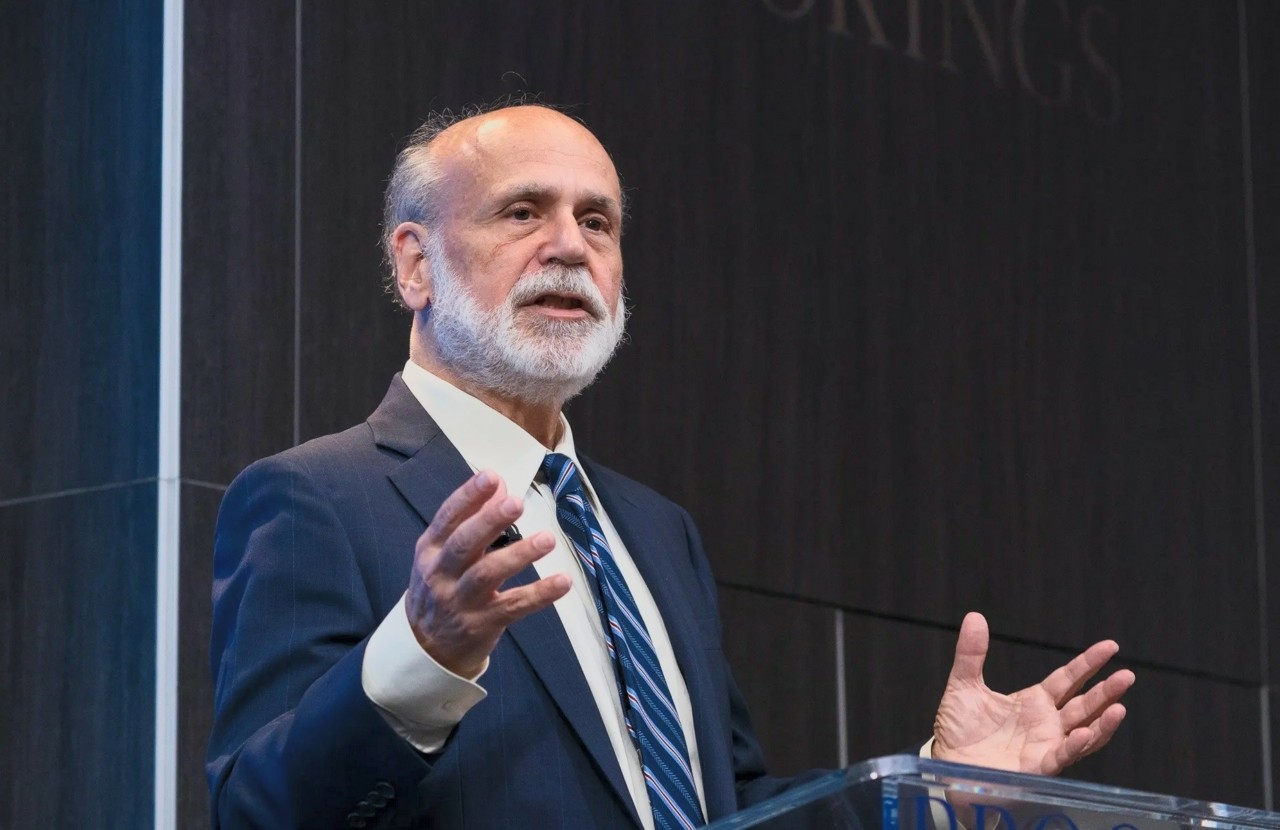

Η Τράπεζα της Αγγλίας θα δημοσιεύσει την Παρασκευή μια πολυαναμενόμενη ανασκόπηση του πρώην προέδρου της Ομοσπονδιακής Τράπεζας των ΗΠΑ, Μπεν Μπερνάνκι, η οποία θα μπορούσε να οδηγήσει σε σημαντικές αλλαγές στη χάραξη της νομισματικής της πολιτικής.

Η επανεξέταση ξεκίνησε το περασμένο καλοκαίρι και είχε ως απώτερο στόχο την αξιολόγηση των προσπαθειών της Τράπεζας ως προς την ακριβή πρόβλεψη της αύξησης του πληθωρισμού μετά από την εισβολή της Ρωσίας στην Ουκρανία.

Αυτό είχε ως αποτέλεσμα η BOE να αργήσει πολύ να αυξήσει τα επιτόκια και στη συνέχεια να αναγκαστεί να αυξήσει το βασικό της επιτόκιο σε υψηλό 15 ετών, στο 5,25%.

Με τον πληθωρισμό να μειώνεται τώρα ταχύτερα από ό,τι είχε προβλέψει η Επιτροπή Νομισματικής Πολιτικής (MPC), ορισμένοι οικονομολόγοι υποστήριξαν ότι η Τράπεζα διαπράττει το ίδιο λάθος προς την αντίθετη κατεύθυνση, δη καθυστερώντας στη μείωση των επιτοκίων, ακόμη και τη στιγμή που η οικονομία ισοπεδώνεται.

Σε ένα ερευνητικό σημείωμα που δημοσιεύτηκε την Τρίτη, η Goldman Sachs πρότεινε ότι οι συστάσεις του Μπερνάνκι θα επικεντρωθούν σε δύο βασικούς τομείς. Ο πρώτος εξ αυτών αφορά τον τρόπο με τον οποίο η Τράπεζα της Αγγλίας επικοινωνεί την αβεβαιότητα γύρω από τις κύριες προβλέψεις της.

«Αναμένουμε ότι ο Μπερνάνκι θα συστήσει ότι ο τρέχον επιλεγμένος τρόπος ανάλυσης θα πρέπει να λάβει λιγότερο σημαντικό ρόλο ή να αποσυρθεί εντελώς, ενώ θα προτείνει στην Τράπεζα να χρησιμοποιεί εκτενέστερα τα εναλλακτικά σενάρια», αναφέρουν οι οικονομολόγοι της Goldman Sachs, Γιάρι Στεν και Τζέιμς Μόμπερλι.

«Πιστεύουμε ότι η ανάλυση σεναρίων θα επικοινωνούσε με μεγαλύτερη σαφήνεια την αιρεσιμότητα των προβλέψεων, θα βοηθούσε στη μετάδοση της αβεβαιότητας και θα αντιπροσώπευε καλύτερα το εύρος των απόψεων της Επιτροπής».

Το «fan chart» αποτελεί μέχρι στιγμής τη μακροχρόνια μέθοδο της Τράπεζας για την παρουσίαση της κατανομής πιθανοτήτων και αποτελεί τη βάση των προβλέψεών της για τον πληθωρισμό.

«Τούτου λεχθέντος, ορισμένες από τις πληροφορίες που θα περιείχαν τα σενάρια αποτυπώνονται ήδη στην κρίση της MPC σχετικά με τη διασπορά κινδύνου και στις ανακοινώσεις των μελών της Επιτροπής», προσέθεσε ο Στεν.

Η Deutsche Bank, από την πλευρά της, υποστήριξε ότι αυτό θα αποτελέσει κεντρικό σημείο της αξιολόγησης του Μπερνάνκι. Ο ανώτερος οικονομολόγος της τράπεζας, Σαντζέι Ράτζα, πρότεινε σε σημείωμά του την περασμένη εβδομάδα ότι θα μπορούσε να συστήσει μια προσέγγιση βάσει των διαφορετικών σεναρίων κατά τη διάρκεια των εξωγενών σοκ.

Ένα κύριο πρόβλημα για την Τράπεζα της Αγγλίας και άλλες μεγάλες κεντρικές τράπεζες σε όλο τον κόσμο μετά την πανδημία, ήταν η ποσοτικοποίηση των ανοδικών κινδύνων για τις προβλέψεις του πληθωρισμού από τις διαταραχές της παγκόσμιας εφοδιαστικής αλυσίδας, είτε από τα «λουκέτα» στις επιχειρήσεις και τις επακόλουθες εμπλοκές της πλευράς της ζήτησης είτε από τον πόλεμο στην Ουκρανία.

Τα fan charts αποτελούν τον κυριότερο παράγοντα για την αποτυχία της MPC να παρακολουθήσει αυτές τις πληθωριστικές πιέσεις και ο Ράτζα προβλέπει ότι «πιθανότατα τέτοιες τακτικές θα εγκαταλειφθούν στο μέλλον».

«Μια πιθανή σύσταση που θα προέλθει από την αναθεώρηση του Μπερνάνκι θα μπορούσε να είναι η υιοθέτηση από την MPC αναλύσεων βάσει σεναρίων σε περιόδους όπου εξωγενή σοκ αυξάνουν την αβεβαιότητα γύρω από τις κεντρικές προβλέψεις της Τράπεζας», δήλωσε.

«Η χρήση εναλλακτικών σεναρίων θα επέτρεπε επίσης να αντικατοπτρίζονται επίσημα οι διαφορετικές απόψεις της επιτροπής», συμπλήρωσε.

Aλλαγή στη διαμόρφωση των επιτοκίων

Ο δεύτερος τομέας εστίασης, όπως τονίζει η Goldman, είναι πιθανό να είναι η πορεία διαμόρφωσης των επιτοκίων. Η Τράπεζα δημοσιεύει επί του παρόντος δύο προβλέψεις για το ΑΕΠ, δη το ποσοστό ανεργίας και τον πληθωρισμό, μία με βάση την πορεία των επιτοκίων που εκτιμά η αγορά και μία άλλη με την προϋπόθεση σταθερών επιτοκίων.

Αυτό διαφέρει από την Ευρωπαϊκή Κεντρική Τράπεζα, η οποία συντάσσει μια ενιαία πρόβλεψη με βάση την υποτιθέμενη από την αγορά πορεία των επιτοκίων και από τη Fed, η οποία παρουσιάζει ένα «dot plot», μέσω του οποίου κάθε μέλος της FOMC διαγράφει την πορεία της πολιτικής της, τον πληθωρισμό, το πραγματικό ΑΕΠ και την απασχόληση.

«Αν και δεν αποκλείεται ο Μπερνάνκι να συστήσει στη MPC να υιοθετήσει ένα ‘dot plot’ ή να δημοσιεύσει προβλέψεις της Επιτροπής για το επιτόκιο πολιτικής, θεωρούμε ότι αυτό είναι λιγότερο πιθανό. Το μειονέκτημα του να δοθεί μια πρόβλεψη για το επιτόκιο πολιτικής θα ήταν ότι θα μπορούσε να παρερμηνευθεί ως δέσμευση σε μια συγκεκριμένη πορεία επιτοκίων», σημείωσε ο Στεν.

«Εάν η MPC μεταπηδήσει από την εξαρτημένη από την αγορά πορεία του επιτοκίου σε μια προβλεπόμενη πορεία του επιτοκίου πολιτικής, αυτό θα αποτελούσε μια πιο σημαντική αλλαγή στο πλαίσιο πολιτικής σε σχέση με τη χρήση σεναρίων».

Όπως μεταδίδει το CNBC, ο Ράτζα της Deutsche Bank πρότεινε ότι ο Μπερνάνκι θα μπορούσε να συστήσει την προσήλωση σε ένα σύνολο στοιχείων και τη δημοσίευση μιας συλλογικής πρόβλεψης για το ΑΕΠ, το ποσοστό ανεργίας και τον πληθωρισμό.

«Αυτό θα μπορούσε να περιλαμβάνει μια ενδογενή άποψη για τις προσδοκίες των επιτοκίων, αντικαθιστώντας την καμπύλη αποδόσεων της αγοράς με ένα προτιμώμενο προφίλ επιτοκίων», δήλωσε ο ίδιος.

«Το κύριο πλεονέκτημα αυτής της μεθόδου θα ήταν η αποφυγή αξιοσημείωτων αλλαγών στις προβλέψεις της BoE ως αποτέλεσμα της ερμηνείας των προσδοκιών πολιτικής από την αγορά ή των παγκόσμιων αναταραχών οι οποίες επηρεάζουν την τιμολόγηση της αγοράς ενόψει ενός γύρου προβλέψεων. Η στήριξη σε μια εσωτερική πορεία διαμόρφωσης των επιτοκίων μπορεί να είναι λιγότερο ευμετάβλητη», συμπλήρωσε.

Εξορθολογισμός της επικοινωνίας

Μια περαιτέρω εστίαση της αναθεώρησης, όπως αναφέρει η Deutsche Bank, θα μπορούσε να είναι ο εξορθολογισμός του τρόπου επικοινωνίας της Τράπεζας της Αγγλίας, ώστε να μειωθούν τα έγγραφα, οι δηλώσεις και οι προβλέψεις που πρέπει να αφομοιωθούν σε κάθε συνεδρίαση και, ως αποτέλεσμα, να ενισχυθεί το βασικό μήνυμα της MPC από συνεδρίαση σε συνεδρίαση.

Ο Ράτζα δήλωσε ότι αυτό θα μπορούσε να επιτευχθεί με την πραγματοποίηση «λιγότερων και μικρότερων βελτιώσεων» στις ανακοινώσεις της προσέγγισης της κεντρικής τράπεζας, ευθυγραμμίζοντας τη διαδικασία περισσότερο με τη συνοπτικότητα και τη συνέπεια των δηλώσεων πολιτικής της Fed και της ΕΚΤ. Αυτό, με τη σειρά του, θα διευκολύνει την αγορά να απομονώσει και να ερμηνεύσει τα στοιχεία.

Ενώ η χρήση της ανάλυσης βάσει σεναρίων ή μιας ενδογενούς πορείας επιτοκίων θα μπορούσε να βελτιώσει τη διαφάνεια γύρω από τις προοπτικές πολιτικής της Τράπεζας της Αγγλίας, ο Ράτζα αμφιβάλλει πως κάτι τέτοιο θα αλλάξει και τόσο πολύ το αφήγημα για τις αγορές ή τη βραχυπρόθεσμη πορεία της νομισματικής πολιτικής.

Οι συστάσεις του Μπερνάνκι δεν θα τεθούν άμεσα σε εφαρμογή. Η νέα αναπληρώτρια διοικητής της BοE, Κλερ Λομπαρντέλι, έχει αναλάβει να ηγηθεί της εφαρμογής των αλλαγών όταν αναλάβει καθήκοντα τον Ιούλιο.

«Επιπλέον, η MPC παραμένει ανεξάρτητη και τελικά, όλες οι ψηφοφορίες και οι αποφάσεις των μελών της MPC θα παραμείνουν ανεξάρτητες», δήλωσε ο Ράτζα, προσθέτοντας πως, «η αναθεώρηση Μπερνάνκι, επομένως, θα προσφέρει μια επανεκκίνηση στον τρόπο με τον οποίο η Τράπεζα διεξάγει τις προβλέψεις της και, κυρίως, στον τρόπο με τον οποίο επικοινωνεί τις προβλέψεις και τις αποφάσεις της στο ευρύτερο κοινό».

Διαβάστε ακόμη

Βίλα Βγενόπουλου: Στις 15 Μαΐου ο επαναληπτικός εκούσιος πλειστηριασμός (pics)

Zeus International Hotels & Resorts: Ολοκλήρωσε επενδύσεις 80 εκατ. και… συνεχίζει (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ