Οι δηλώσεις των ρυθμιστικών αρχών έχουν τεράστια σημασία. Για την αμερικανική οικονομία, καμία δεν είναι πιο ισχυρή από εκείνη του προέδρου της Fed, Τζερόμ Πάουελ.

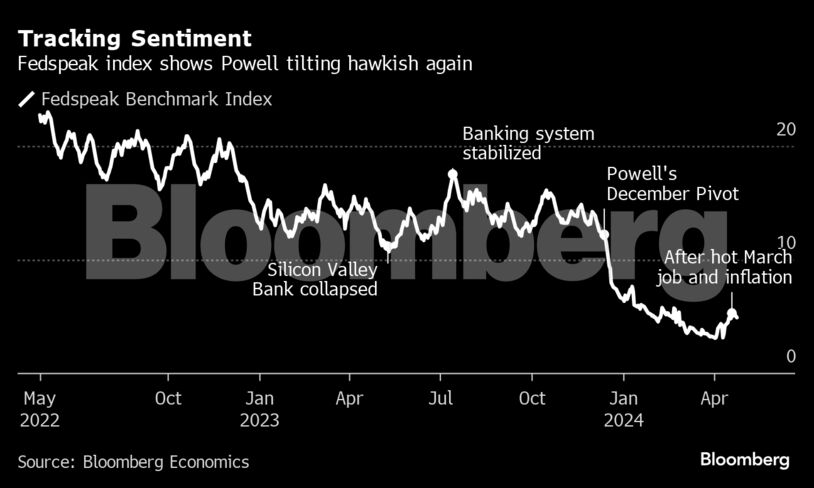

Ο δείκτης του Bloomberg Economics, ο οποίος τροφοδοτείται από έναν αλγόριθμο επεξεργασίας γλώσσας που βασίζεται σε περισσότερους από 60.000 τίτλους για τις κινήσεις της Fed, υποδεικνύει ότι τον Δεκέμβριο, ο Πάουελ πραγματοποίησε μια σημαντική στροφή. Υπονοώντας μια ταχύτερη στροφή προς τη μείωση των επιτοκίων, έδωσε ώθηση στις αγορές και βοήθησε την οικονομία να αποφύγει την ύφεση.

Μέχρι στιγμής τα πάντα βαίνουν καλώς, αλλά υπάρχει μια παγίδα. Τέσσερις μήνες μετά, με τη ζήτηση να προχωρά δυναμικά και τον πληθωρισμό να παραμένει πάνω από τον στόχο, ο Πάουελ αναγκάστηκε να προχωρήσει σε αλλαγή του αφηγήματος. Αυτό ξεκίνησε στο περιθώριο των συνεδριάσεων του Διεθνούς Νομισματικού Ταμείου τον Απρίλιο, όταν δήλωσε ότι «είναι σκόπιμο να δοθεί περαιτέρω χρόνος στην νομισματική πολιτική», ωθώντας την προοπτική μείωσης των επιτοκίων πιο μακριά.

Αυτή ήταν μια κίνηση προς τη σωστή κατεύθυνση. Αλλά ο δείκτης υποδεικνύει ότι αναιρούσε μόνο ένα μέρος της τόνωσης που προκάλεσε η στροφή του Δεκεμβρίου. Αυτό σημαίνει ότι πρέπει να γίνουν περισσότερα για να επανέλθει ο πληθωρισμός υπό έλεγχο.

Πριν από ένα χρόνο, η άποψη του Bloomberg Economics αλλά και η συναίνεση της αγοράς ήταν ότι το τίμημα για την επαναφορά του πληθωρισμού υπό έλεγχο θα ήταν μια ύφεση, που πιθανότατα θα ξεκινούσε πριν από το τέλος του 2023. Τα πράγματα δεν εξελίχθηκαν έτσι.

Η ανάπτυξη κατά το β’ εξάμηνο του 2023 ήταν σημαντική. Ακόμη και αν το ΑΕΠ του α’ τριμήνου δεν ικανοποίησε τις προσδοκίες, η επέκταση των πωλήσεων προς τις αμερικανικές επιχειρήσεις και τα νοικοκυριά κατά 3,1% έδειξε ότι η αμερικανική οικονομία συνέχισε να αναπτύσσεται δυναμικά.

Υπάρχουν τρεις πιθανές εξηγήσεις για το γιατί οι προβλέψεις των αναλυτών και των στελεχών της Fed άλλαξαν. Η πρώτη, ανορθόδοξη θεωρία είναι ότι τα υψηλότερα επιτόκια ενισχύουν το εισόδημα των καταναλωτών. Αν ισχύει κάτι τέτοιο, οι αυξήσεις της Fed αποτελούν μοχλό ανάπτυξης και όχι τροχοπέδη και η απάντηση στον υψηλό πληθωρισμό είναι οι μειώσεις των επιτοκίων.

Μια δεύτερη πιθανότητα είναι ότι η αναπτυξιακή δυναμική των ΗΠΑ έχει αυξηθεί. Αν ισχύει κάτι τέτοιο, τότε οι αυξήσεις των 525 μονάδων βάσης που έχει πραγματοποιήσει η Fed από τον Μάρτιο του 2022 δεν επαρκούν για να τιθασεύσουν τον πληθωρισμό. Απαιτούνται περισσότερες.

Θεωρητικά, αυτό είναι εφικτό. Τα τελευταία τρία χρόνια, εκατομμύρια μετανάστες έχουν φτάσει στις ΗΠΑ, υποσχόμενοι ώθηση στο μέγεθος του εργατικού δυναμικού. Η βιομηχανική πολιτική του προέδρου Τζο Μπάιντεν στοχεύει σε μια μεταποιητική αναγέννηση «made in the USA». Οι νέες τεχνολογίες, όπως η τεχνητή νοημοσύνη, δίνουν την προοπτική μιας βαθμιαίας αλλαγής της παραγωγικότητας.

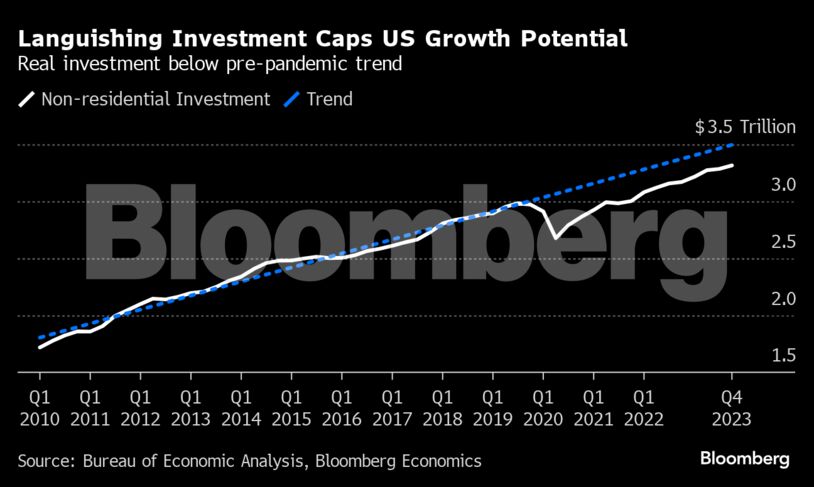

Στην πράξη, αυτή η ιδέα δεν υποστηρίζεται από τα δεδομένα. Χρειάζεται χρόνος για την ενσωμάτωση των μεταναστών στο εργατικό δυναμικό. Η αύξηση των επενδύσεων παραμένει χαμηλότερα από το θεμιτό. Μια αύξηση της παραγωγικότητας με βάση την τεχνητή νοημοσύνη παραμένει περισσότερο επιστημονική φαντασία παρά γεγονός.

Έτσι, απομένει η τρίτη και κατά την άποψη του Bloomberg, πιο εύλογη εξήγηση: Η αλλαγή του αφηγήματος του Πάουελ τον Δεκέμβριο.

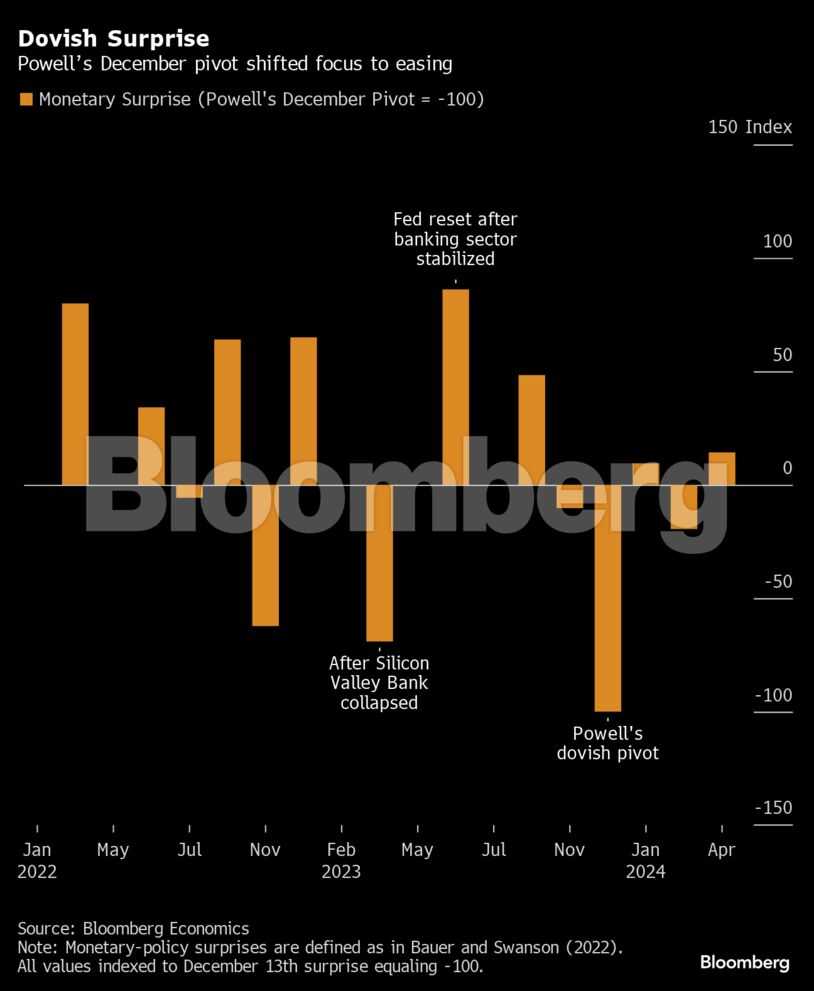

Στη συνέντευξη Τύπου που ακολούθησε τη συνεδρίαση της FOMC του Δεκεμβρίου, ο Πάουελ ακολούθησε έναν έντονα ήπιο τόνο. Αιφνιδιάζοντας τις αγορές, αναγνώρισε ότι η Επιτροπή είχε συζητήσει τις προϋποθέσεις για μειώσεις των επιτοκίων και ότι δεν θα έπρεπε να περιμένει μέχρι ο πληθωρισμός να φτάσει στο 2% προκειμένου να κινηθεί.

Η Fed δεν άλλαξε πολιτική, αφου το επιτόκιο δεν έχει μετακινηθεί, αλλά η γλώσσα του Πάουελ ήταν διαφορετική και αυτό έστειλε ένα σημαντικό μήνυμα.

Η Έλεν Μιντ, καθηγήτρια στο Duke και πρώην οικονομολόγος της Fed πρωτοπόρησε στη χρήση των εξελίξεων στην επιστήμη των δεδομένων για την ανάλυση της νομισματικής πολιτικής. Εμπνευσμένο από την διορατικότητα της Μιντ, το Bloomberg Economics δημιούργησε έναν δείκτη συναισθήματος της Fed με ονομασία «Fedspeak».

Ο Δείκτης βασίζεται σε έναν αλγόριθμο επεξεργασίας γλώσσας που έχει εκπαιδευτεί να διαβάζει ειδησεογραφικούς τίτλους από ομιλίες και συνεντεύξεις Τύπου της Fed και να τους βαθμολογεί. Μετά τη συνέντευξη Τύπου του Πάουελ, ο δείκτης πέρασε σε σημείο «dovish», υποδεικνύοντας ότι η Fed είχε μετακινηθεί αισθητά πιο κοντά στην πραγματοποίηση μιας πρώτης περικοπής.

Για τις αγορές και την οικονομία, τα λόγια του Πάουελ έχουν σημασία. Αναμένοντας μια μείωση των επιτοκίων νωρίτερα από το αναμενόμενο, η απόδοση του διετούς κρατικού ομολόγου αναφοράς υποχώρησε από το 4,7% την ημέρα πριν από τη συνέντευξη Τύπου του Πάουελ στο χαμηλό 4,1% στα μέσα Ιανουαρίου. Ο αντίκτυπος αυτού του χαμηλότερου κόστους δανεισμού και το νέο ράλι στις αγορές μετοχών επηρέασε την οικονομία, δίνοντας νέα ώθηση στην ανάπτυξη.

Κανείς δε γνωρίζει τί θα συνέβαινε εάν ο Πάουελ δεν είχε αλλάξει αφήγημα. Η άποψη του Bloomberg, όμως, είναι πως οι ΗΠΑ οδηγούνταν σε ύφεση.

Τα στοιχεία τότε έδειχναν ότι ο τριμηνιαίος κινητός μέσος όρος της ανεργίας αυξήθηκε από το χαμηλό 3,5% στις αρχές του 2023 στο 3,8% τον Οκτώβριο, πλησιάζοντας προς την αύξηση 0,5 ποσοστιαίων μονάδων που συνήθως σηματοδοτεί την έναρξη μιας ύφεσης.

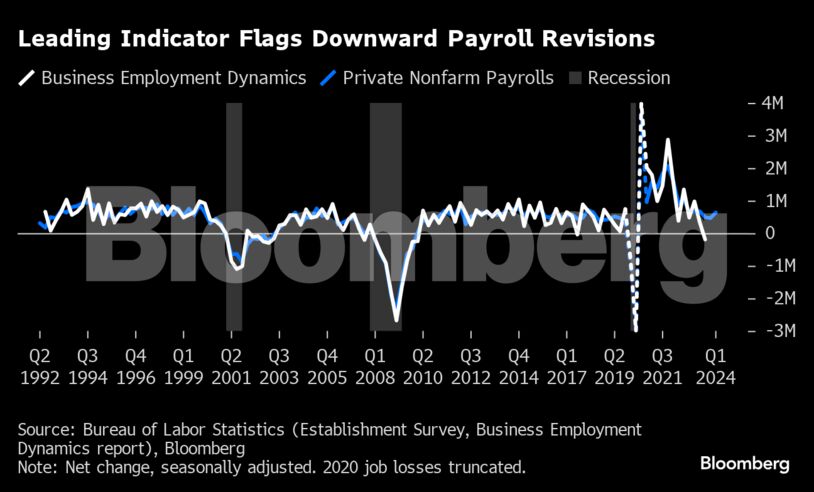

Το Beige Book της Fed επιβεβαίωσε τη ζοφερή εικόνα. Οι αριθμοί μισθοδοσίας φαίνονται, μεν, εύρωστοι, αλλά τα στοιχεία απογραφής των αρχών υποδηλώνουν ότι οι τελικές αναθεωρήσεις που θα δημοσιευθούν το 2025 θα είναι χαμηλότερες.

Η στροφή του Πάουελ έγινε την κατάλληλη στιγμή και με αρκετή δυναμική έτσι ώστε να αποτρέψει ένα καθοδικό σπιράλ. Δυστυχώς, υπάρχει τώρα ένα τίμημα που πρέπει να πληρωθεί. Δίνοντας νέα ώθηση στην ανάπτυξη, κάνει το ίδιο και στον πληθωρισμό.

Αυτός, κατά την άποψη των αναλυτών του πρακτορείου, είναι ο λόγος για τον οποίο οι εκτυπώσεις του πληθωρισμού μέχρι στιγμής φέτος κυμαίνονται πάνω από τις προσδοκίες των αναλυτών.

Πράγματι, οι ανοδικές εκπλήξεις προήλθαν σε μεγάλο βαθμό από τον χρηματοπιστωτικό τομέα, δη το τμήμα της οικονομίας που ανταποκρίνεται ταχύτερα στις αποφάσεις της Fed. Είναι επίσης ο λόγος για τον οποίο οι αναλυτές προβλέπουν ότι ο δομικός πληθωρισμός θα κλείσει το 2024 πάνω από το 3%, σε σχέση με το 2,8% του Μαρτίου και θα ξεπεράσει ακόμη περισσότερο τον στόχο της Fed του 2%.

Για τα στελέχη της Fed που πρέπει να αντιμετωπίσουν την μετέπειτα κριτική των ιστορικών, το παράδειγμα προς αποφυγή είναι αυτού του Άρθουρ Μπερνς, ο οποίος είχε κατηγορηθεί για την αποτυχία του να τιθασεύσει τον ανεξέλεγκτο πληθωρισμό στη δεκαετία του 1970. Το παράδειγμα προς μίμηση είναι αυτό του Πολ Βόλκερ, ο οποίος κληρονόμησε διψήφιο πληθωρισμό από τον Μπερνς και έκανε ό,τι χρειαζόταν για να τον επαναφέρει υπό έλεγχο, παρά την πρόκληση ύφεσης.

Για τον Πάουελ, το όφελος της αλλαγής αφηγήματος του Δεκεμβρίου είναι ότι διατήρησε την οικονομία των ΗΠΑ σε τροχιά ήπιας προσγείωσης. Ο κίνδυνος, καθώς «πάτησε το πεντάλ» της ανάπτυξης και αναζωπύρωσε την αύξηση του πληθωρισμού, είναι ότι η φήμη του θα καταλήξει να είναι παρόμοια με αυτή του Μπερνς.

Ίσως αυτός είναι ο λόγος για τον οποίο ο Πάουελ έχει ήδη ξεκινήσει ένα αντίστροφο αφήγημα. Μιλώντας σε πάνελ του ΔΝΤ πρόσφατα, αναγνώρισε ότι «τα πρόσφατα στοιχεία σαφώς δεν μας έδωσαν μεγαλύτερη εμπιστοσύνη όσον αφορά τον αποπληθωρισμό. Η Fed μπορεί να διατηρήσει τα επιτόκια σταθερά για όσο χρονικό διάστημα χρειάζεται για να επαναφέρει τις μεταβολές των τιμών εντός του πληθωριστικού στόχου».

Ο δείκτης της Fed του Bloomberg επηρεάστηκε από την αλλαγή του τόνου αυτή, ανεβαίνοντας προς τα πάνω και σηματοδοτώντας ότι μια πρώτη μείωση των επιτοκίων σύντομα, είχε υποχωρήσει περισσότερο. Ταυτόχρονα, έδειξε ότι οι πρόσφατες δηλώσεις του Πάουελ είχαν αποσβέσει μόνο ένα μέρος της ηπιότερης ώθησης που εξαπέλυσε η στροφή του Δεκεμβρίου.

Αυτό εγείρει το ερώτημα για το αν η Fed επιφυλάσσει περισσότερες «hawkish» εκπλήξεις προκειμένου να αυστηροποιήσει τις συνθήκες στις χρηματοπιστωτικές αγορές και να επαναφέρει τον αποπληθωρισμό σε εύρυθμη τροχιά. Κατά την άποψη των αναλυτών του Bloomberg, η απάντηση στο ερώτημα αυτό είναι καταφατική, με την διαδικασία αυτή να μπορεί να ξεκινήσει ήδη από την επόμενη συνέντευξη Τύπου.

Αυτό θα επαναλάμβανε το μοτίβο από τις αρχές του 2023, όταν μια ήπια στροφή μετά την κατάρρευση της Silicon Valley Bank ακολουθήθηκε από μια hawkish αντιστροφή μετά την εξασθένιση του σοκ. Οι συνεδριάσεις της FOMC τον Ιούνιο και τον Ιούλιο και το ετήσιο συμπόσιο στο Jackson Hole τον Αύγουστο αποτελούν πρόσθετες ευκαιρίες για να λάβει χώρα μια τέτοια αλλαγή ρότας.

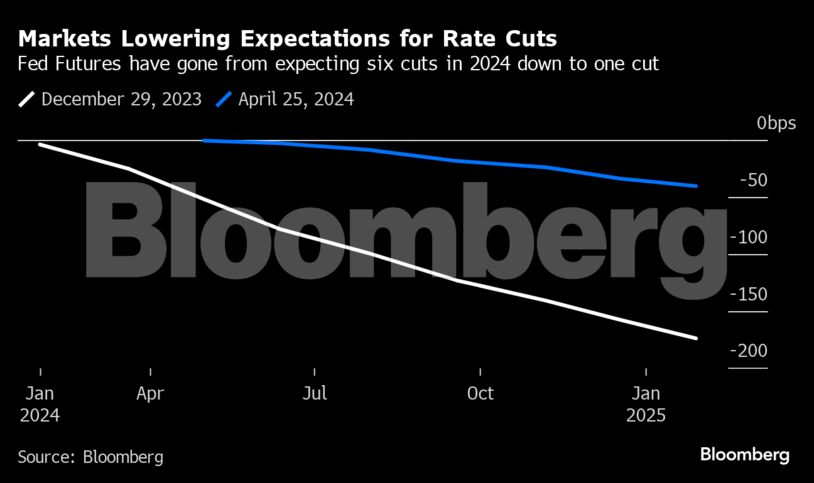

Οι αγορές έχουν ήδη μετατοπίσει τις προσδοκίες τους για μειώσεις των επιτοκίων της Fed φέτος από 160 μονάδες βάσης, σε 35 μονάδες βάσης, Αυτό αποτελεί λογική επικαιροποίηση, αφού τα ευνοϊκά στατιστικά αποτελέσματα σημαίνουν ότι ο πληθωρισμός θα διολισθήσει προς τα κάτω μέχρι το καλοκαίρι. Μια μείωση των επιτοκίων τον Ιούλιο εξακολουθεί να είναι πιθανή.

Ακόμα κι έτσι, στα μέσα του έτους ο δομικός πληθωρισμός ενδέχεται να επιτύχει νέο χαμηλό προτού αρχίσει να καταγράφει νέα αύξηση.

Κατ’ αυτόν τον τρόπο, η Fed μπορεί κάλλιστα να αποφύγει τη συνεδρίαση του Ιουλίου. Σε αυτό το σημείο, με τον πληθωρισμό να αυξάνεται σε ετήσια βάση και τις προεδρικές εκλογές να πλησιάζουν, το παράθυρο για περικοπές μπορεί να κλείσει μέχρι το τέλος του έτους.

Τα τελευταία χρόνια ήταν προβληματικά για τους αναλυτές. Το 2021, ελάχιστοι προέβλεψαν την μετα-πανδημική άνοδο του πληθωρισμού.

Το 2022, ελάχιστοι περίμεναν ότι η Fed θα αύξανε τα επιτόκια πάνω από το 5%. Στις αρχές του 2023, η συναίνεση ήταν ότι το τίμημα της επαναφοράς του πληθωρισμού προς τον πληθωριστικό στόχο θα ήταν μια ύφεση.

Γι αυτόν το λόγο, όπως συμπληρώνουν οι αναλυτές του Bloomberg, η στροφή του Πάουελ τον Δεκέμβριο ήταν αυτή η οποία επέτρεψε στις ΗΠΑ να ανακάμψουν και να αποφύγουν μια σκληρή προσγείωση. Τους επόμενους μήνες, μια αντίστροφη πορεία θα μπορούσε να σημαίνει ότι η προσγείωση, όταν τελικά συμβεί, θα είναι πιο σκληρή και ανώμαλη από ό,τι περιμένουν πολλοί στις αγορές.

Διαβάστε ακόμη

Χτίζει «άμυνες» αλλά και… παροχές η κυβέρνηση

AEGEAN: Περισσότερες θέσεις και δρομολόγια το 2024 – Ποιους προορισμούς ενισχύει φέτος

Φωτοβολταϊκά: Συνεχίζεται ο «Γολγοθάς» για τα 400άρια σε Κρήτη και Πελοπόννησο

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ