Οι επενδυτές ρίχνουν μαζικά τα χρήματά τους στις χρηματιστηριακές αγορές καθιστώντας τες υπερεκτιμημένες στον μεγαλύτερο βαθμό εδώ και δεκαετίες σε ένα από τα πιο σημαντικά ράλι της ιστορίας.

Αυτό είναι το συμπέρασμα που προέκυψε από την τελευταία επταήμερη έρευνα της Bank of America η οποία ολοκληρώθηκε στις 11 Ιουνίου -όταν ο S&P 500 σημείωσε τη χειρότερη πτώση του από την αναταραχή του Μαρτίου.

Η έρευνα δείχνει ότι το ρευστό των διαχειριστών κεφαλαίων σημείωσε πτώση σε ποσοστό χαμηλότερο και από τον Αύγουστο του 2009, στο 4,7%, προκειμένου να «κυνηγήσουν» στο ράλι. Με τους σημαντικότερους βασικούς δείκτες σε παγκόσμιο επίπεδο να καταγράφουν άνοδο κατά 30% από τα χαμηλά του τρέχοντος έτους, τα hedge funds αύξησαν την έκθεσή τους σε μετοχές στο 52%, το υψηλότερο επίπεδο από το 2018, σύμφωνα με την έρευνα.

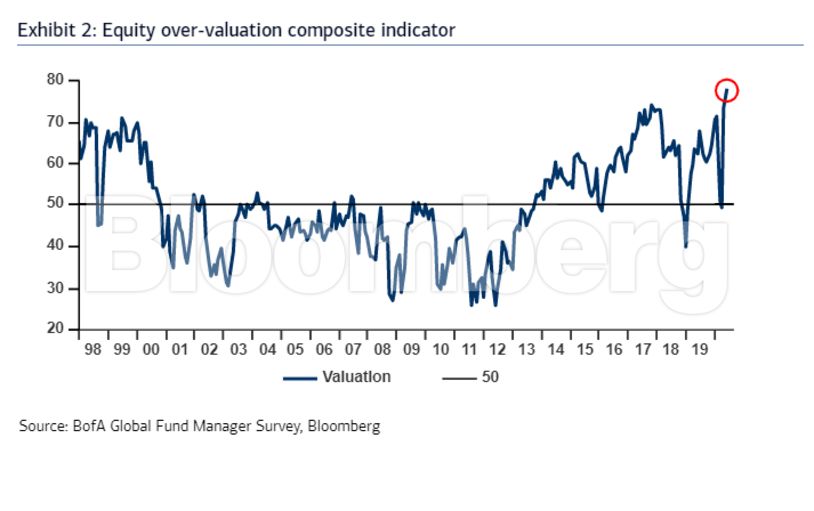

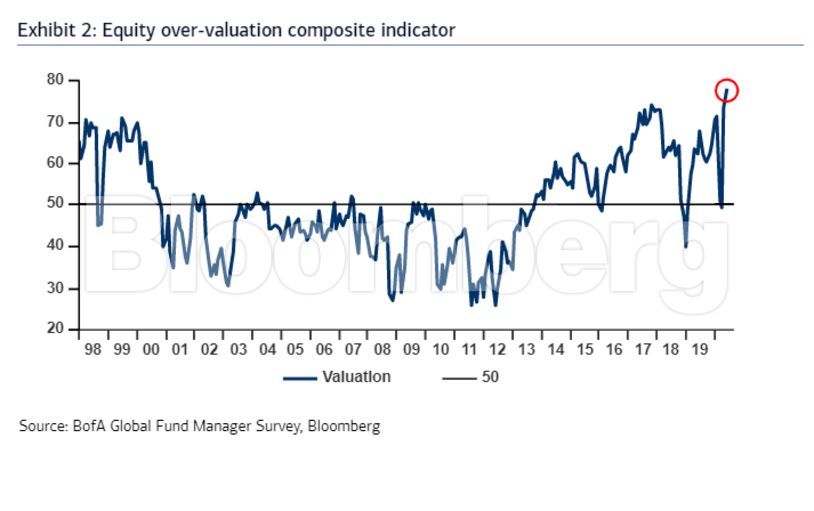

Ένα επιβλητικό 78% των ερωτηθέντων επενδυτών, ο μεγαλύτερος αριθμός από την έναρξη του θεσμού των συγκεκριμένων ερευνών το 1998, πιστεύει ότι το χρηματιστήριο είναι υπερτιμημένο, με το 53% να το αποκαλεί ράλι της «bear market». Καθώς τα περιοριστικά μέτρα αίρονται σε ορισμένες από τις μεγάλες οικονομίες, οι επενδυτές αύξησαν τα στοιχήματά τους για την παγκόσμια ανάπτυξη, αλλά δήλωσαν ότι δεν αναμένουν ότι η παγκόσμια μεταποίηση θα εμφανίσει ανάκαμψη πριν από τον Οκτώβριο. Ταυτόχρονα, μόνο το 18% των απαισιόδοξων «ταύρων» (bulls) αναμένουν μια οικονομική ανάκαμψη σε σχήμα V, σε σύγκριση με το 64% που πιστεύουν ότι αυτή θα έχει σχήμα U ή W, ή θα είναι πιο σταδιακή, σύμφωνα με την BofA.

Η έρευνα «δείχνει αύξηση των προσδοκιών για ανάπτυξη, πτώση των ταμειακών επιπέδων, αύξηση τοποθετήσεων υψηλού ρίσκου», ανέφεραν αναλυτές με επικεφαλής τον Μάικλ Χάρτνετ σε σημείωμα που δημοσιεύθηκε την Τρίτη με τίτλο «Η Wall Street ξεπέρασε το σημείο «κορύφωσης της απαισιοδοξίας», ωστόσο η αισιοδοξία του Ιουνίου είναι εύθραυστη και νευρική».

Τα αποτελέσματα της έρευνας που διενήργησε η BofA έρχονται σε μια εποχή αυξημένης αβεβαιότητας για πολλούς χρηματιστηριακούς επενδυτές, μετά την πτώση του δείκτη S&P 500 την περασμένη εβδομάδα, εν μέσω ανησυχιών για ένα δεύτερο κύμα κρουσμάτων Covid-19 και έντονης ανησυχίας ότι μια οικονομική ανάκαμψη δεν θα είναι τόσο γρήγορη όσο αναμενόταν.

Μεταξύ των επενδυτών που διοχέτευσαν σε αυτό το «κυνήγι» τα μετρητά τους, οι θεσμικοί διαχειριστές χρημάτων, όπως τα συνταξιοδοτικά ταμεία, κατέγραψαν τη μεγαλύτερη πτώση των μετρητών, ενώ τα επενδυτικά ταμεία διαχείρισης αμοιβαίων κεφαλαίων εξακολουθούν να έχουν μετρητά που μπορούν να διαθέσουν, σύμφωνα με την BofA.

Επιπλέον τον Ιούνιο εμφανίστηκε και το φαινόμενο «dash to trash» (όταν οι επενδυτές συρρέουν μαζικά και ανεβάζουν τις τιμές μετοχών σε σημείο που δεν μπορεί να δικαιολογηθεί λογικά από τις αξιολογήσεις τους και τις πρόσφατες κινήσεις τους) με την αγορά λιγότερο δημοφιλών μετοχών αυξημένου κινδύνου, όπως μετοχές της μικρής κεφαλαιοποίησης, της ζώνης του ευρώ και των αναδυόμενων αγορών, ανέφεραν οι στρατηγικοί αναλυτές. Η κατανομή σε μετοχές της ζώνης του ευρώ αυξήθηκε κατά 7% σε αξιολόγηση overweight (η μεγαλύτερη αύξηση σε οποιασδήποτε περιοχή), ενώ η έκθεση σε μετοχές των ΗΠΑ μειώθηκε στο 22% σε αξιολόγηση overweight , σύμφωνα με τη δημοσκόπηση.

Η BofA διεξήγαγε την έρευνα σε 190 διαχειριστές κεφαλαίων που διαχειρίζονται assets ύψους 560 δισ. δολαρίων.

Επιπλέον βασικά σημεία της έρευνας περιλαμβάνουν:

- Τα στοιχήματα στην παγκόσμια ύφεση τους επόμενους 12 μήνες μειώθηκαν στο 46%, με το 35% των ερωτηθέντων να αναμένουν ότι το παγκόσμιο ΑΕΠ θα ανακάμψει «πολύ ισχυρότερο»

- Το 13% των επενδυτών εκτιμά ότι η δημοσιονομική πολιτική παραείναι τονωτική

- Το 65% των διαχειριστών κεφαλαίων υποστηρίζει ότι οι εταιρείες θα πρέπει να ξοδέψουν μετρητά για να βελτιώσουν τους ισολογισμούς τους, ενώ το 25% εκτιμά ότι θα πρέπει να αυξήσει τις κεφαλαιουχικές δαπάνες και μόλις το 5% υποστηρίζει την καταβολή μερισμάτων πληρωμές στους μετόχους

- Οι επενδυτές έχουν μειώσει την έκθεσή τους σε μετοχές τεχνολογίας, φαρμακευτικών εταιρειών και επικοινωνιών και μετρίασαν τις αξιολογήσεις underweight σε μετοχές πρώτων υλών και ενέργειας

- Το 67% των επενδυτών εκτιμά η ετήσια απόδοση των επιστροφών ίδιων κεφαλαίων την επόμενη δεκαετία παγκοσμίως θα κυμανθεί από 0 έως 5%.