Τις παραμέτρους και τις επιπτώσεις από το deal UBS – Credit Suisse μετρούν οι αγορές. Δεδομένης της αυξημένης μεταβλητότητας και των πιέσεων που ασκήθηκαν στις αγορές αλλά και στο ευρύτερο χρηματοπιστωτικό κλάδο, μεγάλοι ξένοι οίκοι, αναλυτές και παράγοντες των αγορών έδωσαν το δικό τους στίγμα για τις εξελίξεις, εν αναμονή και των ανακοινώσεων της Fed μέσα στην εβδομάδα.

Μ. Ελ Εριάν – Allianz SE

«H κίνηση επρόκειτο για μια διάσωση», δήλωσε για την εξαγορά της Credit Suisse από την UBS, προσθέτοντας πως «δεν ήταν, μεν, η καλύτερη λύση, αλλά υπερίσχυσε των άλλων δύο, της κρατικοποίησης, ή της προσπάθειας εκκαθάρισης της τράπεζας. Η επιλογή αυτή δεν ήταν ιδανική, αλλά από τις διαθέσιμες επιλογές, αυτή ήταν η καλύτερη που θα μπορούσαν να έχουν», τόνισε ο γνωστός οικονομολόγος Μοχάμεντ Ελ Εριάν.

Μ. Ουίλσον – Morgan Stanley

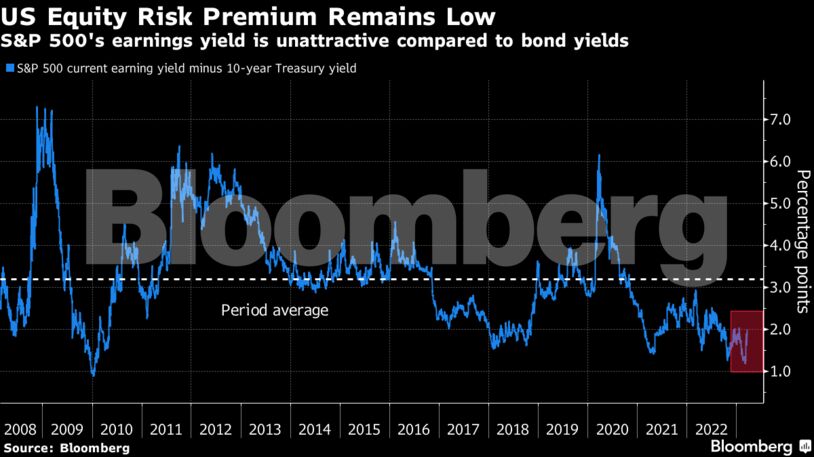

Ο αναλυτής της Morgan Stanley, Μάικλ Ουίλσον, τόνισε πως το στρες του τραπεζικού συστήματος ενδέχεται να αποτελέσει την αρχή του τέλους της bear market στις αμερικανικές αγορές, σύμφωνα με το Bloomberg.

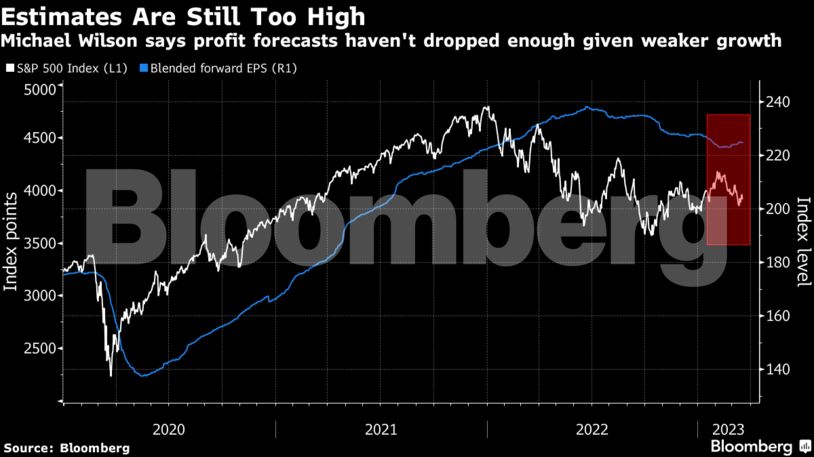

«Δεδομένης της παρέμβασης των Fed και FDIC, πολλοί επενδυτές αναρωτιούνται εάν η κίνηση αποτελεί μία νέα μορφή ποσοτικής χαλάρωσης και αυξάνουν την έκθεσή τους», τόνισε ο αναλυτής, προσθέτοντας πως «πιστεύουμε πως η κίνηση αυτή είναι λανθασμένη, ενώ προμηνύεται η αρχή του τέλους της bear market, αφού περιορίζεται η αναπτυξιακή τροχιά της οικονομίας. Οι μετοχές του S&P 500 θα παραμείνουν μη ελκυστικές μέχρι ο δείκτης να αγγίξει τις 400 από τις τρέχουσες 230 μονάδες».

«Το τέλος μίας bear market ενδέχεται να αποδειχθεί εξαιρετικά οδυνηρό. Οι τιμές μειώνονται σημαντικά, επηρεάζοντας τα επενδυτικά χαρτοφυλάκια», τόνισε ο Ουίλσον.

«Ακριβώς έτσι τελειώνουν οι bear markets», υπογράμμισε ο Ουίλσον, αναφέροντας πως «ένας απροσδόκητος καταλυτικός παράγοντας τελικά πείθει τους επενδυτές πως οι προσδοκίες των εταιρικών κερδών είναι υπερβολικά υψηλές».

Ο Ουίλσον αναμένει πως οι υπόλοιποι αναλυτές θα περιορίσουν τις εκτιμήσεις των εταιρικών κερδών αυτές, ενώ συνιστά επενδύσεις σε αμυντικού τύπου μετοχές, υπογραμμίζοντας πως οι μετοχές των Big Tech ενδέχεται να αποδειχθούν ευάλωτες λόγω των νέων αναπτυξιακών προοπτικών.

Μ. Ματέζκα, Μ. Μισέλ – JPMorgan

Με την άποψή του συμφωνεί και ο αναλυτής της JP Morgan Chase & Co., Μίσλαβ Ματέζκα, ο οποίος προειδοποίησε πως «η αναστροφή της καμπύλης ομολόγων υποδεικνύει δημιουργία ύφεσης στο εγγύς μέλλον». Ο αναλυτής υπογράμμισε, παράλληλα, πως οι μετοχές των αμερικανικών αγορών δε θα αγγίξουν νέα χαμηλά ωσότου η Fed αλλάξει τροχιά και προχωρήσει σε μείωση των επιτοκίων της.

Σύμφωνα με τον συνεργάτη του και αναλυτή της JPMorgan, Μπομπ Μισέλ, «βρισκόμαστε ακόμη στην αρχή. Η κρίση σίγουρα θα επιβραδύνει την ανάπτυξη. Σίγουρα θα μειώσει τις πληθωριστικές πιέσεις. Η Fed δεν χρειάζεται να αυξήσει τα επιτόκια την Τετάρτη. Η αγορά θα προχωρήσει σε ποσοτική σύσφιξη αντί για την κεντρική τράπεζα των ΗΠΑ. Αναμένουμε ότι η Fed θα προχωρήσει σε μείωση των επιτοκίων της τον Σεπτέμβριο για να αποτρέψει την ύφεση».

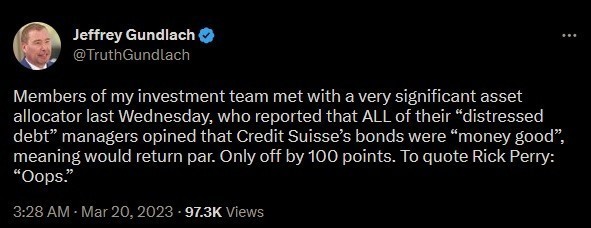

Τζ. Γκάντλαχ – DoubleLine Capital

«Σύμφωνα με πληροφορίες του Bloomberg, ομολογιούχοι οι οποίοι ανοήτως κράτησαν τα ομόλογα διάσωσης της Credit Suisse είναι θυμωμένοι που τους εξοντώνουν. Σοβαρά; Καλύτερα να κοιταχτείτε στον καθρέφτη. Εκεί βρίσκεται το φταίξιμο. Μάθετε πώς να διαχειρίζεστε τον κίνδυνο!», ανέφερε ο Γκάντλαχ.

«Μέλη της επενδυτικής μου ομάδας συναντήθηκαν με έναν πολύ σημαντικό διαχειριστή περιουσιακών στοιχείων την περασμένη Τετάρτη, ο οποίος ανέφερε ότι όλοι οι διαχειριστές των “προβληματικών χρεών” γνωμοδότησαν ότι τα ομόλογα της Credit Suisse ήταν “καλά λεφτά”, δηλαδή θα επέστρεφαν την ονομαστική τους αξία. Μόνο με 100 μονάδες διαφορά. Όπως είπε και ο Ρικ Πέρι: “Ουπς”», τόνισε καυστικά ο επενδυτής σε ανάρτησή του στο Twitter.

Eντ Γιαρντένι – Yardeni Research

«Η τρέχουσα τραπεζική κρίση είναι πιθανό να μην αποδειχθεί τόσο καταστροφική. Ωστόσο, θα μπορούσε να προκαλέσει ύφεση εάν οδηγήσει σε πιστωτική κρίση σε ολόκληρη την οικονομία. Το αν θα συμβεί κάτι τέτοιο είναι το ερώτημα που μας απασχολεί επί του παρόντος», έγραψε σε σημείωμά του.

«Δεν αυξάνουμε ακόμη τις πιθανότητες ύφεσης, αλλά ίσως χρειαστεί να το κάνουμε αν δούμε ενδείξεις ότι οι προσπάθειες της Fed να σταθεροποιήσει την τρέχουσα τραπεζική κρίση δεν αποδίδουν», συμπλήρωσε.

Γ. Θιν – Brown Brothers Harriman & Co.

«Η συμφωνία με την Credit Suisse σε συνδυασμό με τα νέα για την πιστωτική γραμμή έχουν περιορίσει τη νευρικότητα των αγορών προς το παρόν. Είμαι της άποψης, όμως , πως η First Republic και άλλες περιφερειακές τράπεζες παραμένουν σε καθεστώς αβεβαιότητας».

Γκ. Πίτερς – PGIM

Μια παύση της σύσφιξης της νομισματικής πολιτικής της Fed «είναι πιθανώς η κατάλληλη αντίδραση», δήλωσε σε συνέντευξή του στην τηλεόραση του Bloomberg. «Οι κεντρικοί τραπεζίτες παγκοσμίως επικεντρώνονται στον κίνδυνο μετάδοσης και στην εύρυθμη λειτουργία του όλου χρηματοοικονομικού συστήματος. Το πώς αυτό θα επηρεάσει τη νομισματική πολιτική είναι το ερώτημα που απασχολεί τους πάντες. Όλοι περιμένουν ότι αυτός ο κλυδωνισμός θα περιορίσει την ανάπτυξη της οικονομίας και μαζί της και τον πληθωρισμό, αλλά αν κάτι τέτοιο δε λάβει χώρα, τότε αλλάζει ολόκληρη η προοπτική όσον αφορά την πορεία της Fed».

Τζ. Μακντόνελ – 22V Research

«Εάν η Fed δεν προχωρήσει σε αύξηση των επιτοκίων, μπορεί να προκαλέσει πανικό στις αγορές. Μία τέτοια απόφαση θα μπορούσε, επίσης, να οδηγήσει σε περαιτέρω ενίσχυση των πληθωριστικών πιέσεων και σε μεγαλύτερη μεταβλητότητα στην αγορά ομολόγων στο εξής. Δε γνωρίζουμε εάν η απουσία αύξησης των επιτοκίων θα μπορούσε να βοηθήσει στην αντιμετώπιση των προβλημάτων τα οποία αντιμετωπίζει το τραπεζικό σύστημα», τόνισε το στέλεχος της 22V Research.

Ντ. Τανγκ – LHMeyer/Monetary Policy Analytics

«Η αυξημένη πιθανότητα άρσης του κύκλου σύσφιξης της Fed υποδεικνύει υψηλότερο κίνδυνο για την αναστολή του προγράμματος εκκαθάρισης του ισολογισμού της κεντρικής τράπεζας, ιδιαίτερα εάν τα μέλη της FOMC θεωρήσουν πως η πρόσφατη κρίση υποδεικνύει έλλειψη κεφαλαιακών αποθεμάτων στις συστημικές τράπεζες».

Ρ. Καρτλ – National Australia Bank

«Η περιοχή Ασίας-Ειρηνικού παραλοκουθεί από κοντά την εξέλιξη της κρίσης στις ΗΠΑ και την Ευρώπη. Καταλυτικό παράγοντα θα παίξει η αντίδραση της αγοράς των CoCos».

Capital Economics

«Όταν τα πράγματα κινούνται τόσο γρήγορα, όσο την προηγούμενη εβδομάδα, είναι συχνά δύσκολο να δεις το «δάσος από τα δέντρα», εξηγεί η Capital Economics. Η κατάσταση εξακολουθεί να είναι ρευστή, και το ερώτημα για το αν πρόκειται για μια αναταραχή ή μια ανάπαυλα εν μέσω μιας βαθύτερης κρίσης.

Σ. Ζόλνερ, Ντ. Κρόι – ANZ Banking Group

«Οι κεντρικές τράπεζες προσπαθούν να διαχωρίσουν τη νομισματική πολιτική και τις ανησυχίες για τη χρηματοπιστωτική σταθερότητα, αλλά αυτό είναι ευκολότερο στη θεωρία παρά στην πράξη», τόνισαν οι αναλυτές, προσθέτοντας πως «υπάρχει κίνδυνος δημιουργίας μίας έντονα αποπληθωριστικής “απότομης προσγείωσης” της οικονομίας».

Χ. Σμίντινγκ, Κ. Πίκερινγκ – Berenberg Bank

«Οι κεντρικές τράπεζες έχουν πια επιλέξει μία στρατηγική βάσει της οποίας θα κάνουν ό,τι περνάει από το χέρι τους για να σταματήσουν τη μετάδοση της κρίσης στον ευρύτερο τραπεζικό κλάδο», τόνισαν οι δύο αναλυτές, υπογραμμίζοντας πως η Fed θα προχωρήσει σε δύο ακόμα αυξήσεις των επιτοκίων της κατά 25 μονάδες βάσης έκαστη.

«Τα θεμελιώδη στοιχεία της οικονομίας παραμένουν ευνοϊκά, ενώ θα αποτελέσουν βάση για την ανάκαμψη των αγορών εκτός αν γίνει κάποιο σημαντικό λάθος στη χάραξη πολιτικής. Οι τράπεζες θα περιορίσουν την ανάληψη ρίσκου για κάποιο χρονικό διάστημα έτσι ώστε να προστατεύσουν τους ισολογισμούς τους», υπογράμμισαν, προσθέτοντας πως «όσο περισσότερο οι τράπεζες προχωρούν σε σύσφιξη των χρηματοοικονομικών συνθηκών της πραγματικής οικονμίας, τόσο μικρότερη θα είναι η αύξηση των επιτοκίων από τις κεντρικές τράπεζες, περιορίζοντας τη δυνητική ζημιά στην πραγματική οικονομία. Οι ισολογισμοί των εταιρειών είναι υγιείς, ενώ οι αποταμιεύσεις των νοικοκυριών περιορίζουν τους κινδύνους για περαιτέρω ανάπτυξη».

Όσο για την Ευρώπη, οι αναλυτές ανέφεραν πως «οι ευρωπαϊκές οικονομίες είναι ανθεκτικές. Έχουν αποδείξει επανειλημμένα τα τελευταία 12 χρόνια πως μπορούν να απορροφήσουν και να αντιμετωπίσουν πολύ χειρότερα σοκ από αυτά που πολλοί αναμένουν».

Διαβάστε ακόμη

Αγοραπωλησία – ρεκόρ στη Μήλο για μία μοναδική βίλα αξίας 6 εκατ. ευρώ (pics)

Συμφωνία UBS με την Credit Suisse: Τι λένε 11 γκουρού των επενδύσεων για την τραπεζική κρίση