Οι επενδυτές που αναμένουν ένα ακόμη ήρεμο έτος το 2025 θα πρέπει να είναι σε επιφυλακή για περισσότερα σοκ όπως αυτό που παρατηρήθηκε τον Αύγουστο, καθώς η αβεβαιότητα γύρω από τις φορολογικές και δασμολογικές πολιτικές του Ντόναλντ Τραμπ απειλεί να ταράξει τις αγορές.

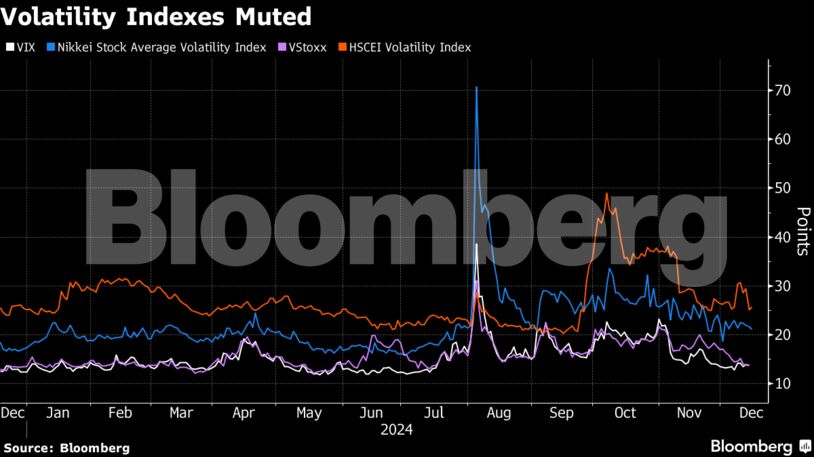

Οι στρατηγικοί αναλυτές της Bank of America Corp., της JPMorgan Chase & Co. και της ισπανικής Banco Bilbao Vizcaya Argentaria SA αναμένουν ότι η συνεχιζόμενη ροή πωλήσεων δικαιωμάτων προαίρεσης θα κρατήσει γενικά χαμηλά τη μεταβλητότητα, με την JPMorgan να βλέπει τον δείκτη μεταβλητότητας Cboe να διαμορφώνεται κατά μέσο όρο γύρω στο 16, έναντι περίπου 15,5 σε όλο το 2024.

Ωστόσο, η BBVA επισημαίνει μια σειρά από παράγοντες – συμπεριλαμβανομένης της αυξανόμενης αβεβαιότητας γύρω από τις δασμολογικές πολιτικές των ΗΠΑ, τις γεωπολιτικές εντάσεις, την υπερβολική συγκέντρωση και αποτίμηση των μετοχών, τα σημάδια πίεσης στις αγορές χρηματοδότησης και την αποδυνάμωση της αγοράς εργασίας, που θα μπορούσαν να προκαλέσουν περισσότερες διακυμάνσεις.

«Η συνεχιζόμενη ανάπτυξη σε συνδυασμό με την αυξανόμενη δημοτικότητα των στρατηγικών πώλησης θα δημιουργήσει ένα δομικά χαμηλό περιβάλλον μεταβλητότητας τόσο στην Ευρώπη όσο και στις ΗΠΑ», έγραψε ο στρατηγικός αναλυτής της BBVA, Μιχάλης Ονησιφόρου, σε πρόσφατο σημείωμά του. Ωστόσο, «αρκετοί παράγοντες υποδεικνύουν αυξημένα ευρύτερα επίπεδα μεταβλητότητας και συχνότερες εξάρσεις της το 2025».

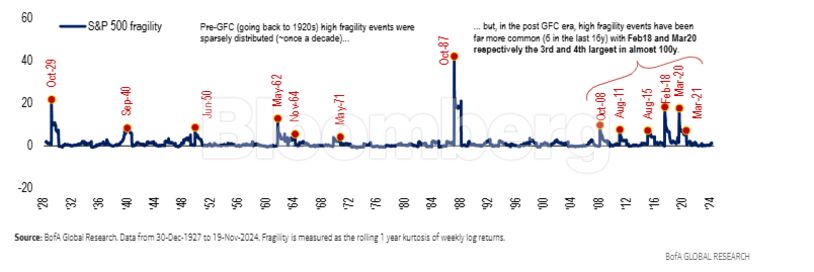

Η BofA εκτιμά ότι η αγορά χαρακτηρίζεται από μεγάλες περιόδους ηρεμίας που ακολουθούνται από μεγάλες, ξαφνικές και ακραίες διακυμάνσεις. Αναμένει πενταπλασιασμό της συχνότητας των κλυδωνισμών στον δείκτη S&P 500 σε σύγκριση με τα προηγούμενα 80 χρόνια.

Σύμφωνα με το Bloomberg, τα δικαιώματα προαίρεσης χωρίς ημερομηνία λήξης και οι επενδυτικές στρατηγικές που προωθούνται από τις τράπεζες και τα ETF που πωλούν δικαιώματα προαίρεσης για να ενισχύσουν τις αποδόσεις τους, θα προσθέσουν προσφορά στην αγορά, διατηρώντας τους διαπραγματευτές σε τοποθετήσεις long gamma.

Αυτό τείνει να περιορίζει τις κινήσεις, καθώς οι επενδυτές θα πρέπει να αγοράζουν περισσότερα συμβόλαια μελλοντικής εκπλήρωσης ή μετοχές όταν η αγορά πέφτει και να πωλούν σε ράλι προκειμένου να διατηρήσουν ισορροπημένες θέσεις.

Η JPMorgan σημείωσε επίσης ότι αν και οι τεχνικοί παράγοντες καταστέλλουν τις διακυμάνσεις, οι μακροοικονομικοί δείκτες υποδηλώνουν ότι η μεταβλητότητα θα έπρεπε να είναι υψηλότερη, με τα δεδομένα να υποδεικνύουν ένα λογικό επίπεδο VIX που κυμαίνεται στο 19 κατά μέσο όρο.

Ενώ θα πρέπει να συνεχιστεί η ροή πωλήσεων λόγω της μεταβλητότητας από τους επενδυτές στις ΗΠΑ και την Ευρώπη, στην Ασία η ζήτηση για μεταβλητότητα θα είναι υψηλότερη, εν μέσω της οικονομικής πίεσης που δημιουργείται από τα μέτρα τόνωσης της κινεζικής οικονομίας και την αβεβαιότητα όσον αφορά τους δασμούς των ΗΠΑ.

«Το σημερινό καθεστώς χαμηλής μεταβλητότητας είναι πιθανό να είναι προσωρινό: οι επενδυτές έχουν ήδη τιμολογήσει όλα τα καλά νέα των επερχόμενων πολιτικών του Τραμπ, αλλά δεν έχουν αποτιμήσει τις πιθανές αρνητικές παρενέργειές τους», δήλωσε ο Πιέρ ντε Σάαμπ, επικεφαλής επενδύσεων της Dominice & Co. Asset Management. «Αναμένω το 2025 μια ασθενέστερη ανοδική πορεία για τις αγορές και μεγαλύτερο κίνδυνο σοβαρών διαταραχών, που θα προκληθούν από τις ανορθόδοξες μεθόδους του Τραμπ».

Οι στρατηγικοί αναλυτές της UBS Group AG σημείωσαν ότι η αντιστάθμιση της πολιτικής μεταξύ δασμών και φορολογικών περικοπών θα μπορούσε να προκαλέσει περισσότερες διακυμάνσεις.

Μια πιθανή κλιμάκωση των δασμών θα ωθούσε την Ομοσπονδιακή Τράπεζα των ΗΠΑ σε ηπιότερες κινήσεις και θα δημιουργούσε περισσότερη βεβαιότητα γύρω από την πολιτική της, μειώνοντας έτσι τη μεταβλητότητα των ομολόγων, σύμφωνα με την UBS.

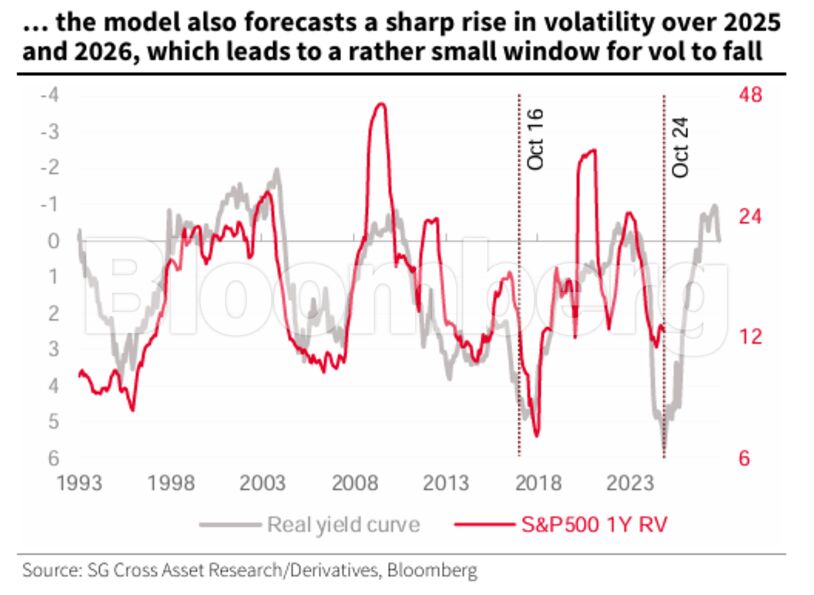

Οι στρατηγικοί αναλυτές της Societe Generale SA βλέπουν ομοίως ότι το παράθυρο για να μειωθεί η μεταβλητότητα γίνεται όλο και μικρότερο. «Τα μοντέλα μας προβλέπουν αύξηση της μεταβλητότητας μέχρι το 2025 και το 2026», δήλωσε ο Τζιτές Κουμάρ, στρατηγικός αναλυτής παραγώγων στην εταιρεία.

Ένας τρόπος για να αντισταθμίσετε τον κίνδυνο ενός σημαντικού selloff με χαμηλό κόστος μεταφοράς θα ήταν να αγοράσετε VIX calls και να πουλήσετε S&P 500 puts, σύμφωνα με την BofA και την JPMorgan. Ο δείκτης μεταβλητότητας τείνει να ανταποκρίνεται γρήγορα στις διαταραχές της αγοράς, με μια θέση αγοράς να λειτουργεί ως ρυθμιστικό στοιχείο, ενώ ένας επενδυτής μπορεί επίσης κάλλιστα να επωφεληθεί από μια άνοδο των μετοχών, εισπράττοντας ασφάλιστρα από τα puts του S&P 500.

Η BofA σημείωσε την ευθραυστότητα των μετοχών σε επίπεδα ρεκόρ ως οδηγό των επιδόσεων. «Το μέγεθος των κλυδωνισμών ευθραυστότητας στις μεγαλύτερες μετοχές του S&P έφτασε σε ακραίες τιμές 30+ ετών το 2024 με λίγα σημάδια διόρθωσης αν συνεχιστεί η έκρηξη ενδιαφέροντος για την τεχνητή νοημοσύνη», έγραψαν οι στρατηγικοί αναλυτές της BofA.

Οι διασταυρούμενες συναλλαγές είναι ακόμη δημοφιλείς επιλογές, αφού το ενδιαφέρον γι αυτές αυξήθηκε κατακόρυφα το 2024. Η JPMorgan επισημαίνει δυαδικές επενδύσεις τις οποίες οι επενδυτές χρησιμοποιούν «για να ποντάρουν σε ένα σενάριο όπου οι αγορές αρχίζουν να τιμολογούν μια πιο ριζοσπαστική εκτέλεση των προεκλογικών υποσχέσεων της επερχόμενης κυβέρνησης Τραμπ όσον αφορά την απέλαση των παράνομων μεταναστών, τους δασμούς και το near-shoring της παραγωγής».

«Είμαστε επιφυλακτικοί σχετικά με τον πιθανό αντίκτυπο των υψηλότερων επιτοκίων και των νέων δασμών», δήλωσε ο Αντουάν Μπρακ, επικεφαλής του συμβουλευτικού τμήματος του Lighthouse Canton, ενός οικογενειακού γραφείου το οποίο διαχειρίζεται 3,5 δισ. δολάρια στη Σιγκαπούρη. «Ενώ το ενδιαφέρον για ριψοκίνδυνα περιουσιακά στοιχεία μπορεί να παραμείνει αυξημένο για μεγαλύτερο χρονικό διάστημα από το αναμενόμενο, βλέπουμε την ευκαιρία τώρα να εκμεταλλευτείτε τα φθηνά επίπεδα μεταβλητότητας για να προστατεύσετε τις μετοχές σας».

Διαβάστε ακόμη

Honda και η Nissan ξεκινούν συνομιλίες για mega συγχώνευση

Όσο θερμαίνεται ο πλανήτης χάνει τη γεύση της η καυτερή πιπεριά

Το ράλι του bitcoin συνεχίζεται ακάθεκτο – Ο ρόλος του στρατηγικού αποθέματος των ΗΠΑ (πίνακες)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.