Ο κατάλογος των μεγάλων διαχειριστών κεφαλαίων στην Ευρώπη που μειώνουν στα χαρτοφυλάκιά τους τις μετοχές πετρελαίου και φυσικού αερίου μόλις έγινε μακρύτερος.

Πρόκειται για μια μια κίνηση που, όπως λένε, μειώνει τον κίνδυνο να καταλήξουν σε περιττά περιουσιακά στοιχεία και οικονομικές απώλειες.

Ο τελευταίος επενδυτής που έδιωξε ενεργειακές μετοχές είναι το PFA, το μεγαλύτερο εμπορικό συνταξιοδοτικό ταμείο της Δανίας με περίπου 110 δισεκατομμύρια δολάρια ενεργητικού υπό διαχείριση. Μόλις ξεφορτώθηκε συμμετοχή ύψους 170 εκατ. δολαρίων στη Shell Plc με βάση την εκτίμηση ότι οι κεφαλαιουχικές δαπάνες της εταιρείας για τις ανανεώσιμες πηγές ενέργειας είναι ανησυχητικά χαμηλές.

«Υπήρχε μια έκκληση προς αυτούς να συμμετάσχουν περισσότερο στη μετάβαση», αναφέρει ο Ράσμους Μπέσινγκ, επικεφαλής επενδύσεων ESG και συνδιευθυντής επενδύσεων στο PFA. «Αλλά ειδικά τον τελευταίο χρόνο περίπου και λίγο περισσότερο ίσως», η Shell έχει σηματοδοτήσει ότι θέλει να «ακολουθήσει διαφορετική κατεύθυνση», συμπληρώνει ο ίδιος.

Εκπρόσωπος της Shell αναφέρθηκε σε σχόλιο του διευθύνοντος συμβούλου στην ετήσια γενική συνέλευση της εταιρείας στις 21 Μαΐου, δηλώνοντας ότι οι μέτοχοι «υποστήριξαν σθεναρά» τη στρατηγική της. «Η εστίασή μας στις επιδόσεις, την πειθαρχία και την απλούστευση μας επιτρέπει να επενδύουμε στην παροχή της ενέργειας που χρειάζεται ο κόσμος σήμερα και να συμβάλλουμε στην οικοδόμηση του ενεργειακού συστήματος χαμηλών εκπομπών άνθρακα του μέλλοντος».

Άλλοι θεσμικοί επενδυτές χάνουν επίσης την υπομονή τους με τις συμμετοχές πετρελαίου και φυσικού αερίου. Το Stichting Pensioenfonds ABP, το μεγαλύτερο συνταξιοδοτικό ταμείο της Ευρώπης με περίπου 550 δισεκατομμύρια δολάρια υπό διαχείριση, δήλωσε τον Μάιο ότι αποχώρησε από όλα τα ρευστά περιουσιακά στοιχεία του σε πετρέλαιο, φυσικό αέριο και άνθρακα – ένα χαρτοφυλάκιο αξίας περίπου 11 δισεκατομμυρίων δολαρίων. Δήλωσε ότι σχεδιάζει να αποεπενδύσει άλλα 5 δισεκατομμύρια δολάρια από λιγότερο ρευστά περιουσιακά στοιχεία ορυκτών καυσίμων.

Στη Γαλλία, οι νέες απαιτήσεις βιώσιμων επενδύσεων σημαίνουν ότι οι διαχειριστές περιουσιακών στοιχείων θα πρέπει να καθαρίσουν τα χαρτοφυλάκιά τους από περίπου 7,5 δισεκατομμύρια δολάρια σε συνδυασμένα περιουσιακά στοιχεία ορυκτών καυσίμων, μια εξέλιξη που θα πλήξει εταιρείες όπως η TotalEnergies SE και η Shell.

Στο Ηνωμένο Βασίλειο, τόσο το Church of England Pensions Board όσο και το Church Commissioners for England, που εποπτεύουν από κοινού περιουσιακά στοιχεία ύψους περίπου 17 δισεκατομμυρίων δολαρίων, δήλωσαν πέρυσι ότι θα αρχίσουν να βάζουν στη μαύρη λίστα τις μεγάλες εταιρείες πετρελαίου και φυσικού αερίου.

Το ταμείο AP7 της Σουηδίας, το οποίο διαχειρίζεται περισσότερα από 100 δισεκατομμύρια δολάρια, έχει πολιτικές αποκλεισμού με στόχο μια σειρά από πετρελαιοπαραγωγούς, συμπεριλαμβανομένης της Saudi Aramco και της ινδικής Oil and Natural Gas Corp. Έχει βάλει στη μαύρη λίστα την Exxon Mobil Corp.

Το AkademikerPension, επενδυτικό συνταξιοδοτικό ταμίο της Δανίας, διέγραψε τις τελευταίες εναπομείνασες συμμετοχές σε πετρέλαιο και φυσικό αέριο στο χαρτοφυλάκιό του, ύψους 20 δισεκατομμυρίων δολαρίων, στο τέλος του 2023 και τώρα βρίσκεται στη διαδικασία να διώξει εταιρείες που παρέχουν εξοπλισμό και υπηρεσίες σε παραγωγούς ορυκτών καυσίμων.

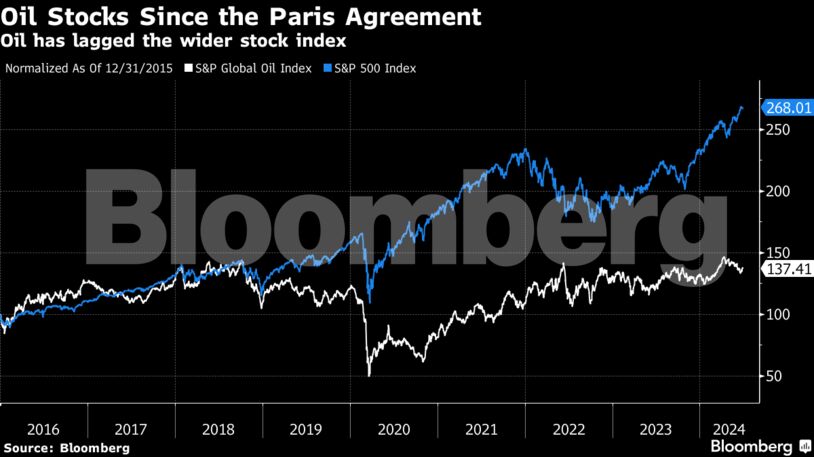

Προς το παρόν, ο αντίκτυπος στις αποδόσεις αυτών των εκποιήσεων είναι «ουδέτερος έως ελαφρώς θετικός», λέει ο Troels Børrild, επικεφαλής υπεύθυνων επενδύσεων στην AkademikerPension.

Αλλά κοιτάζοντας προς τα κάτω, υπάρχει κίνδυνος μετάβασης «και αυτός θα υλοποιηθεί για αρκετές εταιρείες», δήλωσε ο Børrild. «Δεν έχει τιμολογηθεί προς το παρόν», αλλά τα χαρτοφυλάκια χαμηλών εκπομπών άνθρακα είναι έτοιμα για «ακόμη πιο θετικές» αποδόσεις προσαρμοσμένες στον κίνδυνο, είπε.

Και μεγάλες τράπεζες κατά της επένδυσης σε ορυκτά καύσιμα

Ορισμένες μεγάλες τράπεζες λαμβάνουν παρόμοια μέτρα. Το μεγαλύτερο τραπεζικό ίδρυμα της Ευρωπαϊκής Ένωσης, η BNP Paribas SA, σταμάτησε να αναλαμβάνει συμβατικά ομόλογα για τη βιομηχανία ορυκτών καυσίμων, στο πλαίσιο μιας ευρύτερης καταστολής σε ολόκληρο τον όμιλο για τη χρηματοδότηση του πετρελαίου και του φυσικού αερίου. Η Credit Agricole SA, μια άλλη μεγάλη γαλλική τράπεζα, δήλωσε στις αρχές Ιουνίου ότι λαμβάνει παρόμοια μέτρα.

Η εξέλιξη αυτή συμπίπτει με μια ιδιαίτερα τεταμένη στιγμή στη σχέση της χρηματοπιστωτικής βιομηχανίας με τα ορυκτά καύσιμα. Στη Wall Street, οι τράπεζες γίνονται όλο και περισσότερο στόχος οργισμένων διαδηλωτών που απαιτούν άμεση υποχώρηση από τη χρηματοδότηση πετρελαίου, φυσικού αερίου και άνθρακα. Η Wall Street έχει απαντήσει προειδοποιώντας ότι μια τέτοια κίνηση θα ήταν οικονομικά ανεύθυνη.

Διευθύνοντες σύμβουλοι, όπως ο CS Venkatakrishnan της Barclays Plc, η Jane Fraser της Citigroup Inc., ο Jamie Dimon της JPMorgan Chase & Co. και ο David Solomon της Goldman Sachs Group Inc. επέμειναν ότι η χρηματοπιστωτική βιομηχανία δεν μπορεί να γυρίσει την πλάτη στους πελάτες πετρελαίου και φυσικού αερίου.

Μόλις αυτή την εβδομάδα, ο Venkatakrishnan χαρακτήρισε ως μη ρεαλιστικές τις εκκλήσεις για «ψυχρή αποχή» από τα ορυκτά καύσιμα. Ο ιδρυτής της KKR & Co. Henry Kravis κατηγόρησε πρόσφατα τους διαδηλωτές για το κλίμα ότι δεν κατανοούν τα οικονομικά της ενεργειακής μετάβασης.

Το παράδοξο των ΜΚΟ για το κλίμα

Ακόμη και στο πεδίο των μη κερδοσκοπικών οργανισμών για την προστασία του κλίματος, υπάρχουν πλέον πολλοί υποστηρικτές της υιοθέτησης ορισμένων από τα περιουσιακά στοιχεία με την υψηλότερη ρύπανση. Σε αυτούς περιλαμβάνεται το Climate Arc, το οποίο υποστηρίζεται από τον δισεκατομμυριούχο Chris Hohn. Άλλοι υποστηρικτές περιλαμβάνουν τον Nicolai Tangen, πρώην διαχειριστή hedge fund, ο οποίος τώρα διευθύνει το κρατικό επενδυτικό ταμείο της Νορβηγίας ύψους 1,7 τρισεκατομμυρίων δολαρίων, καθώς και το Generation Foundation, το οποίο ιδρύθηκε παράλληλα με το Generation Investment Management του Al Gore.

Οι επικριτές των πολιτικών αποκλεισμού υποστηρίζουν ότι οι εταιρείες ορυκτών καυσίμων μπορούν απλώς να στραφούν σε λιγότερο ευσυνείδητους χρηματοδότες, με λιγότερες πιθανότητες πράσινης δέσμευσης. Σημειώνουν επίσης ότι είναι σημαντικό να γίνεται διάκριση μεταξύ του φυσικού αερίου – το οποίο μπήκε ακόμη και στην πράσινη ταξινόμηση της ΕΕ – και του άνθρακα και του πετρελαίου, τα οποία έχουν πολύ υψηλότερες εκπομπές CO2.

Ο Meryam Omi, διευθύνων σύμβουλος της Climate Arc, λέει ότι πάρα πολλοί επενδυτές αποφεύγουν τη «σκοτεινή πλευρά» της χρηματοδότησης του κλίματος. Με άλλα λόγια, η χρηματοπιστωτική βιομηχανία πρέπει να κινηθεί στους τομείς με τις υψηλότερες εκπομπές για να επιφέρει αποτελεσματικά μια ενεργειακή μετάβαση με χαμηλές εκπομπές άνθρακα, λέει.

Η Bessing σημειώνει ότι η PFA εξακολουθεί να κατέχει πετρελαϊκές εταιρείες των οποίων τα σχέδια μετάβασης θεωρεί αξιόπιστα. Αυτό περιλαμβάνει την TotalEnergies.

Δεν είναι όλα όσα κάνει η TotalEnergies τέλεια, αλλά σε αντίθεση με τη Shell, η εταιρεία έχει θέσει «στόχο για το 2030 να αυξήσει τις επενδύσεις της σε καθαρή ενέργεια στο 33%, κάτι που έχουμε ζητήσει», λέει.

«Αν είχα τους πόρους, θα συνεργαζόμουν με περισσότερες εταιρείες πετρελαίου και φυσικού αερίου προκειμένου να τις ωθήσω περισσότερο στην πράσινη μετάβαση», δήλωσε ο Bessing.

Όπως έχουν τα πράγματα, όμως, είναι σαφές ότι ακόμη και αν η PFA αποχωρήσει από όλα τα ανοίγματά της σε ορυκτά καύσιμα, «ο κόσμος δεν θα γίνει πιο πράσινος», είπε.

Διαβάστε ακόμη

Saudi Aramco: Υπέγραψε συμβάσεις $25 δισ. για την επέκταση κοιτάσματος φυσικού αερίου

Astir Marina: Αυτό είναι το νέο «κόσμημα» στην Αθηναϊκή Ριβιέρα (pics)

Κυριάκος Μητσοτάκης: Η Ελλάδα στον σωστό δρόμο για να γίνει μια διεθνώς ελκυστική οικονομία

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ