Τα χαμηλά κόστη δανεισμού έχουν στείλει το παγκόσμιο χρέος σε δυσθεώρητα ύψη, την ώρα που οι επιλογές για να πετύχουμε καλύτερη ανάπτυξη απαιτούν περισσότερο δανεισμό…

Εταιρείες ζόμπι στην Κίνα, ασήκωτοι φοιτητικοί λογαριασμοί στις ΗΠΑ, υψηλά επίπεδα στεγαστικών δανείων στην Αυστραλία, νέος φόβος για χρεοκοπία της Αργεντινής…

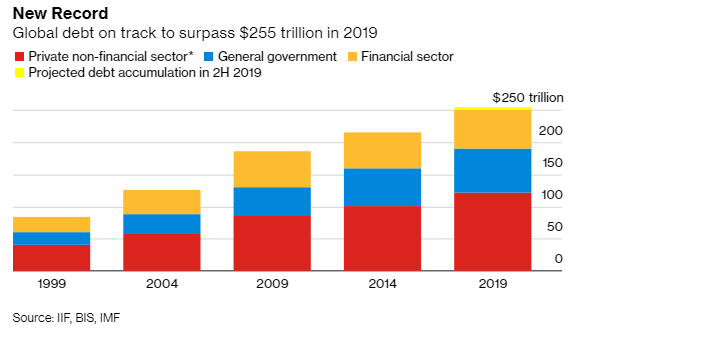

Κι όλα αυτά μετά από μια δεκαετία φθηνού χρήματος που άφησε την παγκόσμια οικονομία με χρέος ύψους 250 τρισ. δολαρίων (κρατικό χρέος, χρέος νοικοκυριών και εταιρικό χρέος). Το ποσό αυτό είναι τρεις φορές το παγκόσμιο ΑΕΠ και αντιστοιχεί σε περίπου 32.500 δολάρια κατά κεφαλήν χρέος παγκοσμίως.

Το παγκόσμιο χρέος αναμένεται να ξεπεράσει τα 255 τρισ. δολ. το 2019. Μεγάλο μέρος αυτής της… κληρονομίας προέρχεται από τη σκόπιμη προσπάθεια των υπευθύνων χάραξης πολιτικής να χρησιμοποιήσουν το δανεισμό για να διατηρήσουν την παγκόσμια οικονομία εν ζωή μετά την παγκόσμια οικονομική κρίση.

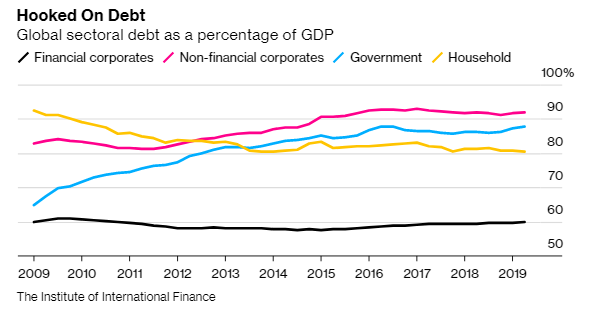

Τα κατώτατα επιτόκια των τελευταίων χρόνων κατάφεραν να διατηρήσουν σε υποφερτά επίπεδα το βουνό του χρέους για τους περισσότερους, επιτρέποντας όμως στο χρέος να συνεχίσει να αυξάνεται.

Τώρα, σε μια συγκυρία όπου οι φορείς χάραξης πολιτικής βρίσκονται αντιμέτωποι με τη βραδύτερη ανάπτυξη των τελευταίων ετών, οι επιλογές για την αναγέννηση των οικονομιών τους στηρίζονται σε έναν κοινό παράγοντα: την ανάληψη ακόμα μεγαλύτερου χρέους.

Από τις νέες «πράσινες» συμφωνίες έως τη σύγχρονη νομισματική θεωρία, οι υποστηρικτές των ελλειμματικών δαπανών υποστηρίζουν ότι οι κεντρικές τράπεζες έχουν εξαντληθεί και ότι απαιτούνται τεράστιες δημοσιονομικές δαπάνες για να τραβήξουν τις εταιρείες και τα νοικοκυριά από το αδιέξοδο που αντιμετωπίζουν.

Τα «γεράκια» της δημοσιονομικής πολιτικής υποστηρίζουν ότι τέτοιες προτάσεις θα ανοίξουν τον ασκό του Αιόλου. Ωστόσο η σπουδαιότητα φαίνεται να μετατοπίζεται στο πόσο χρέος μπορεί πραγματικά να αντέξει με ασφάλεια μια οικονομία.

More than a decade after the financial crisis, the amount of combined global government, corporate and household debt has reached $250 trillion.

One solution proposed by policymakers? More debt pic.twitter.com/KVrv3CdlW1

— Bloomberg TicToc (@TicToc) December 1, 2019

Οι κεντρικοί τραπεζίτες και οι φορείς χάραξης πολιτικής από την ΕΚΤ μέχρι το ΔΝΤ ζητούν από τις κυβερνήσεις α κάνουν περισσότερα, επιχειρηματολογώντας ότι είναι η κατάλληλη στιγμή να δανειστούν για πρότζεκτ που θα δώσουν τεράστια οικονομικά μερίσματα.

«Η προηγούμενη συμβατική σοφία σχετικά με τα όρια ταχύτητας μιας οικονομικής μεγέθυνσης όσον αφορά τους δείκτες του χρέους προς το ΑΕΠ μπορεί να αλλάξει», αναφέρει ο Mark Sobel, πρώην υπάλληλος του υπουργείου Οικονομικών των ΗΠΑ και του Διεθνούς Νομισματικού Ταμείου. «Δεδομένου ότι οι χαμηλότεροι λογαριασμοί τόκων και οι αγοραπωλησίες απαιτούν ασφαλή περιουσιακά στοιχεία, οι μεγάλες προηγμένες οικονομίες μπορεί να είναι σε θέση να αναλάβουν υψηλότερα χρέη».

Οι αυξανόμενες προσδοκίες από τα μέτρα δημοσιονομικής τόνωσης σε ολόκληρο τον κόσμο συνέβαλαν στην άνοδο των αποδόσεων των ομολόγων, που προκάλεσαν τα σημάδια της επιβράδυνσης της παγκόσμιας οικονομικής επιβράδυνσης. Οι αποδόσεις των 10ετών κρατικών ομολόγων σημείωσαν ξανά άνοδο άνω του 1,80% σήμερα Δευτέρα, ενώ τα ιαπωνικά έφτασαν κοντά στο μηδέν. Περιορισμό, ωστόσο, για τους φορείς χάραξης πολιτικής αποτελεί η κληρονομιά παρελθουσών δαπανών.

Σε επίπεδο κρατικού χρέους, η νεοεκλεγείσα κυβέρνηση της Αργεντινής έχει υποσχεθεί να επαναδιαπραγματευτεί μια πιστωτική γραμμή ύψους 56 δισ. δολ. με το ΔΝΤ, ξυπνώντας τις μνήμες της οικονομικής κατάρρευσης τη χώρας και τη χρεοκοπία του 2001. Σε ανάλογη θέση βρίσκονται Τουρκία και Νότια Αφρική.

Σε ό,τι αφορά το εταιρικό χρέος, οι αμερικανικές εταιρείες έχουν σχεδόν το 70% του φετινού συνολικού εταιρικού χρέους ακόμα κι εν μέσω μιας οικονομικής επέκτασης που έχει φτάσει σε επίπεδα ρεκόρ.

Στην Κίνα, οι εταιρείες που αθετούν τις υποχρεώσεις τους είναι πιθανό να χτυπήσουν επίπεδα ρεκόρ το 2020, σύμφωνα με την S&P Global Ratings.

Οι αποκαλούμενες εταιρείες – ζόμπι που δεν μπορούν να εξυπηρετήσουν τα χρέη τους μέσω των λειτουργικών τους κερδών για μεγάλη περίοδο και έχουν χαμηλές προοπτικές ανάπτυξης, έχουν αυξηθεί στο 6% των μη τραπεζικών εισηγμένων μετοχών. Αυτό πλήττει τόσο τους υγιείς ανταγωνιστές όσο και την παραγωγικότητα.

Στην περίπτωση των νοικοκυριών Αυστραλία και Βόρεια Κορέα έχουν από τα μεγαλύτερα χρέη.

Το βουνό του χρέους επικρέμαται και πάνω από τη νέα γενιά εργαζομένων. Στις ΗΠΑ, οι φοιτητές χρωστούν αυτή τη στιγμή 1,5 τρισ. δολ. και αδυνατούν να το εξυπηρετήσουν.

Όπως αναφέρει ο Μοχάμεντ Ελ Εριάν της Allianz SE « το καλύτερο είναι να απαλλαγεί κανείς από το χρέος του σταδιακά και σταθερά»

Η Federal Reserve στις ΗΠΑ χαμήλωσε τα επιτόκια τρεις φορές φέτος για να βοηθήσει στην ανάκαμψη της οικονομίας, παρά το ότι μια μείωση της φορολογίας διαμορφώνει το κρατικό έλλειμμα στο 5% του ΑΕΠ.

Η Ιαπωνία εξετάζει νέες δαπάνες, ενώ η νομισματική πολιτική παραμένει εξαιρετικά χαλαρή.

Στη Βρετανία και τα δύο μεγάλα κόμματα έχουν υποσχεθεί την επιστροφή των δημοσίων δαπανών στα επίπεδα που παρατηρήθηκαν τελευταία φορά κατά τη δεκαετία του 1970.

Την ώρα που οι επενδυτές παγκοσμίως συνηθίζουν σε ένα διεθνές περιβάλλον βουτηγμένο βαθιά στο κόκκινο, ανατιμούν τον κίνδυνο με κάποιους να υποστηρίζουν ότι πρόκειται για φούσκα. Ομόλογα αξίας περί τα 12 τρισ. δολ. έχουν αρνητικές αποδόσεις. Όπως αναφέρει η Anne Richards, CEO της Fidelity International, οι αρνητικές αποδόσεις αποτελούν πλέον συστημικό κίνδυνο.

«Με τα επιτόκια των κεντρικών τραπεζών στα χαμηλότερα επίπεδα και τα αμερικανικά κρατικά ομόλογα στις πιο υψηλές αποτιμήσεις των τελευταίων 100 ετών, φαίνεται ότι είμαστε κοντά σε μια νέα φούσκα, η οποία όμως δεν ξέρουμε πώς ή πότε θα σκάσει».

Το ΔΝΤ τον περασμένο Οκτώβριο ανέφερε ότι οι χαμηλότερες αποδόσεις ωθούν τους επενδυτές όπως οι ασφαλιστικές εταιρείες και τα συνταξιοδοτικά ταμεία να «επενδύσουν σε τίτλους με μεγαλύτερο ρίσκο» καθώς επιδιώκουν υψηλότερες αποδόσεις.

«Το χρέος δεν αποτελεί πρόβλημα όσο είναι βιώσιμο» αναφέρει από την πλευρά της η Alicia Garcia Herrero, επικεφαλής οικονομολόγος της Natixis SA στο Χονγκ Κονγκ, που έχι εργαστεί στην ΕΚΤ και την Κεντρική Τράπεζα της Ισπανίας. «Το ζήτημα είναι αν η μαζική παραγωγή χρέους από την παγκόσμια οικονομική κρίση και μετά θα αποδειχθεί τελικά κερδοφόρα».

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.