Οι εξαιρετικά πλούσιοι ιδιώτες και οι οικογένειες με περιουσία άνω των 150 δισεκατομμυρίων δολαρίων συμβάλλουν στην ανάπτυξη των εξαγορών, παρέχοντας κεφάλαια για ορισμένες από τις μεγαλύτερες εξαγορές της χρονιάς.

Πλούσιες οικογένειες που δημιούργησαν τις περιουσίες τους σε κλάδους από τα παιχνίδια έως τους λέβητες συνεπένδυσαν σε εξαγορές αξίας σχεδόν 20 δισ. δολαρίων φέτος, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Έχουν αφήσει το στίγμα τους στη Wall Street ως go-to πηγές κεφαλαίων για επενδυτικές όπως η KKR & Co. και η Silver Lake, βοηθώντας τις να ολοκληρώσουν τις εξαγορές σε μια εποχή που τα δάνεια παραμένουν ακριβά.

Η οικογένεια Βίσμαν της Γερμανίας συνεργάστηκε με την KKR για την εξαγορά της εταιρείας ανανεώσιμων πηγών ενέργειας Encavis AG, ύψους 3 δισεκατομμυρίων δολαρίων, που ανακοινώθηκε τον Μάρτιο.

Η δυναστεία έχει εκτιμώμενη καθαρή αξία 13,7 δισεκατομμυρίων δολαρίων μετά την ολοκλήρωση της πώλησης της επιχείρησης θέρμανσης και ψύξης στην Carrier Global Corp. τον Ιανουάριο, σύμφωνα με το Bloomberg Billionaires Index.

Εν τω μεταξύ, το οικογενειακό γραφείο του Μάικλ Ντελ συνεργάστηκε με την Silver Lake για μια συμφωνία ύψους 13 δισ. δολαρίων για το πρακτορείο ταλέντων Endeavor Group Holdings Inc.

Η Goldman Sachs Asset Management ολοκλήρωσε την αγορά της νορβηγικής πλατφόρμας ηλεκτρονικής μάθησης Kahoot! ASA τον Ιανουάριο με χρηματοδότηση από τη δυναστεία Κιρκ Κρίστιανσεν της Δανίας, τους ιδιοκτήτες του ομίλου Lego.

Τον Απρίλιο, το τμήμα υποδομών της Morgan Stanley συμφώνησε να αγοράσει την εισηγμένη στο χρηματιστήριο του Μιλάνου κατασκευαστική εταιρεία Salcef Group SpA με την οικογένεια Σαλσίτσια, η οποία την ελέγχει εδώ και δεκαετίες.

Άμεσες επενδύσεις

Πολλά συνταξιοδοτικά ταμεία έχουν φτάσει στο όριο του ποσού που μπορούν να διαθέσουν σε ιδιωτικά επενδυτικά κεφάλαια, αφήνοντας τις εταιρείες εξαγορών να στραφούν σε πλούσιες οικογένειες ή κρατικά κεφάλαια.

Η προσέλκυση ενός συνεπενδυτή επιτρέπει στις εταιρείες ιδιωτικών κεφαλαίων να μειώσουν τα χρήματα που διαθέτουν οι ίδιες για μια συμφωνία, μια ευπρόσδεκτη προοπτική σε μια εποχή που το υψηλό κόστος δανεισμού περιορίζει το ποσό της μόχλευσης που μπορούν να χρησιμοποιήσουν.

Η αλλαγή αυτή τραβάει τα βλέμματα των μεγάλων επενδυτικών τραπεζών. Ο Ντάρεν Άλαγουεϊ, διευθύνων σύμβουλος της μονάδας οικογενειακών γραφείων της Goldman Sachs Group Inc. με έδρα το Λονδίνο, δήλωσε ότι έχει περάσει περισσότερο χρόνο με επενδυτές ιδιωτικών μετοχικών κεφαλαίων τον τελευταίο χρόνο από ό,τι σε όλη τη διάρκεια της χρηματοοικονομικής του καριέρας που διαρκεί πάνω από δύο δεκαετίες.

«Βλέπουμε πολλές οικογένειες να λένε: ‘Έχουμε κεφάλαια που διατίθενται για κορυφαίες συναλλαγές’ ή για την υποστήριξη άλλων επενδυτών», δήλωσε ο ίδιος. «Πιστεύω πως η τάση αυτή θα συνεχιστεί».

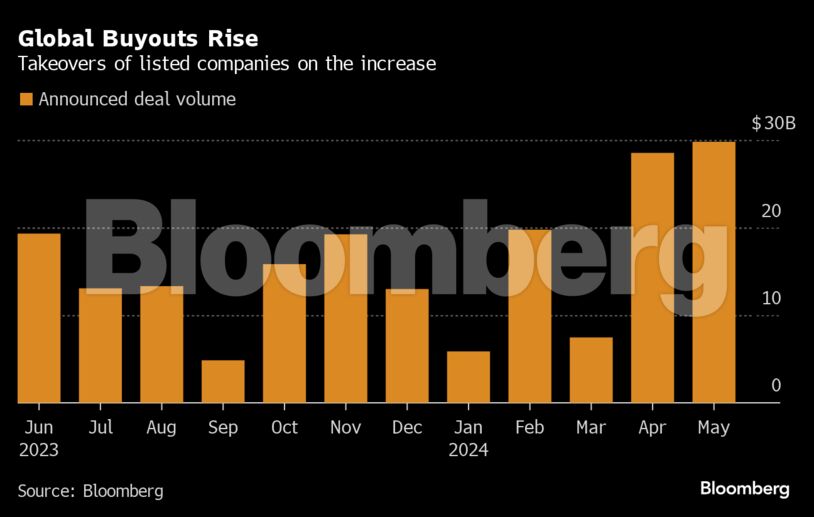

Οι εταιρείες έχουν ανακοινώσει 91 δισεκατομμύρια δολάρια για εξαγορές εισηγμένων επιχειρήσεων φέτος μέχρι τον Μάιο, ποσοστό αυξημένο κατά 16% σε σχέση με την ίδια περίοδο το 2023, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Περισσότερο από το ένα τρίτο των πελατών των οικογενειακών γραφείων που ερωτήθηκαν πρόσφατα από την UBS Group AG σχεδιάζουν να αυξήσουν την κατανομή τους σε τέτοιες ευκαιρίες αγοράς, πίσω μόνο από τις μετοχές των αναπτυγμένων αγορών ως την πιο δημοφιλή κατηγορία περιουσιακών στοιχείων.

Η συμμετοχή του ιδιωτικού πλούτου υπογραμμίζει την αυξανόμενη πολυπλοκότητα του τρόπου με τον οποίο τα άτομα που βρίσκονται πίσω από τις μεγαλύτερες περιουσίες του κόσμου διαχειρίζονται τα χρήματά τους, καθώς και το πώς πολλές επενδυτικές εταιρείες τα αξιοποιούν όλο και περισσότερο ως πηγές κεφαλαίων.

Η Blackstone Inc., η KKR και η Carlyle Group Inc. έχουν ήδη ξεκινήσει ειδικές πλατφόρμες για την εξυπηρέτηση των πλούσιων επενδυτών, ενώ οι πλουσιότεροι από αυτούς μπορούν να γίνουν εταίροι σε ορισμένες από τις πιο προβεβλημένες – και πιθανώς πιο προσοδοφόρες – συμφωνίες των εν λόγω εταιρειών.

Όταν η Brookfield Asset Management συμφώνησε να αγοράσει την Network International Holdings Plc πέρυσι, η δισεκατομμυριούχος οικογένεια Ολαγιάν από τη Σαουδική Αραβία συνεισέφερε σχεδόν το ένα δέκατο του τιμήματος αγοράς των 2,2 δισεκατομμυρίων λιρών (2,8 δισεκατομμυρίων δολαρίων) για την εισηγμένη στο Λονδίνο επιχείρηση.

Το 2022, η εταιρεία ιδιωτικών κεφαλαίων EQT AB συνεργάστηκε με τους δισεκατομμυριούχους της οικογένειας Στρούνγκμαν της Γερμανίας, καθώς επεδίωκε προσφορά για την επιχείρηση γενόσημων φαρμάκων της Novartis AG, αξίας 25 δισεκατομμυρίων δολαρίων, όπως αναφέρει το Bloomberg News.

Οι συμφωνίες του παρελθόντος αναδεικνύουν τις δυνητικά υπερμεγέθεις αποδόσεις που είναι διαθέσιμες από συμφωνίες εξαγοράς στις οποίες εμπλέκονται εισηγμένες στο χρηματιστήριο εταιρείες.

Ο Μάικλ Ντελ μεταμόρφωσε την τεχνολογική του αυτοκρατορία μετά τη σύναψη συμφωνίας με την Silver Lake για την ιδιωτικοποίηση της ομώνυμης επιχείρησής του το 2013 μέσω μιας μοχλευμένης εξαγοράς ύψους 25 δισεκατομμυρίων δολαρίων.

Πέντε χρόνια αργότερα επανήλθε στο χρηματιστήριο σε ισχυρότερη οικονομική κατάσταση, με το μερίδιο του ίδιου να αποτελεί πλέον το μεγαλύτερο μέρος της περιουσίας του ύψους 107,2 δισεκατομμυρίων δολαρίων, σύμφωνα με τον δείκτη πλούτου του Bloomberg.

Άλλα μέλη των πλουσιότερων οικογενειών του κόσμου ακολουθούν το παράδειγμά του. Ο Ράινολντ Γκάιγκερ, ο δισεκατομμυριούχος Αυστριακός ιδιοκτήτης της L’Occitane International SA, προσπαθεί να εξαγοράσει τους μετόχους μειοψηφίας της εταιρείας περιποίησης δέρματος με χρηματοδότηση από την Blackstone και την Goldman Sachs.

Η δυναστεία δισεκατομμυριούχων που βρίσκεται πίσω από την αμερικανική εταιρεία λιανικής πώλησης ρούχων Nordstrom Inc. εξετάζει μια παρόμοια κίνηση. Η οικογένεια-ιδρυτής της Rothschild & Co. εξαγόρασε άλλους επενδυτές στην ιστορική τράπεζα πέρυσι με κεφάλαια από διάφορες άλλες πλούσιες οικογένειες, συμπεριλαμβανομένων των ιδιοκτητών του οίκου μόδας πολυτελείας Chanel και της Dassault Systemes SE.

«Είναι μερικά από τα καλύτερα κεφάλαια για τους συναδέλφους μας στον τραπεζικό τομέα», δήλωσε ο Άλαγουεϊ της Goldman. Θα «γίνει περισσότερο μια μόνιμη κεφαλαιακή βάση για αυτού του είδους τις συναλλαγές», προσέθεσε χαρακτηριστικά.