Ένα αδρανές χρηματιστήριο, ένα εύθραυστο νόμισμα, ένα πολιτικό σύστημα που μαστίζεται από κρίση, μια στάσιμη οικονομία – αυτό ήταν το τοπίο στην Ευρώπη, ακόμη και πριν ο Ντόναλντ Τραμπ κερδίσει τις εκλογές στις ΗΠΑ.

Τώρα, η Γηραιά Ήπειρος βρίσκεται αντιμέτωπη με νέους εμπορικούς δασμούς κατά των μεγαλύτερων εταιρειών της και με εκροές επενδύσεων, καθώς τα σχέδια του Τραμπ για μείωση των φόρων και αλλαγή των κανονισμών καθιστούν τις αμερικανικές μετοχές πιο ελκυστικές. Σε αυτό προστίθεται και η αυξανόμενη αγωνία γύρω από τις επερχόμενες πρόωρες εκλογές στη Γερμανία, κάτι που κάνει ακόμη και τους πιο αισιόδοξους επενδυτές να πασχίζουν να παραμείνουν αισιόδοξοι.

«Η Ευρώπη δέχεται πλήγματα από όλες τις πλευρές και η αποστροφή κινδύνου επιστρέφει», δήλωσε ο Λούκα Παολίνι, επικεφαλής στρατηγικός αναλυτής της Pictet Asset Management. «Είναι δύσκολο να δούμε τι μπορεί να τη σώσει».

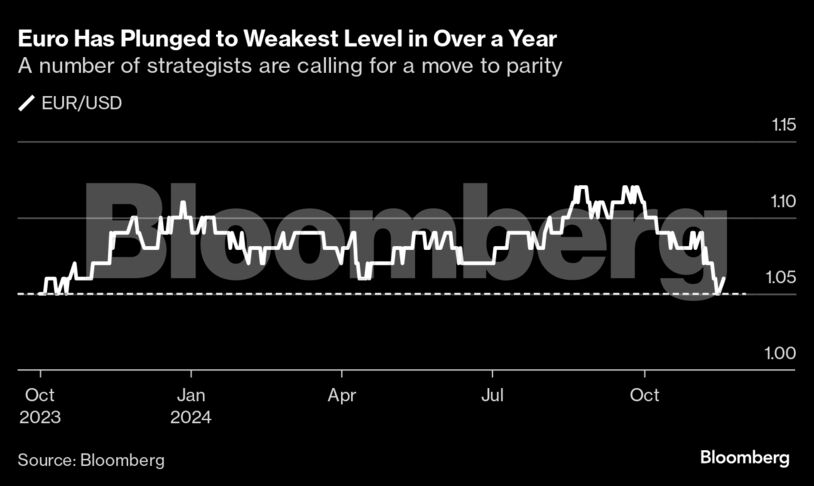

Τις ημέρες μετά τις αμερικανικές εκλογές, οι ευρωπαϊκές μετοχές υποχώρησαν, οι εκροές ενισχύθηκαν και το ευρώ διολίσθησε προς την απόλυτη ισοτιμία με το δολάριο, ενισχύοντας ένα άνισο στάτους κβο που δημιουργήθηκε πριν από χρόνια: Η Ευρώπη έχει ασθενέστερη οικονομική ανάπτυξη από τις ΗΠΑ και προσφέρει πολύ λιγότερο πλούτο για όσους επενδύουν στις χρηματοπιστωτικές αγορές της.

Η αμερικανική αγορά μετοχών ήταν μεγαλύτερη από την ευρωπαϊκή, αλλά το χάσμα διευρύνθηκε σημαντικά τα τελευταία 10 χρόνια, σε μεγάλο βαθμό λόγω της εμφάνισης εταιρειών πολλών τρισεκατομμυρίων δολαρίων όπως η Apple Inc. και η Nvidia Corp.

Με 63 τρισεκατομμύρια δολάρια, η συνολική κεφαλαιοποίηση των αμερικανικών μετοχών είναι πλέον τέσσερις φορές μεγαλύτερη από όλα τα ευρωπαϊκά χρηματιστήρια συνδυασμένα. Πριν από δέκα χρόνια δεν ήταν καν διπλάσια.

Ένας άλλος δείκτης είναι το μέγεθος των μεγαλύτερων εταιρειών κάθε αγοράς. Όπως αναφέρει το Bloomberg, η Ευρώπη δεν έχει ούτε μία εισηγμένη επιχείρηση με αξία άνω των 500 δισεκατομμυρίων δολαρίων. Οι ΗΠΑ έχουν οκτώ που αξίζουν πάνω από 1 τρισεκατομμύριο δολάρια.

«Υπήρχε πάντα ένα χάσμα ρευστότητας, αλλά το βασικό είναι πόσο μεγάλο έχει γίνει τώρα αυτό το χάσμα», δήλωσε η Χέλεν Τζούελ, επικεφαλής επενδύσεων της BlackRock Fundamental Equities EMEA. Η ίδια εκτιμά ότι η ρευστότητα, όπως μετράται με βάση την κεφαλαιοποίηση της αγοράς που διαπραγματεύεται, είναι πέντε φορές υψηλότερη στις ΗΠΑ από ό,τι στην Ευρώπη.

Η απόκλιση έχει δημιουργήσει ένα φαύλο κύκλο από τον οποίο η Ευρώπη είναι όλο και πιο δύσκολο να βγει. Πάνω από το 71% των παθητικών επενδύσεων σε δείκτες αναφοράς που παρακολουθούν τον δημοφιλή δείκτη MSCI World Index κατανέμονται αυτόματα στις ΗΠΑ.

Αυτό, σε συνδυασμό με την υποτονική οικονομική ανάπτυξη, τους θύλακες πολιτικής αστάθειας και την αυστηρότερη δημοσιονομική πολιτική, οδήγησε τις ευρωπαϊκές μετοχές να υποαποδώσουν έναντι των ΗΠΑ τα οκτώ από τα τελευταία 10 χρόνια.

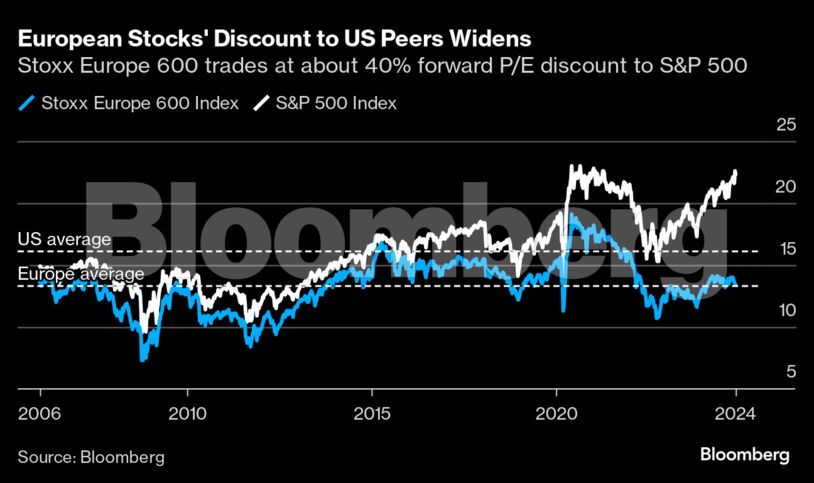

Τώρα, η τάση αυτή επιταχύνεται από το προτεινόμενο από τον Τραμπ μείγμα πολιτικής δασμών, απορρύθμισης, χαλαρής δημοσιονομικής πολιτικής και φορολογικών περικοπών. Ο δείκτης αναφοράς Stoxx 600, διαπραγματεύεται με έκπτωση ρεκόρ 40% σε σχέση με τον S&P 500 και η φετινή υποαπόδοση θα είναι από τις χειρότερες που έχουν καταγραφεί ποτέ.

Το ευρώ έχει κατρακυλήσει στο πιο χαμηλό επίπεδό του εδώ και πάνω από ένα χρόνο, με πολλούς στρατηγικούς αναλυτές να προβλέπουν διολίσθηση στην απόλυτη ισοτιμία με το δολάριο τους επόμενους μήνες.

«Ο αμερικανικός εξαιρετισμός παραμένει η επενδυτική στρατηγική μέχρι το 2025», έγραψαν οι αναλυτές της Barclays Plc. «Είναι δύσκολο να επιχειρηματολογήσει κανείς για την αλλαγή των δεδομένων στην Ευρώπη», ανέφεραν.

Φυσικά, υπάρχουν πολλά που μπορούν να αλλάξουν τα επόμενα τέσσερα χρόνια και πολλοί στοιχηματίζουν ότι ο θόρυβος γύρω από τα λεγόμενα Trump trades θα εξασθενίσει καθώς θα αρχίσει να συνειδητοποιείται η πραγματικότητα των πιθανών επιπτώσεων που θα έχουν οι πολιτικές του στον πληθωρισμό.

Στρατηγικοί αναλυτές της Bank of America Corp. παρουσίασαν τα επιχειρήματά τους για αγορά ευρωπαϊκών μετοχών πριν από την ορκωμοσία του Τραμπ, με την προσδοκία ότι τα σχέδιά του για τους δασμούς θα ωθήσουν την Ευρωπαϊκή Κεντρική Τράπεζα να μειώσει επιθετικά τα επιτόκια.

Ο Τζον Λίβι μακροοικονομικός στρατηγικός αναλυτής της Loomis Sayles, υποστηρίζει ότι η ατζέντα «Πρώτα η Αμερική» του Τραμπ μπορεί να είναι ακριβώς το «ξύπνημα» που χρειάζεται η Ευρώπη για να την αναγκάσει να αναλάβει δράση για τη βελτίωση της ελκυστικότητας των περιουσιακών της στοιχείων.

Η πιθανή αλλαγή κυβέρνησης στη Γερμανία μπορεί επίσης να προκαλέσει μια στροφή προς μια πιο χαλαρή δημοσιονομική πολιτική, η οποία θα μπορούσε να ενισχύσει την ανάπτυξη.

«Δεν πρόκειται για μια παγίδα τύπου χαμηλής ανάπτυξης και χαμηλών επιτοκίων για πάντα», δήλωσε ο ίδιος. «Για όλες τις ενέργειες του Τραμπ υπάρχουν αντίποινα και αυτά έχουν εξίσου μεγάλη σημασία».

Η Τζούελ της Blackrock υποστηρίζει ότι οι παγκόσμοι επενδυτές θα εξακολουθήσουν επίσης να θέλουν να διατηρήσουν ένα μέρος των χαρτοφυλακίων τους σε ευρωπαϊκά περιουσιακά στοιχεία καθ’ όλη τη διάρκεια της προεδρίας του Τραμπ, ώστε να αποφύγουν την υπερβολική συγκέντρωση σε αμερικανικά περιουσιακά στοιχεία.

Αλλά και μόνο το γεγονός ότι οι μετοχές της Γηραιάς Ηπείρου προαναγγέλλονται ως «διαφοροποιητής» υποδεικνύεο το πόσο περιθωριακός έχει γίνει ο ρόλος τους στην παγκόσμια αγορά.

Η αγορά ομολόγων στέλνει ένα ισχυρό μήνυμα ότι το σχέδιο δαπανών του Τραμπ θα επιδεινώσει την οικονομική ανισότητα μεταξύ των ΗΠΑ και της Ευρώπης, αυξάνοντας τη μεγαλύτερη διαφορά μεταξύ των βραχυπρόθεσμων αποδόσεων της Γερμανίας και των ΗΠΑ εδώ και σχεδόν δύο χρόνια.

Οι επενδυτές στοιχηματίζουν ότι υπάρχει 20% πιθανότητα η ΕΚΤ να μειώσει τα επιτόκια κατά μισή μονάδα στη συνεδρίαση του Δεκεμβρίου, ενώ μέχρι τον Οκτώβριο του επόμενου έτους έχουν τιμολογηθεί μειώσεις κατά 1,4 ποσοστιαίες μονάδες. Στις ΗΠΑ, οι αναλυτές στοιχηματίζουν το μισό αντίστοιχο ποσοστό χαλάρωσης.

Οι JPMorgan Chase & Co., Goldman Sachs Group Inc. και Citigroup Inc. έχουν ξεχωρίσει το ευρώ ως ένα από τα πιο ευάλωτα νομίσματα όσον αφορά τους δασμούς του Τραμπ.

Δεδομένης της εξάρτησης της Ευρώπης από τις εξαγωγές μεταποιητικών προϊόντων και της έκθεσής της στην Κίνα, προβλέπουν διολίσθηση κοντά ή και κάτω από την απόλυτη ισοτιμία του με το δολάριο επόμενους μήνες.

«Η άποψη για την απόλυτη ισοτιμία ευρώ-δολαρίου μόνο κερδίζει και δε χάνει δυναμική», δήλωσε ο Μπραντ Μπέχτελ, παγκόσμιος επικεφαλής FX της Jefferies. «Η δυναμική του ζεύγους είναι πολύ ισχυρή και το πάρτι συνεχίζεται», συμπλήρωσε χαρακτηριστικά.

Διαβάστε ακόμη

Τραμπ: Ο επικεφαλής hedge fund, Σκοτ Μπέσεντ, επόμενος υπουργός Οικονομικών των ΗΠΑ

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα