Η Ελλάδα ετοιμάζεται για εισροή – ρεκόρ από τουρίστες που αναζητούν τον ήλιο, ετοιμάζεται όμως να καλωσορίσει και πλούσιους ξένους επενδυτές, οι οποίοι εγκατέλειψαν τη χώρα μετά τη χρεοκοπία της πάνω από μια δεκαετία πριν.

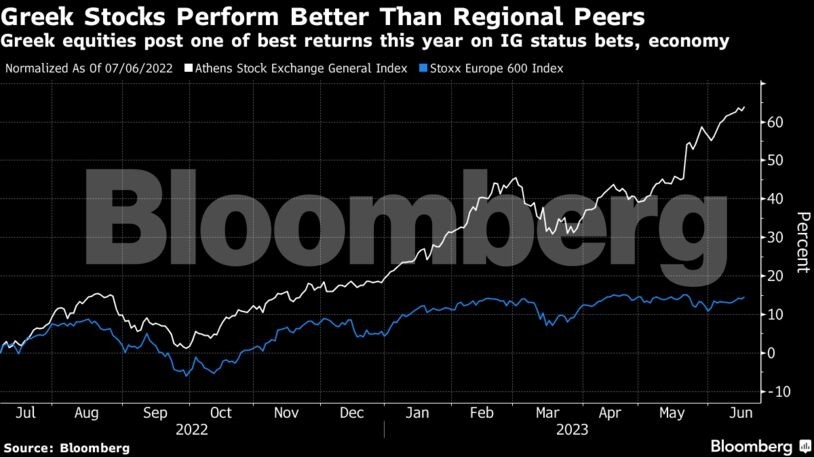

Άρθρο του Bloomberg που συνυπογράφουν οι Σουχάτα Ράο και Αλίν Οϊαμάντα, αναφέρει ότι οι εισροές ξένου χρήματος σε μετοχές και ομόλογα έχουν κάνει άλμα περίπου 14% τη φετινή χρονιά, ανεβάζοντας την αγορά μετοχών της Αθήνας στα τρία κορυφαία χρηματιστήρια στον κόσμο με κέρδη άνω του 40%. Η ελληνική αγορά ομολόγων είναι η κορυφαία σε επιδόσεις, με τα κόστη δανεισμού να υποχωρούν πάνω από μισή ποσοστιαία μονάδα το 2023.

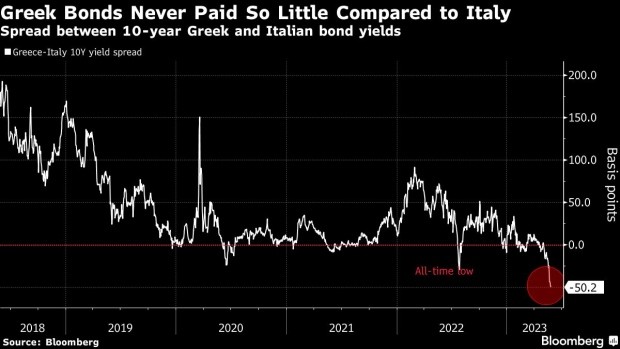

Τώρα οι αποδόσεις των 10ετών κρατικών ομολόγων, οι οποίες ξεπέρασαν το 40% το 2012, βρίσκονται κάτω από το 4% (σσ. οι αποδόσεις των ομολόγων μειώνονται όταν οι τιμές αυξάνονται.) Το επίπεδο αυτό υπολείπεται κατά τι από την απόδοση που ζητούν οι επενδυτές για τα ιταλικά ομόλογα και μόνο περίπου 1,4 ποσοστιαίες μονάδες πάνω από το υπερασφαλές γερμανικό χρέος. Η Ελλάδα θα μπορούσε ακόμη και να αποκτήσει ξανά την πολυπόθητη επενδυτική βαθμίδα.

Σε συνέντευξή του στην τηλεόραση του Bloomberg, ο πρωθυπουργός Κυριάκος Μητσοτάκης δήλωσε ότι σκοπεύει να εξασφαλίσει την αναβάθμιση από τους μεγάλους οίκους αξιολόγησης φέτος. «Αυτό αλλάζει πολλά πράγματα», δήλωσε. «Υπάρχουν σήμερα πολλά κεφάλαια που δεν μπορούν να επενδύσουν στην Ελλάδα απλώς και μόνο επειδή δεν έχουμε επενδυτική βαθμίδα».

Οι ελληνικές μετοχές ξεπερνούν τον ευρωπαϊκό δείκτη

Η Ευρωπαϊκή Επιτροπή αναμένει ότι η ελληνική οικονομία θα αναπτυχθεί κατά 2,4% φέτος, με τη βοήθεια του τουρισμού. Αυτός ο ρυθμός είναι υπερδιπλάσιος από τον προβλεπόμενο για την ευρωζώνη.

Η Γερμανία, η οποία κατηγορείται από πολλούς Έλληνες για τις βίαιες περικοπές δαπανών που επιβλήθηκαν ως τίμημα των διεθνών προγραμμάτων διάσωσης, διολίσθησε σε ύφεση νωρίτερα φέτος. «Η Ελλάδα θα είναι το εξώφυλλο των επόμενων 12 μηνών», αναφέρει ο Μάρσακ Στόκερ, συν-επικεφαλής αναδυόμενων αγορών της Morgan Stanley Investment Management, ο οποίος έχει ενισχύσει τις ελληνικές θέσεις του από τα μέσα του 2019. «Πρόκειται για τη χώρα που παραλίγο να ρίξει στα βράχια την ΕΕ».

Η Ελλάδα δεν έχει βγει ακόμα από τον οικονομικό γκρεμό στον οποίο βυθίστηκε μετά την παγκόσμια χρηματοπιστωτική κρίση. Κατά τη διάρκεια της δεκαετίας του 2010 αντιμετώπισε μια τεράστια συμπίεση χρέους και δεν είχε την ευελιξία να υποτιμήσει το νόμισμά της ή να προσαρμόσει τη νομισματική της πολιτική, επειδή ανήκε στη νομισματική ζώνη του ευρώ. Έφτασε μια ανάσα από το να γίνει η πρώτη χώρα που εγκαταλείπει το ευρώ και τελικά δέχθηκε τρία πακέτα διάσωσης. Η σκληρή λιτότητα και η παρατεταμένη ύφεση -κατά την οποία η οικονομική παραγωγή μειώθηκε κατά περίπου 30% από τα υψηλά της- οδήγησαν σε κοινωνικές αναταραχές και διαμαρτυρίες. Η Ελλάδα παραμένει η πιο χρεωμένη χώρα της ευρωζώνης και το κατά κεφαλήν ακαθάριστο εγχώριο προϊόν είναι από τα χαμηλότερα στην ευρωζώνη.

Ο Κυριάκος Μητσοτάκης που βγήκε για δεύτερη φορά πρωθυπουργός, δεσμεύτηκε να προσπαθήσει να αντισταθμίσει την οικονομική ασφυξία των νοικοκυριών, υποσχόμενος να αυξήσει τον κατώτατο μισθό στα 950 ευρώ το μήνα, από 780 ευρώ, κατά τη διάρκεια της επόμενης τετραετίας του στο τιμόνι της χώρας. Το 2010 ο κατώτατος μισθός ήταν στα 740 ευρώ. Ο 55χρονος πρωθυπουργός από το συντηρητικό κόμμα της Νέας Δημοκρατίας κέρδισε μια σταθερή κοινοβουλευτική πλειοψηφία τον Ιούνιο, παρά την πολιτική διαμάχη που ξέσπασε μετά το πολύνεκρο σιδηροδρομικό δυστύχημα στα Τέμπη που αποδόθηκε σε πελατειακές σχέσεις και ανεπαρκείς επενδύσεις. Η ανεργία έχει μειωθεί στο 10% περίπου – υψηλό για τα δεδομένα της ευρωζώνης, αλλά πολύ κάτω από το 28% που ήταν στο αποκορύφωμα της κρίσης.

Ο Μητσοτάκης έχει θέσει ως προτεραιότητά του την αύξηση των ξένων επενδύσεων. Ο επικεφαλής οικονομικός του σύμβουλος, Άλεξ Πατέλης, αναφέρθηκε στο ράλι της αγοράς σε πρόσφατο ενημερωτικό δελτίο και δήλωσε: «Υπάρχουν ακόμη πολλά χρήματα που μπορούν να κερδηθούν επενδύοντας στην Ελλάδα». Οι ξένοι έχουν διοχετεύσει 3,4 δισεκατομμύρια ευρώ σε ελληνικές μετοχές και ομόλογα φέτος, σύμφωνα με τα στοιχεία μέχρι τον Απρίλιο που συγκέντρωσε το Bloomberg – ποσό 77% υψηλότερο από τον μακροπρόθεσμο μέσο όρο για τη δεδομένη περίοδο.

Μεγάλο μέρος των χρημάτων αυτών έχει επενδυθεί σε κρατικά ομόλογα, επειδή ορισμένοι επενδυτές αναμένουν ότι θα εισρεύσουν πολύ περισσότερα χρήματα, αυξάνοντας τις τιμές, μόλις η Ελλάδα ανακτήσει την επενδυτική βαθμίδα. Η απλή εκ νέου είσοδος στους δείκτες που διαχειρίζονται το Bloomberg, ο FTSE, η IHS Markit και η JPMorgan Chase θα ανοίξει τις πόρτες σε μια επενδυτική δεξαμενή πολλών τρισεκατομμυρίων δολαρίων.

Για να ενταχθεί η Ελλάδα σε δείκτες ομολόγων αποκλειστικά επενδυτικής βαθμίδας, πρέπει να έχει τουλάχιστον ΒΒΒ- ή ισοδύναμο με αυτό το επίπεδο, από δύο από τις τρεις μεγάλες εταιρείες αξιολόγησης. Η S&P Global Ratings και η Fitch Ratings τη βαθμολογούν μόλις μια βαθμίδα χαμηλότερα και έχουν προγραμματίσει αξιολογήσεις για τις 20 Οκτωβρίου και την 1η Δεκεμβρίου, αντίστοιχα. (Η αξιολόγηση από τη Moody’s είναι λίγο χαμηλότερη.) Η Societe Generale SA εκτιμά ότι αυτό θα μπορούσε να προκαλέσει εισροές περίπου 650 εκατ. ευρώ στην αγορά ομολόγων. «Μόλις γίνει επενδυτικής βαθμίδας, όλοι, όπως εμείς, θα μπορούν να το αγοράσουν», λέει ο Τζέισον Ντέιβις, διαχειριστής χαρτοφυλακίου για τα παγκόσμια επιτόκια στην J.P. Morgan Asset Management. Η εντολή του fund του για υψηλή διαβάθμιση σημαίνει ότι επί του παρόντος δεν μπορεί να κατέχει ελληνικό χρέος..

Μόλις εξασφαλιστεί η επενδυτική βαθμίδα, το επόμενο βήμα θα είναι οι πάροχοι δεικτών μετοχών, όπως οι FTSE Russell, MSCI και S&P Dow Jones Indices, να επαναφέρουν τις ελληνικές μετοχές στους δείκτες αναφοράς των ανεπτυγμένων αγορών. Ο στόχος γι’ αυτό είναι το επόμενο έτος ή το 2025. Η Ελλάδα κατατάχθηκε στις αναδυόμενες αγορές το 2013, καθώς η αγορά μετοχών συρρικνώθηκε και η ρευστότητα κατέρρευσε.

Ο Νικόλαος Πορφύρης, ο επικεφαλής της λειτουργίας του Ομίλου Χρηματιστηρίου Αθηνών, έχει συναντηθεί με επενδυτές, αναλυτές και παρόχους δεικτών για να προσδιορίσει τα βήματα που απαιτούνται για την αναβάθμιση. Τον Σεπτέμβριο θα πραγματοποιήσουν roadshow για τους επενδυτές στο Λονδίνο μαζί με τη Morgan Stanley. «Προσπαθούμε να αυξήσουμε την πρόσβαση στην αγορά, να την κάνουμε ευκολότερη, φθηνότερη», λέει ο Πορφύρης. «Υπάρχει ενδιαφέρον και το βλέπουμε».

Σύμφωνα με τον Μάλκολμ Ντόρσον, διαχειριστή χαρτοφυλακίου στην Global X Management, οι κυβερνητικές μεταρρυθμίσεις, τα κεφάλαια στήριξης της Ευρωπαϊκής Ένωσης και οι εισροές ξένων επενδύσεων μοιάζουν με αλυσιδωτή αντίδραση που δημιουργεί ένα «σχέδιο για να ξεχωρίσει η Ελλάδα τα επόμενα χρόνια». Πιστεύει ότι οι επενδυτές δεν αναγνωρίζουν ακόμη αυτή τη μεγάλη αλλαγή. Σε ένα πρόσφατο ταξίδι που διοργάνωσε ένας χρηματιστής, ο Ντόρσον συνοδεύτηκε από μόνο έναν άλλο διαχειριστή κεφαλαίων, αναφέρει. Σε παρόμοια ταξίδια σε άλλες αναδυόμενες αγορές, μπορεί να εμφανιστούν 10 ή περισσότεροι διαχειριστές.

Οι επενδυτές στην Ελλάδα πρέπει να αντιμετωπίσουν μικρές αγορές και ισχνό όγκο συναλλαγών, γεγονός που μπορεί να οδηγήσει σε αστάθεια και να καταστήσει πιο δύσκολο να βρεθεί μια καλή τιμή κατά την αγορά ή την πώληση. «Είναι μια πραγματικά καλή περίπτωση – το μόνο ζήτημα που έχουμε είναι η ρευστότητα», λέει ο Κάσπαρ Χένσε, διαχειριστής χαρτοφυλακίου στην RBC BlueBay Asset Management, μιλώντας για την αγορά ομολόγων. Στο χρηματιστήριο, ο Πορφύρης αναγνωρίζει την ανάγκη να αυξηθεί η συνολική αποτίμηση της αγοράς και η ρευστότητα, αλλά αναφέρει ότι οι αρχικές δημόσιες προσφορές, τα σχέδια πώλησης κρατικών συμμετοχών σε τράπεζες και η πιθανότητα περισσότερων διπλών εισαγωγών για ελληνικές εταιρείες που διαπραγματεύονται στο εξωτερικό θα βοηθήσουν στη διεύρυνση της αγοράς.

Οι διαχειριστές κεφαλαίων τονίζουν ότι η Ελλάδα αποβάλλει την εικόνα μιας αγοράς που κυριαρχείται από τα hedge funds και τους τολμηρούς μικρούς παίκτες. «Όλο και περισσότεροι επενδυτές που δεν είχαν τοποθετήσεις στην Ελλάδα ρωτούν τώρα γι’ αυτήν», αναφέρει ο Γεώργιος Λεοντάρης, επικεφαλής επενδύσεων για την Ευρώπη, τη Μέση Ανατολή και την Αφρική στην HSBC Private Bank Suisse. «Τα ζητήματα ρευστότητας θα ανήκουν σε λίγο στο παρελθόν καθώς περισσότεροι επενδυτές αρχίζουν να εξετάζουν τη συγκεκριμένη κατηγορία περιουσιακών στοιχείων».

Διαβάστε ακόμη

Deloitte – ΙΝΣΕΤΕ: Πόσο «πράσινος» είναι ο ελληνικός τουρισμός;

Φρενίτιδα για τους Παξούς – Στο 100% η πληρότητα μετά το Maestro του Παπακαλιάτη στο Netflix

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.