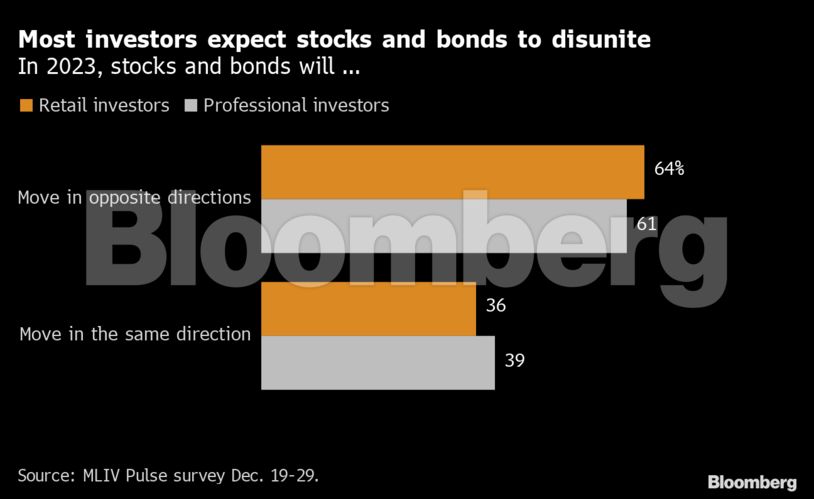

Μετά από τις σημαντικές απώλειες των «ορθόδοξων» χαρτοφυλακίων 60/40 (μετοχές/ομόλογα) το 2022, τα πράγματα ενδέχεται να βελτιωθούν φέτος. Πολλοί αναλυτές αναμένουν πως ο πληθωρισμός έχει επιτύχει το ζενίθ του, ενώ το 60% των 610 ερωτηθέντων πρόσφατης δημοσκόπησης της MLIV Pulse, υπολογίζουν πως τόσο οι μετοχές όσο και τα ομόλογα θα ακολουθήσουν αντίθετη μεταξύ τους πορεία φέτος, επιστρέφοντας στο κλασικό «αφήγημα» των αγορών.

Οι εκτιμήσεις των αναλυτών τώρα πια είναι αισιόδοξες όσον αφορά τα ομόλογα. Οι αποδόσεις των 10ετών ομολόγων αναμένεται να μειωθούν στο 3,5% μέχρι το τέλος του 2023, σε σχέση με το 4,24% του 2022.

Σύμφωνα, επίσης, με τη δημοσκόπηση της MLIV Pulse το 2023 θα αποτελέσει ένα νέο έτος περιορισμένης λήψης ρίσκου εκ μέρους των επενδυτών, με τον S&P 500 να αναμένεται να καταγράψει άνοδο της τάξης του 4%.

«Τα επόμενα βήματα της Fed όταν τελειώσει με τη σύσφιξη της νομισματικής της πολιτικής θα είναι η μείωση των επιτοκίων», τόνισε ο Τζον Ματζιγιάιρ της Vanguard Group Inc., προσθέτοντας πως «πριν γίνει κάτι τέτοιο, τα ομόλογα θα έχουν μετατραπεί σε νέο παράγοντα διαφοροποίησης των επενδυτικών χαρτοφυλακίων».

Η αντίστροφη σχέση των ομολόγων και των μετοχών αναστράφηκε εκ νέου το 2022 δεδομένης της αύξησης των επιτοκίων για την αντιμετώπιση του πληθωρισμού, κάτι που με τη σειρά του σήμαινε πως τα ομόλογα δεν κατάφεραν να αποτελέσουν την προστασία (hedge) ενάντια στην πτώση των μετοχών.

Πάνω από το 1/3 των ερωτηθέντων τονίζουν πως οι μετοχές είναι η προτιμώμενη κλάση των περιουσιακών στοιχείων στην οποία επενδύουν, ενώ εκτιμούν πως o δείκτης S&P 500 θα κυμανθεί στις 4.000 μονάδες, κοντά στις αντίστοιχες 4075 μονάδες πρόσφατης δημοσκόπησης του Bloomberg. Το εύρος, όμως, των εκτιμήσεων κυμαίνεται μεταξύ 2.000 και 5.800 μονάδες, υποδεικνύοντας την πληθώρα των απόψεων των αναλυτών.

Σύμφωνα με τον Μάικ Ουίλσον της Morgan Stanley, η μείωση των εταιρικών εσόδων ενδέχεται να αποδειχθεί η μεγαλύτερη από την παγκόσμια οικονομική κρίση του 2008 και να οδηγήσει τις αγορές σε νέο ιστορικό χαμηλό. Ακόμα και ο καθ’ όλα αισιόδοξος (bullish) επενδυτής της JPMorgan, Μάρκο Κολάνοβιτς, υποστηρίζει πως η αγορά θα παραμείνει απαισιόδοξη (bearish) μέχρι τα τέλη του α’ τριμήνου.

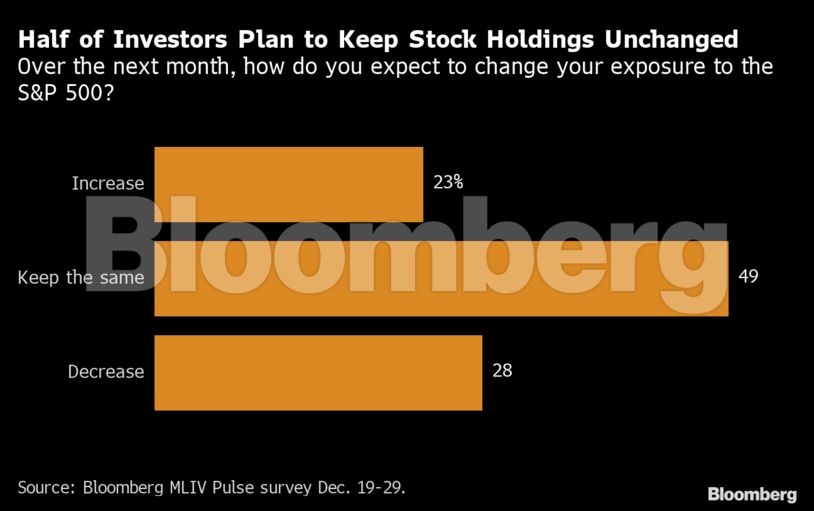

Προς το παρόν, οι περισσότεροι επενδυτές δεν έχουν αλλάξει την αναλογία των χαρτοφυλακίων τους. Το 23% των ερωτηθέντων αναμένεται να αυξήσουν τις επενδύσεις τους τον Ιανουάριο, σε σχέση με το 28% που τόνισαν πως θα προχωρήσουν σε πωλήσεις.

Σύμφωνα με στοιχεία της Vanda Research όσον αφορά τις κινήσεις των επενδυτών κατά τη διάρκεια της τελευταίας 8ετίας, οι επενδύσεις τους συνήθως καταγράφουν μείωση στα τέλη του προηγούμενου έτους και ανακάμπτουν τον πρώτο μήνα του νέου. Εάν η συνήθεια αυτή συνεχιστεί, τότε οι αναλυτές της Vanda προβλέπουν «σημαντική παροχή στήριξης στις μετοχές στις αρχές του 2023».

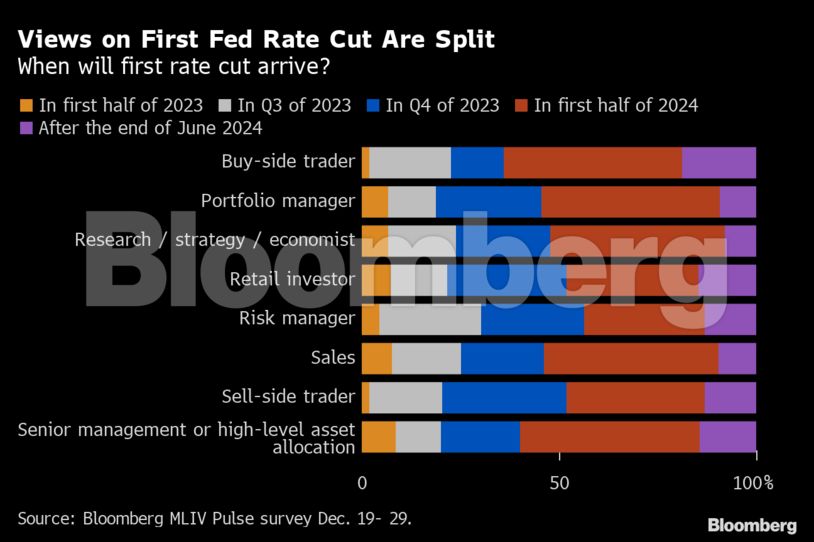

Το 42% των ερωτηθέντων της έρευνας συμφωνούν με τις εκτιμήσεις των ρυθμιστικών αρχών πως τα επιτόκια θα αγγίξουν το 5%-5,25%. Περίπου το 52% των ερωτηθέντων εκτιμούν πως το «πίβοτ» της Fed θα συμβεί μέσα στο 2023, ενώ το 54% μία τέτοια κίνηση το αναμένουν το 2024.

Αυτή η κατάσταση προϊδεάζει για μία εκ νέου «μάχη» μεταξύ των αγορών και της Fed. Οι κεντρικοί τραπεζίτες υποδεικνύουν πως τα επιτόκια πρέπει να παραμείνουν υψηλά τους επόμενους μήνες και τονίζουν πως η Wall Street δεν πρέπει να αναμένει μείωση των επιτοκίων φέτος. Οι αναλυτές των αγορών futures, όμως, συνεχίζουν και υποστηρίζουν πως η πρώτη μείωση των επιτοκίων θα λάβει χώρα πριν τα τέλη του 2023.

Σύμφωνα με την CEO και Chief Investment Officer της Laffer Tengler Investments Inc, Νάνσι Τένγκλερ «η αγορά είναι πολύ πιο έξυπνη από την Fed και προέβλεπε τις κινήσεις της κεντρικής τράπεζες πολύ πριν τα στελέχη της FOMC».

Περίπου το 27% των ερωτηθέντων επέλεξαν τον Έλον Μασκ ως το «πρόσωπο της χρονιάς του 2023» , ενώ το 47% προβλέπουν πως οι τράπεζες της Wall Street θα μειώσουν τα μπόνους τους φέτος.

Διαβάστε ακόμη

Επικουρική σύνταξη: Άνοιξε η πλατφόρμα του ΤΕΚΑ – Ποιοι μπορούν να κάνουν αίτηση