Η τραπεζική κρίση και η πιθανότητα δημιουργίας ύφεσης προκαλούν προβλήματα στην παγκόσμια αγορά των αρχικών δημόσιων προσφορών (ΙΡΟ), κρατώντας τη παγιδευμένη σε έναν κυκεώνα απραξίας παρά τις πρόσφατες εκτιμήσεις των επενδυτών πως τα χειρότερα ενδέχεται να έχουν περάσει.

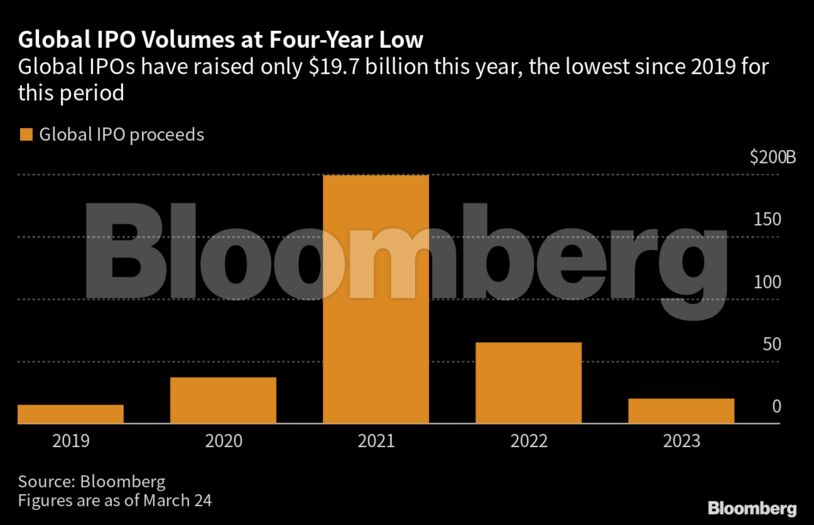

Οι εταιρείες έχουν συγκεντρώσει μόλις $19,7 δισ. μέσω ΙΡΟs το 2023, σύμφωνα με δεδομένα του Bloomberg, μείωση της τάξης του 70% σε ετήσιο βαθμό, σε παρόμοια επίπεδα με το 2019. Η μεγαλύτερη μείωση έλαβε χώρα στις ΗΠΑ, όπου οι ΙΡΟs έχουν συγκεντρώσει μόλις $3,2 δισ. Η απουσία ενδιαφέροντος αυτή επεκτείνει την περσινή λιμνάζουσα κατάσταση η οποία οφειλόταν ως επί το πλείστον στον υψηλό πληθωρισμό και τη σύσφιξη της νομισματικής πολιτικής των κεντρικών τραπεζών.

Το ράλι των μετοχών στις αρχές του 2023 το οποίο τονώθηκε από την αισιοδοξία για το άνοιγμα της κινεζικής οικονομίας αποτελεί, πια, μακρινό όνειρο, καταρρίπτοντας όποιες ελπίδες για αναβίωση της αγοράς των ΙΡΟs. Η τραπεζική κρίση που δημιουργήθηκε από την κατάρρευση τοπικών τραπεζών στις ΗΠΑ αλλά και την αναγκαστική διάσωση της Credit Suisse στην Ευρώπη έχουν αυξήσει την αβεβαιότητα όσον αφορά τις περαιτέρω αποφάσεις των κεντρικών τραπεζών.

«Τα επιτόκια αποτελούν το κύριο μέλημα όλων. Κανείς δε γνωρίζει κατά πόσο θα αυξηθούν και για πόσο καιρό θα παραμείνουν αυξημένα», τόνισε το στέλεχος της Citigroup, Ουντάι Φουρτάδο, προσθέτοντας πως «προς το παρόν, όλοι μελετούν τις κινήσεις των κεντρικών τραπεζών για να δουν πως θα προχωρήσουν και πότε θα επιστρέψει και πάλι η “σεζόν” των ΙΡΟs».

Οι ενδείξεις για την επίδραση της τραπεζικής κρίσης στις ΙΡΟs είναι πολλαπλές. Στη Γερμανία, για παράδειγμα, η Oldenburgische Landesbank AG έχει αναστείλει μία ΙΡΟ η οποία θα λάμβανε χώρα τον Μάιο, λόγω των ανησυχιών των επενδυτών όσον αφορά τη σταθερότητα του τραπεζικού τομέα.

Σύμφωνα με το στέλεχος της Ninety One, Στέφανι Νίβεν, «οι επενδυτές είναι αρκετά νευρικοί όσον αφορά την αβεβαιότητα που καλούνται να αντιμετωπίσουν. Δε θέλουν να επενδύσουν σε εταιρείες τις οποίες δε γνωρίζουν».

Η μόνη εξαίρεση στον κανόνα είναι η πώληση των μετοχών εισηγμένων εταιρειών. Οι προσφορές στη δευτερογενή αγορά μετοχών άγγιξαν τα $76 δισ. φέτος, αύξηση της τάξης του 48% σε σχέση με πέρυσι. Αυτό συμπεριλαμβάνει ένα block trade μετοχών της Japan Post Bank το οποίο θα μπορούσε να αντλήσει μέχρι και $9,9 δισ.

Τόσο οι μέτοχοι όσο και οι εταιρείες είχαν προχωρήσει σε πώληση μετοχών έτσι ώστε να εκμεταλλευτούν το ράλι στις αρχές του έτους και να αυξήσουν τα επίπεδα χρηματοδότησής τους εν μέσω του τρέχοντος περιβάλλοντος των υψηλών επιτοκίων. Παράλληλα, τα υψηλότερα επίπεδα χρέους οδηγούν πολλές εταιρείες στην πώληση μέρους του επενδυτικού τους χαρτοφυλακίου έτσι ώστε να εξορθολογίσουν τους ισολογισμούς τους.

Η Fomento Economico Mexicano άντλησε $4 δισ. από προσφορά μετοχών της Heineken τον Φεβρουάριο, deal ρεκόρ του είδους του από το μακρινό 2004. Άλλες παρόμοιες προσφορές έλαβαν χώρα στο χρηματιστήριο του Λονδίνου και του Βελγίου για πώληση μετοχών της BNP Paribas SA, αξίας $2,3 δισ.

Οι εταιρείες έχουν στραφεί και στα μετατρέψιμα ομόλογα (convertible bonds) τα οποία προσφέρουν την ευχέρεια φθηνότερου δανεισμού. Εταιρείες όπως η γερμανική Delivery Hero SE ή οι iQIYI Inc. και Rivian Automotive Inc. έχουν όλες προχωρήσει σε πωλήσεις ομολόγων τέτοιου είδους. Σύμφωνα με τις εκτιμήσεις του Bloomberg, η αγορά των convertibles έχει αντλήσει κεφάλαια $6,4 δισ. φέτος.

Διαβάστε ακόμη

Τι επιφυλάσσει το μέλλον για «κόκκινα» δάνεια, πλειστηριασμούς, επιτόκια και αποεπένδυση ΤΧΣ

Στις αγορές η Ελλάδα με νέο 5ετές ομόλογο

Fitch – Moody’s: Πώς θα επιστρέψει η Ελλάδα στην επενδυτική βαθμίδα