Ορισμένοι από τους μεγαλύτερους επενδυτές του κόσμου μελετούν στοιχεία πέραν των επιτοκίων, της κατάρρευσης των τραπεζών και της πιθανότητας δημιουργίας ύφεσης, προσπαθώντας να μη χάσουν το επόμενο μεγάλο ράλι.

Για τα επενδυτικά γκρουπ των τρισεκατομμυρίων δολαρίων, Franklin Templeton, Invesco και JPMorgan Asset Management, η επιταχυνόμενη αστάθεια των Silicon Valley Bank, Credit Suisse Group και First Republic Bank αποτελούν ενδείξεις για προετοιμασία για ράλι.

Οι επενδυτές αυτοί είναι πεπεισμένοι πως η αναμενόμενη επιβράδυνση της οικονομίας των ΗΠΑ και πολλών άλλων ανά τον πλανήτη θα οδηγήσουν σε χαλάρωση του κύκλου σύσφιξης, επιταχύνοντας την ανάκαμψη των αγορών.

«Εάν χάσετε το ξεκίνημα του ράλι, χάνετε το μεγαλύτερο μέρος των κερδών», τόνισε ο Chief Investment Officer της Franklin Templeton Investment Solutions, Γουάιλι Τολέτ, προσθέτοντας πως «είναι πολύ δύσκολο να κλείσει κάποιος την “ψαλίδα” όταν έχει ήδη χάσει την πρώτη εβδομάδα ή τις πρώτες ημέρες του ράλι».

Γι αυτόν το λόγο, οι μεγάλες επενδυτικές επιλέγουν ομόλογα μακροπρόθεσμης ωρίμανσης και μετοχές Big Tech οι οποίες έχουν πρόσφατα καταγράψει μεγάλη μείωση, σύμφωνα με το Bloomberg.

Κρατικά ομόλογα

«Οι επενδύσεις στις αγορές σταθερού εισοδήματος είναι, πλέον, ελκυστικές», τόνισε ο Τολέτ. Η Franklin Templeton έχει επιλέξει επενδύσεις σε μακροπρόθεσμα ομόλογα ΗΠΑ, Βρετανίας και Γερμανίας.

Σε παράλληλη κίνηση έχει προχωρήσει και η JPMorgan Asset Management, παρά τον κίνδυνο απωλειών σε περίπτωση αύξησης των επιτοκίων. Σύμφωνα με τον Chief Investment Officer, Μπομπ Μισέλ, «ο κίνδυνος έλλειψης επενδυτικών τοποθετήσεων σε περίπτωση ράλι υπερνικά τον αντίστοιχο των βραχυπρόθεσμων απωλειών. Η κύριά μου ανησυχία είναι εάν προχωρήσουμε σε αγορές και τα επιτόκια αυξηθούν κατά 50 μονάδες βάσης επιπλέον».

Σύμφωνα με το στέλεχος της Australian Retirement Trust, Άντριου Φίσερ, «έχουμε επανέλθει σε ουδέτερη (neutral) τοποθέτηση στην αγορά σταθερού εισοδήματος».

Μετοχές

Η Invesco η οποία διαχειρίζεται assets συνολικά $1,4 τρισ., αναμένει πως η Fed θα προχωρήσει σε αναστολή του κύκλου αύξησης των επιτοκίων της πριν μεταβεί σε χαλάρωση της νομισματικής της πολιτικής τους επόμενους μήνες, προκαλώντας ράλι των μετοχών.

«Εάν προκληθεί ύφεση της οικονομίας το β’ εξάμηνο του 2023, η αγορά θα αναμένει ανάκαμψη το 2024», τόνισε το στέλεχος της εταιρείας, Κριστίνα Χούπερ, προσθέτοντας πως «οι μετοχές των τεχνολογικών εταιρειών αντιδρούν πολύ θετικά στη μείωση των αποδόσεων».

Η Invesco θα επιλέξει overweight τοποθέτηση σε κυκλικές μετοχές και small-caps όταν αυξηθούν τα σημάδια μίας αλλαγής της στρατηγικής της Fed, ενώ θα σταματήσει να επενδύει προσεκτικά σε large-caps και μετοχές τομέων που θεωρούνται «αμυντικοί» όπως οι επιχειρήσεις κοινής ωφέλειας και τα βασικά καταναλωτικά αγαθά.

Σύμφωνα, παράλληλα, με τον πρόεδρο και ιδρυτή της Research Affiliates LLC, Ρομπ Αρνό, οι μετοχές με χαμηλό δείκτη τιμής προς κέρδος (P/E) σε ανεπτυγμένες οικονομίες όπως η Ευρώπη, η Βρετανία και η Αυστραλία, αποτελούν καλές επενδυτικές επιλογές.

Την ίδια στιγμή, η Franklin Templeton προετοιμάζεται για τη μετάβαση από «underweight» σε «neutral» επενδύσεις σε μετοχές, έτσι ώστε να μη χάσει το ξεκίνημα του ράλι.

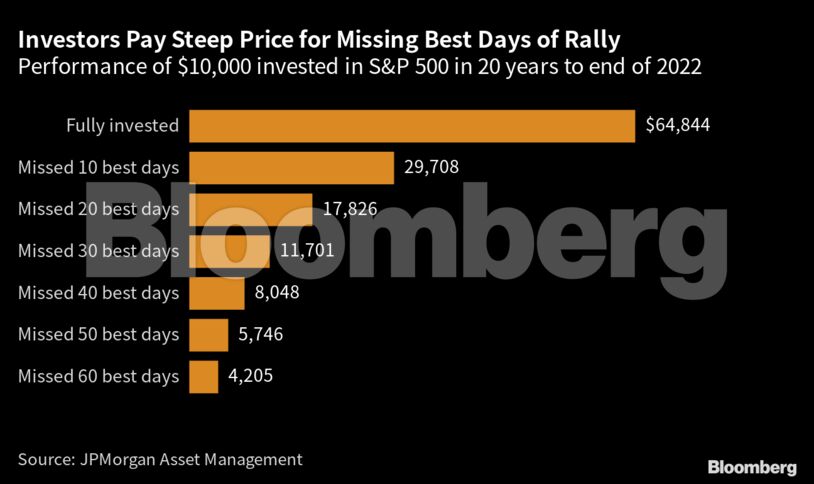

Δεδομένα της JPMorgan υποδεικνύουν πως οι επενδυτές οι οποίοι έχασαν τις πρώτες 10 ημέρες των ράλι του δείκτη S&P 500 τις δύο τελευταίες δεκαετίες, είχαν μόλις το 50% των συνολικών κερδών των επενδυτών που είχαν δράσει έγκαιρα.

Εταιρικά ομόλογα

Τα εταιρικά ομόλογα επενδυτικού βαθμού έχουν μετατραπεί σε μία από τις δημοφιλέστερες overweight επενδυτικές τοποθετήσεις των επενδυτών που ψάχνουν αυξημένες αποδόσεις σε σχέση με τα αντίστοιχα ομόλογα δημοσίου.

«Δε χρειάζεται να επιλέξετε επικίνδυνα εταιρικά ομόλογα για να έχετε καλές αποδόσεις αυτή τη στιγμή», τόνισε το στέλεχος της John Hancock Investment Management, Έμιλι Ρόλαντ. Η επενδυτική έχει overweight τοποθέτηση σε εταιρικά ομόλογα επενδυτικού βαθμού, μεταξύ άλλων. Θα προσθέσει πιο επικίνδυνα εταιρικά ομόλογα υψηλότερων αποδόσεων όταν η Fed σηματοδοτήσει αλλαγή της νομισματικής της πολιτικής.

Σύμφωνα με τον γνωστό επενδυτή, πρόεδρο της Gramercy Funds Management και σύμβουλο της Allianz SE, Μοχάμεντ Ελ Εριάν, «οι επενδύσεις σε ειδικά επιλεγμένα ομόλογα εταιρειών με υγιή ισολογισμό οι οποίες δραστηριοποιούνται σε αναπτυσσόμενες αγορές είναι επίσης ελκυστικές».

Παρ’ όλα αυτά, ο υπερβολικός ενθουσιασμός σε επικίνδυνες επενδυτικές επιλογές μπορεί να έχει και αρνητικές επιπτώσεις, παγίδα στην οποία έπεσε και η Invesco η οποία κατείχε πολλά AT1 ομόλογα της Credit Suisse.

Νομίσματα

Το δολάριο θα χάσει μέρος της δυναμικής του αλλά και την ελκυστικότητά του ως «ασφαλές καταφύγιο» όταν η Fed ξεκινήσει τη μείωση των επιτοκίων, σύμφωνα με την Χούπερ της Invesco.

Mε την άποψή του διαφωνεί η Ρόλαντ της John Hancock, η οποία υποστηρίζει πως «τη στιγμή που οι παγκόσμιες αγορές αρχίσουν να καταλαβαίνουν πως η ύφεση είναι το πιθανότερο αποτέλεσμα της τρέχουσας οικονομικής κρίσης, οι επενδύσεις σε δολάρια θα αυξηθούν».

Ο Μισέλ της JPMorgan επιλέγει και το ιαπωνικό γεν, δεδομένης της αναμενόμενης διαδοχής του προέδρου της Τράπεζας της Ιαπωνίας, Χαρουχίκο Κουρόντα, από τον Καζούο Ουέντα τον ερχόμενο Απρίλιο.

Μη εισηγμένες εταιρείες

Οι επενδύσεις σε μη εισηγμένες εταιρείες οι οποίες παρείχαν σημαντικές αποδόσεις στην εποχή των χαμηλών επιτοκίων, καθυστέρησαν στο να αποτιμήσουν τον αντίκτυπο του κύκλου σύσφιξης της νομισματικής πολιτικής των κεντρικών τραπεζών.

Παρ’όλα αυτά, «σε ό,τι αφορά τις αγορές αυτές, οι επενδυτές θα πρέπει να είναι επιλεκτικοί στις επενδύσεις τους και να μην προχωρούν σε απότομη μείωσή τους», τόνισε ο Τολέτ της Franklin Templeton, προσθέτοντας πως «τα πράγματα φαντάζουν πάντα χειρότερα λίγο πριν βελτιωθούν. Εάν περιμένετε το πραγματικό “πίβοτ” της Fed, θα έχετε καθυστερήσει. Πρέπει να το προβλέψετε».

Διαβάστε ακόμη

Fortnum & Mason: Μέσα στο θρυλικό ντελικατέσεν πολυτελείας του Λονδίνου με την ιστορία 300 ετών

Θεοδόσης Μιχαλόπουλος: Σε φάση αναδιάρθρωσης η Microsoft Hellas – Τι γίνεται με τα Data Centers