Ενώ η ESG αποτελεί μια όλο και πιο δύσκολη υπόθεση σε πολλές αγορές, κερδίζει έδαφος σε μια από τις πιο «καυτές» γωνιές της δομημένης χρηματοδότησης.

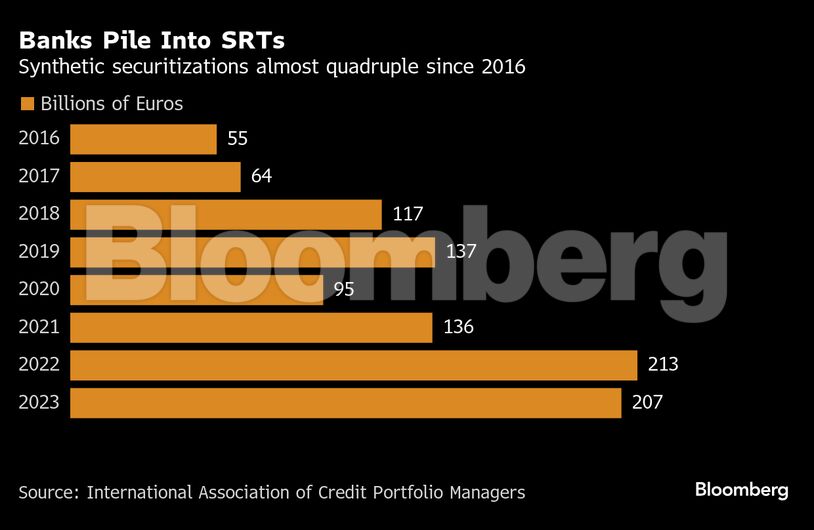

Οι Σημαντικές Μεταφορές Κινδύνου (SRTs), οι οποίες χρησιμοποιούνται από τις τράπεζες, χαρακτηρίζονται όλο και περισσότερο ως ESG, σύμφωνα με την International Association of Credit Portfolio Managers (IACPM).

Αφού διπλασιάστηκε περίπου στο 11% το 2023, το μερίδιο των SRTs με την ένδειξη ESG μπορεί να έχει φτάσει σε νέο υψηλό επίπεδο φέτος, σύμφωνα με τον Σομ-Λοκ Λιούνγκ, εκτελεστικό διευθυντή της IACPM. Κατά τα έξι προηγούμενα έτη έως το 2021, ο μέσος όρος ήταν μόλις 3,4%.

Οι υπεύθυνοι χάραξης πολιτικής στην ΕΕ, τη μεγαλύτερη αγορά για τα SRTs, έχουν δεσμευτεί να μειώσουν ορισμένες απαιτήσεις αναφοράς ESG εν μέσω καταγγελιών ότι πλήττεται η ανταγωνιστικότητα, ενώ στις ΗΠΑ, οι Ρεπουμπλικάνοι νομοθέτες κατηγορούν τον χρηματοπιστωτικό κλάδο ότι σχηματίζει ένα «πράσινο καρτέλ». Παρά τις προκλήσεις, οι δανειστές πραγματοποιούν συμφωνίες SRT για να απελευθερώσουν κεφάλαια και τους βάζουν ετικέτα ESG επειδή οι επενδυτές το ζητούν.

Ο πρωταρχικός στόχος των τραπεζών για τη διευθέτηση των SRT είναι «η διαχείριση του κεφαλαίου ή/και του κινδύνου» και ανταποκρίνονται επίσης όλο και περισσότερο στο γεγονός ότι «η βιωσιμότητα αποτελεί σημαντικό κριτήριο για πολλούς επενδυτές», δήλωσε ο Λιούνγκ σε συνέντευξή του στο Bloomberg.

Ως κατηγορία περιουσιακών στοιχείων, τα SRTs έχουν αυξηθεί περισσότερο από 30% φέτος, αντιπροσωπεύοντας ρεκόρ 1 τρισ. δολαρίων υποκείμενων δανείων από τον Οκτώβριο, σύμφωνα με την Chorus Capital Management. Από αυτά, τα εκκρεμή συμβόλαια SRT καλύπτουν τώρα περίπου 70 δισεκατομμύρια δολάρια κινδύνου χαρτοφυλακίου, σύμφωνα με τα στοιχεία.

Η S&P Global Ratings ανέφερε πρόσφατα ότι περισσότερες τράπεζες ενδέχεται να στραφούν σε SRTs μετά την εφαρμογή των νέων παγκόσμιων κεφαλαιακών απαιτήσεων την 1η Ιανουαρίου.

Οι τράπεζες μπορούν να ισχυριστούν ότι ένα SRT έχει χαρακτηριστικά ESG είτε μεταφέροντας τον κίνδυνο από ένα χαρτοφυλάκιο δανείων ESG, είτε δεσμεύοντας να διαθέσουν τα απελευθερωμένα κεφάλαια σε πράσινα ή κοινωνικά έργα. Μια τρίτη επιλογή είναι να συνδέσουν την τιμολόγηση με κριτήρια ESG.

Στους δανειστές που έχουν χρησιμοποιήσει τέτοιες συμφωνίες περιλαμβάνεται η Deutsche Bank AG, η οποία νωρίτερα φέτος συνεργάστηκε με την Ευρωπαϊκή Τράπεζα Επενδύσεων για να μεταφέρει τον κίνδυνο σε ένα χαρτοφυλάκιο πράσινων ενυπόθηκων δανείων. Η Societe Generale SA έχει περιγράψει το πρόγραμμα SRT ως «πλήρως ενσωματωμένο» στην ευρύτερη προσέγγισή της για την ESG. Η BNP Paribas SA, η οποία έχει αναλάβει σταθερά περισσότερα πράσινα ομόλογα από οποιαδήποτε άλλη τράπεζα, επέκτεινε φέτος ένα χαρτοφυλάκιο δανείων που συνδέεται με ένα SRT.

Οι ευρωπαϊκές τράπεζες ηγούνται των αντίστοιχων αμερικανικών στην αγορά SRTs και επί του παρόντος αντιπροσωπεύουν περίπου το 70% της φετινής παγκόσμιας έκδοσης, όπως εκτιμά η Chorus Capital Management. Η ταχεία ανάπτυξη έχει οδηγήσει ορισμένους να εκφράσουν ανησυχίες.

Η Pacific Investment Management Co. απαριθμεί τα SRT μεταξύ των τομέων της χρηματοδότησης βάσει περιουσιακών στοιχείων που οι επενδυτές θα πρέπει να προσεγγίσουν με προσοχή, «δεδομένου ότι υπάρχει σημαντικός σχηματισμός κεφαλαίου ή κρυμμένοι κίνδυνοι που δεν έχουν ακόμη δοκιμαστεί». Η Ευρωπαϊκή Κεντρική Τράπεζα, η οποία γενικά υποστηρίζει τα SRTs, ζήτησε πληροφορίες από τις τράπεζες που πραγματοποιούν τέτοιες μεταφορές εν μέσω ενδείξεων ότι ορισμένοι επενδυτές λαμβάνουν τραπεζικά δάνεια για να τα αγοράσουν.

Επειδή η αγορά SRT είναι αδιαφανής, μπορεί επίσης να είναι δύσκολο να επιβεβαιωθούν οι ισχυρισμοί για την «ετικέτα» του ESG. Η IACPM δεν έχει θέσει τον δικό της ορισμό για το τι συνιστά ένα ESG SRT. Αντ’ αυτού, η ένωση χρησιμοποιεί ορισμούς που παρέχονται από τις τράπεζες σε κάθε συμφωνία. Για τους επενδυτές που βασίζονται σε τυποποιημένες ετικέτες ESG, αυτό μπορεί να δημιουργήσει κάποια προβλήματα.

Εν τω μεταξύ, η Ευρωπαϊκή Επιτροπή επανεξετάζει τους κανόνες του μπλοκ σχετικά με την τιτλοποίηση -μια διαδικασία που θα περιλαμβάνει τα SRT- με σκοπό να βρει περισσότερους τρόπους για να ενισχύσει τη χρηματοδότηση της πράσινης οικονομίας.

Διαβάστε ακόμη

Τα 3+1 προγράμματα για στέγαση και ενεργειακή αναβάθμιση

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα