Αν και οι επενδυτές αναμένουν με ανυπομονησία την επίδραση της νέας αύξησης των επιτοκίων της Fed στην αγορά, η Bank of America τονίζει πως τα ιστορικά δεδομένα υποδεικνύουν πως θα μείνουν παραπονεμένοι.

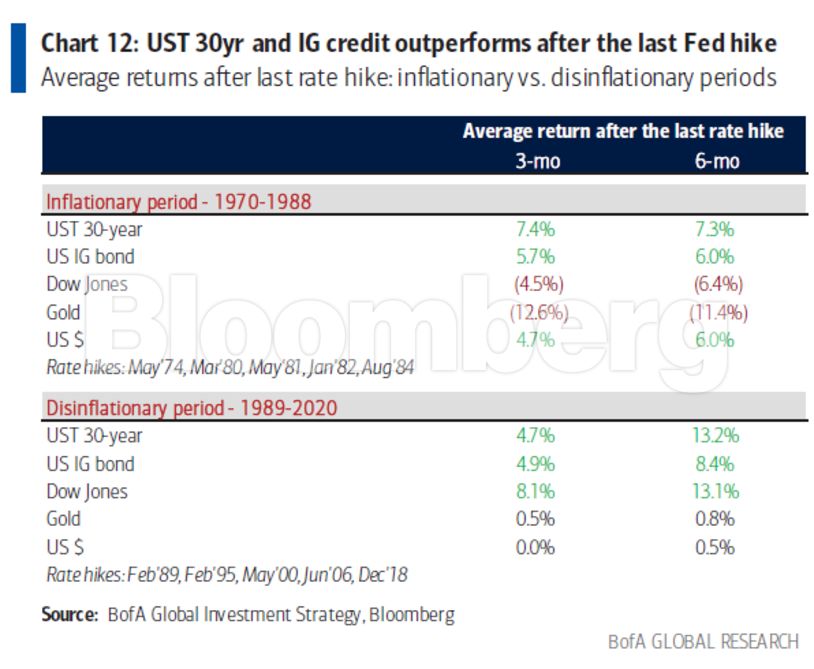

Σύμφωνα με την πρόσφατη έρευνα της ομάδας του αναλυτή Μάικλ Χάρτνετ, οι μετοχές μπορεί μεν να κατέγραψαν άνοδο μετά από την άρση των προγραμμάτων σύσφιξης της νομισματικής πολιτικής της Fed τα τελευταία 30 χρόνια, αλλά κατά τη διάρκεια του στασιμοπληθωρισμού των δεκαετιών του ‘70 και του ‘80, οι μετοχές συνέχισαν να καταγράφουν πτώση πολύ μετά από την τελευταία αύξησης των επιτοκίων.

Στον τρέχοντα οικονομικό κύκλο, οι αναλυτές υπολογίζουν πως η Fed θα σταματήσει την σύσφιξη τον Μάρτιο του 2023.

Με την άποψη αυτή φαίνεται πως συμφωνούν και οι αναλυτές της Citigroup οι οποίοι προειδοποίησαν τους επενδυτές πως οι μετοχές ενδέχεται να έχουν μειωμένες αποδόσεις το 2023, αφού το πρόσφατο ράλι αύξησε την αξία κεφαλαιοποίησης των εταιρειών. Σύμφωνα, τέλος, με έρευνα του Bloomberg, οι μεγαλύτερες επενδυτικές εταιρείες του κόσμου εκτιμούν πως οι κύριοι κίνδυνοι που θα αντιμετωπίσει η παγκόσμια οικονομία το 2023 θα είναι ο πληθωρισμός και η ύφεση.

Επενδυτικές επιλογές

Ο Χάρτνετ προτιμά επενδύσεις που αποδεικνύονται ανθεκτικές στον υψηλό πληθωρισμό, ενώ ποντάρει και σε εμπορεύματα των οποίων οι τιμές καταγράφουν πτώση. Παράλληλα επιλέγει τραπεζικές μετοχές και συνιστά εταιρείες μικρής κεφαλαιοποίησης και value stocks. Επιπροσθέτως, συνιστά επενδύσεις στις ευρωπαϊκές και τις αναπτυσσόμενες αγορές, ενώ αποφεύγει τις τεχνολογικές μετοχές.

Διαβάστε ακόμη

Super market pass: Κερδισμένοι και χαμένοι με το νέο επίδομα

Νέος γύρος ανατιμήσεων στο ηλεκτρικό ρεύμα από τη νέα χρονιά