Επιφυλακτική (bearish) προσέγγιση φαίνεται πως έχουν οι Goldman Sachs και BlackRock σε ό,τι αφορά τις βραχυπρόθεσμες επενδύσεις σε μετοχές, τονίζοντας πως οι αγορές δεν έχουν λάβει υπόψη τον κίνδυνο δημιουργίας μίας παγκόσμιας ύφεσης.

Σύμφωνα με το Bloomberg, η Goldman Sachs υποβαθμίζει τις εκτιμήσεις της για τις μετοχές σε «underweight» το επόμενο τρίμηνο, ενώ είναι «overweight» στις επενδύσεις σε μετρητά.

Η BlackRock, από την πλευρά της, συμβουλεύει τους επενδυτές να «αποφύγουν την πλειοψηφία των μετοχών», τονίζοντας πως είναι underweight στις μετοχές των ανεπτυγμένων οικονομιών σε βραχυπρόθεσμο επίπεδο ενώ προτιμούν επενδύσεις σε ομόλογα.

Πιθανότητα ύφεσης άνω του 40%

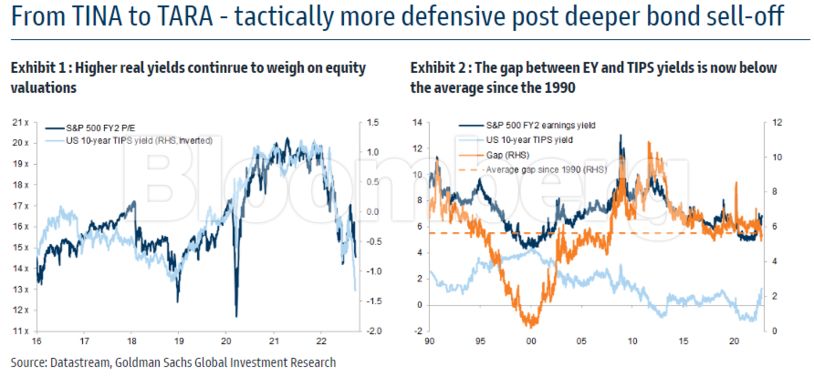

«Οι τρέχουσες αξιολογήσεις ενδέχεται να μην αντικατοπτρίζουν τους κινδύνους δημιουργίας ύφεσης, με αποτέλεσμα περαιτέρω πτώση των μετοχών», τόνισε ομάδα αναλυτών της Goldman Sachs με επικεφαλής τον Κρίστιαν Μύλλερ-Γκλίσμαν. Η Goldman υπογράμμισε πως η πιθανότητα δημιουργίας ύφεσης έχει ξεπεράσει το 40% μετά από το πρόσφατο sell-off στα ομόλογα «κάτι που ιστορικά προδιαθέτει για περαιτέρω πτώση των μετοχών».

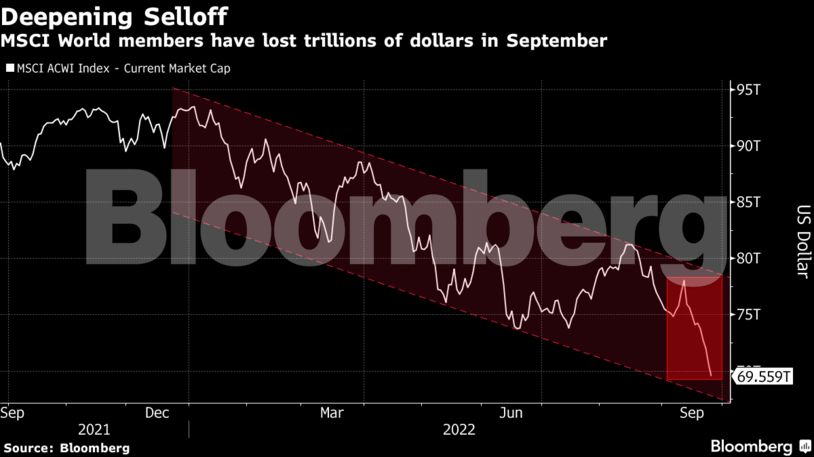

Παρόμοιες είναι οι απόψεις των Morgan Stanley και JPMorgan Asset Management, μετά από τις δηλώσεις των επικεφαλής των κεντρικών τραπεζών σε ΗΠΑ και Ευρώπη για προσήλωση στην αντιμετώπιση του πληθωρισμού, οι οποίες οδήγησαν σε κατάρρευση των αγορών. Σύμφωνα με το Bloomberg, ο δείκτης MSCI World Index έχει απωλέσει συνολικά $8 τρισ. αξίας από το υψηλό στα μέσα Σεπτεμβρίου.

«Δεν προβλέπουμε μία “ομαλή προσγείωση” όπου ο πληθωρισμός επιστρέφει εντός στόχου χωρίς να προκληθούν προβλήματα στην οικονομία», τόνισαν οι αναλυτές της BlackRock Ζαν Μπόιβιν και Γουέι Λι, τονίζοντας πως «αυτό μεταφράζεται σε περισσότερη μεταβλητότητα και πίεση στις μετοχές».

Από… την «ΤΙΝΑ» στην «ΤΑRA»

Δεδομένης της αυξανόμενης μεταβλητότητας, η JPMorgan Asset Management παραμένει «underweight» στις μετοχές για το δ’ τρίμηνο του έτους. Η εταιρεία προτιμά τοποθετήσεις σε ομόλογα επενδυτικού βαθμού σε σχέση με ομόλογα υψηλών αποδόσεων, σύμφωνα με την Σύλβια Σενγκ, δεδομένης της αναμενόμενης επιβράδυνσης της ανάπτυξης στις ΗΠΑ και την πιθανότητα δημιουργίας ύφεσης στην Ευρώπη το επόμενο 12μηνο.

Σύμφωνα, μάλιστα, με τους αναλυτές της Goldman Sachs «οι ημέρες του φαινομένου ΤΙΝΑ (There Is No Alternative) όπου δεν υπήρχαν εναλλακτικές έχουν πια τελειώσει, ενώ οι επενδυτές βρίσκονται πια αντιμέτωποι με το φαινόμενο TARA (There Are Reasonable Alternatives) όπου υπάρχουν λογικές εναλλακτικές, δη των επενδύσεων σε ομόλογα».

Η άποψη της Goldman Sachs ακολουθεί πρόσφατη ανάλυση βάσει της οποίας το αναμενόμενο επίπεδο του S&P 500 μέχρι το τέλος του έτους θα κυμανθεί στις 3.600 μονάδες, σε σχέση με την προηγούμενη εκτίμηση των 4.300 μονάδων. Παράλληλα, η αναλυτής της Goldman, Σάρον Μπελ επικαιροποίησε τις εκτιμήσεις της για την Ευρώπη, μειώνοντας τα κέρδη ανά μετοχή για τον δείκτη Stoxx Europe 600 σε -10% από το προηγούμενο 0%.

Διαβάστε ακόμη

Χρηματιστήριο: Γλίτωσε (προς το παρόν) τα χειρότερα – Βουτιά έως 4% σε τράπεζες, Coca Cola

Η ING επικροτεί την παρέμβαση της Τράπεζας της Αγγλίας – Τα επόμενα βήματα στην αγορά ομολόγων

Η Τουρκία αποχωρεί από το ρωσικό σύστημα καρτών Mir – Υπέκυψε στις πιέσεις των ΗΠΑ