Το δεινό έτος για την αμερικανική αγορά εταιρικών ομολόγων αναμένεται να χειροτερέψει λόγω των κινήσεων της Fed, σύμφωνα με πρόσφατη δημοσκόπηση της MLIV Pulse.

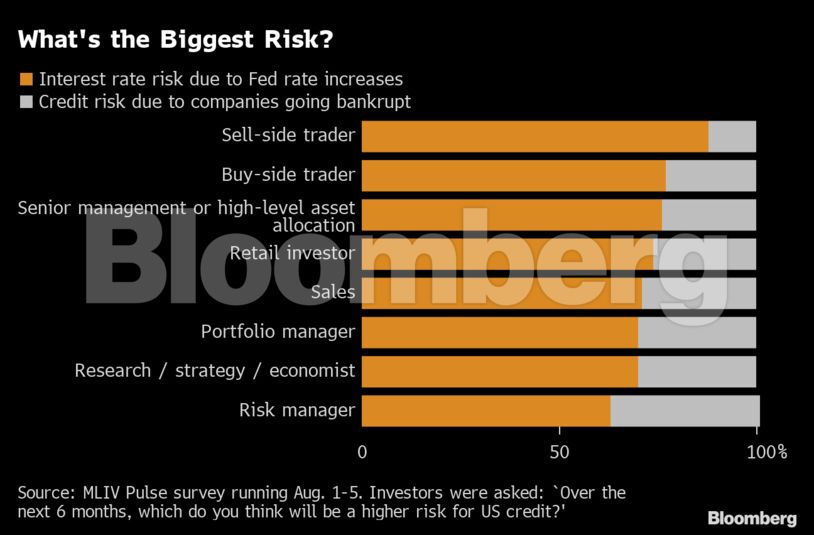

Οι ερωτηθέντες τόνισαν πως η επιθετική σύσφιξη της νομισματικής πολιτικής της κεντρικής τράπεζας αποτελεί τον μεγαλύτερο κίνδυνο για την αγορά εταιρικών ομολόγων της χώρας. Mόλις το 27% εξ αυτών ανησυχούν πως θα υπάρξει αύξηση των εταιρικών χρεοκοπιών το επόμενο εξάμηνο.

Τα αποτελέσματα της έρευνας υποδεικνύουν τις «γλυκόπικρες» εκτιμήσεις των επενδυτών στην συγκεκριμένη αγορά η οποία το πρώτο εξάμηνο του 2022 κατέγραψε τις μεγαλύτερες απώλειες από τη δεκαετία του ‘70. Σημειωτέον πως το συνολικό δείγμα της έρευνας αποτελείτο από 707 επαγγελματίες και ιδιώτες επενδυτές.

Η σημασία των spreads

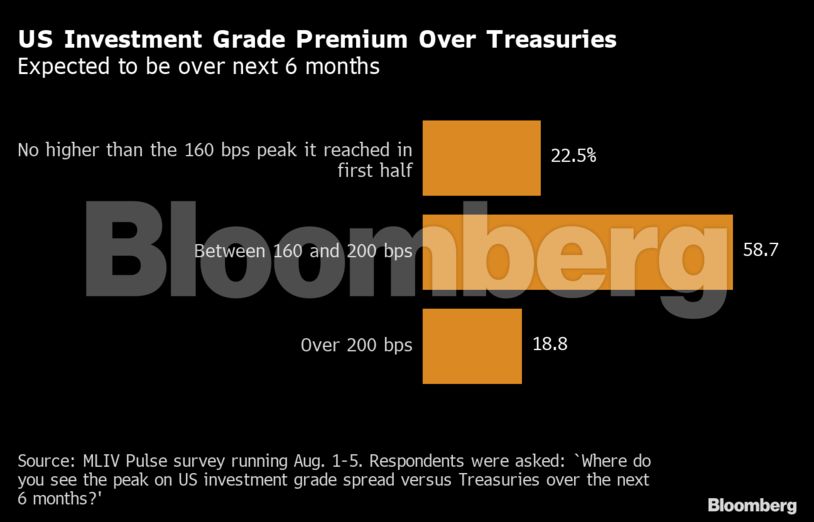

Από τη μία, οι ερωτηθέντες υπολογίζουν πως η κρίση στη συγκεκριμένη αγορά δεν έχει τελειώσει, ενώ τα 3/4 υποστηρίζουν πως οι αποδόσεις των εταιρικών θα βρεθούν σε νέα υψηλά φέτος σε σχέση με τα κρατικά ομόλογα. Από την άλλη, όμως, η πλειοψηφία των ερωτηθέντων αναμένει πως τα spreads θα περιοριστούν υπό των αντίστοιχων του Μαρτίου του 2020.

Οι αποδόσεις των εταιρικών ομολόγων έχουν καταγράψει αργή αλλά σταθερή αύξηση σε σχέση με τις αντίστοιχες των ομολόγων αμερικανικού δημοσίου κατά τη διάρκεια του sell-off που έπληξε τις αγορές σταθερού εισοδήματος φέτος. Το spread των ομολόγων επενδυτικού βαθμού έφτασε τις 160 μ.β. τον Ιούλιο, σύμφωνα με τον αντίστοιχο δείκτη του Bloomberg, πριν καταγράψει μερική διόρθωση.

Η σχετικά μειωμένη αύξηση των spreads αυτή υποδεικνύει την ενδεχόμενη πορεία της αγοράς και την αποφυγή της αντίστοιχης και πιο επώδυνης κρίσης του 2007-2009, όπου οι αποδόσεις των εταιρικών ομολόγων επενδυτικού βαθμού υπερείχαν των αντίστοιχων αποδόσεων των κρατικών κατά 600 μ.β. Τον Μάρτιο του 2020, το spread αυτό κυμάνθηκε στις 400 μ.β. λόγω της κρίσης που προκάλεσε η πανδημία, οδηγώντας σε παρέμβαση από τη Fed.

Η ενδεχόμενη πορεία αυτή, με τη σειρά της, υποδεικνύει τη σταθερότητα και την «υγεία» των εταιρειών λόγω της αύξησης των εσόδων τους κατά τη διάρκεια της πανδημίας, των χαμηλών επιτοκίων της Fed και των οικονομικών κινήτρων της κυβέρνησης Biden για την αντιμετώπιση της κρίσης του κορωνοϊού.

Παρά τις εκτιμήσεις για πρόκληση ύφεσης στην αμερικανική οικονομία, την περασμένη Παρασκευή το Υπουργείο Εργασίας των Ηνωμένων Πολιτειών ανακοίνωσε απροσδόκητη μείωση της ανεργίας στο 3,5% τον Ιούλιο, κάτι που με τη σειρά του υποδεικνύει τη σταθερότητα της οικονομίας παρά τη σύσφιξη της νομισματικής πολιτικής από τη Fed.

Ως αποτέλεσμα, το 86% των ερωτηθέντων τόνισαν πως οι αμερικανικές εταιρείες είναι πολύ πιο έτοιμες για την αντιμετώπιση μίας ύφεσης σε σχέση με το 2008.

Ο κίνδυνος των ομολόγων junk

Παρ’ όλα αυτά, οι υγιείς ισολογισμοί αυτοί δε θα είναι αρκετοί για την αποφυγή περαιτέρω απωλειών, ιδιαίτερα σε ό,τι αφορά τα ομόλογα junk τα οποία είναι πιο ευάλωτα σε όποια οικονομική επιβράδυνση.

Σημειωτέον πως, σύμφωνα με τους ερωτηθέντες, οι αποδόσεις δεν έχουν φτάσει ακόμα το ζενίθ τους και ενδέχεται να καταγράψουν περαιτέρω αύξηση άνω του 9% του Ιουνίου.

Ο κίνδυνος αυτός σημαίνει πως τα ομόλογα με αξιολόγηση «CCC» δεν είναι τόσο θελκτικά όσο τα αντίστοιχα με καλύτερο βαθμό αξιολόγησης, σύμφωνα με το στέλεχος της Brandywine Global Investment Management, John McClain.

«Συνιστούμε εξαιρετικά υψηλή προσοχή σε ό,τι αφορά τις επενδύσεις στα ομόλογα με βαθμό αξιολόγησης CCC. Oι επενδυτές θα πρέπει να διαφοροποιήσουν τις επιλογές τους και να μην επωμιστούν υπερβολικό ρίσκο», τόνισε ο αναλυτής.

Σχεδόν το 50% των ερωτηθέντων αναμένουν πως οι μετοχές θα ξεπεράσουν τα εταιρικά ομόλογα σε κερδοφορία το επόμενο εξάμηνο. Το 1/3 εξ αυτών προτιμούν τα ομόλογα επενδυτικού βαθμού, σε σχέση με το 1/6 που προτιμούν τα junk.

Η αύξηση του κόστους δανεισμού και το αβέβαιο οικονομικό μέλλον θα περιορίσουν, επίσης, τις συγχωνεύσεις και τις εξαγορές (M&A) μέχρι το τέλος του έτους, σύμφωνα με το μεγαλύτερο ποσοστό των απαντήσεων. Σημειωτέον πως οι εξαγορές που συμπεριλαμβάνουν ιδιωτικές εταιρείες έχουν περιοριστεί σημαντικά από το 2021.

Σύμφωνα με την έρευνα, το 60% των ερωτηθέντων αναμένουν πως τα defaults των κινεζικών ξένων ομολόγων δε θα μειωθούν το 2023. Οι αποτυχίες αυτές αποπληρωμής των ομολογιακών υποχρεώσεων έχουν πολλαπλασιαστεί λόγω της κρίσης στην κινεζική αγορά ακινήτων.

Σύμφωνα με πρόσφατη ανάλυση του Bloomberg Intelligence «το ετήσιο ποσοστό αποτυχίας αποπληρωμής των ομολογιακών υποχρεώσεων των κινεζικών ξένων ομολόγων ενδέχεται να αυξηθεί στο 6,5% από το τρέχον 6,2% εάν 2 εκ των 589 εκδοτών ομολόγων της κινεζικής αγοράς δεν καταφέρουν να εκπληρώσουν τις υποχρεώσεις τους τον Αύγουστο».

Διαβάστε ακόμα:

Wizair: «Rewind» για τις αεροπορικές πτήσεις Άμπου Ντάμπι – Ρωσία