Οι επενδυτές ομολόγων αύξησαν και πάλι τα στοιχήματά τους για μείωση των επιτοκίων τη στιγμή που ακόμη και η αντίδραση της Ομοσπονδιακής Τράπεζας των ΗΠΑ δεν κατάφερε να κλονίσει την πεποίθησή τους.

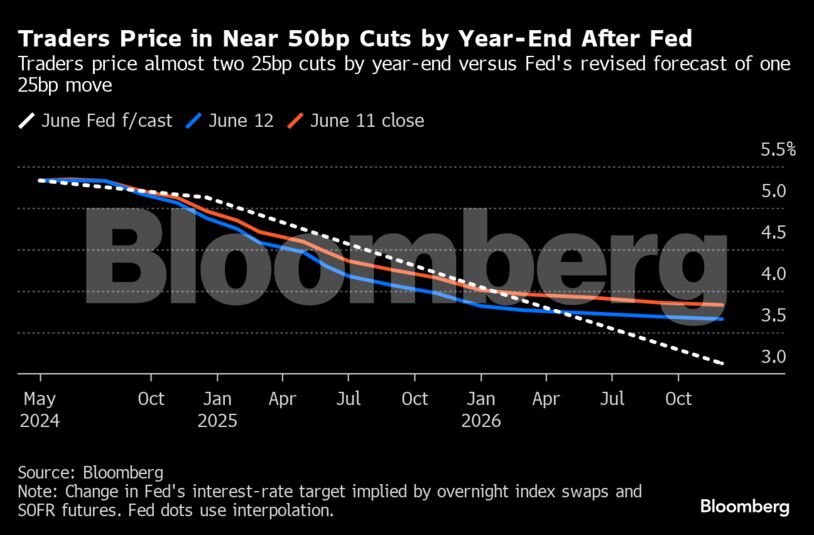

Οι υπεύθυνοι χάραξης πολιτικής διατήρησαν τα επιτόκια σταθερά σε υψηλά επίπεδα δύο και πλέον δεκαετιών, ενώ περιόρισαν τις προβλέψεις τους σε μόλις μία μείωση του επιτοκίου κατά 25 μονάδες βάσης μέχρι το τέλος του έτους, περίπου το ήμισυ από τις εκτιμήσεις των αγορών.

Στη συνέντευξη Τύπου που παραχώρησε την Τετάρτη μετά τη συνεδρίαση, ο Τζερόμ Πάουελ επέμεινε ότι η κεντρική τράπεζα δεν βιάζεται να αλλάξει ταχύτητα, περιμένοντας περισσότερες αποδείξεις ότι ο αγώνας της κατά του πληθωρισμού κινείται προς τη σωστή κατεύθυνση.

Παρ’ όλα αυτά, η έκθεση για τον δείκτη τιμών καταναλωτή είχε ήδη προσφέρει αυτό που περίμεναν οι επενδυτές, δείχνοντας ότι ένα βασικό μέτρο του πληθωρισμού κατέγραψε μείωση σε χαμηλό τριών και πλέον ετών. Οι αποδόσεις των κρατικών ομολόγων κατέγραψαν μείωση έως και 17 μονάδες βάσης στο 4,67%, ενώ ο δείκτης S&P 500 σημείωσε ράλι έως και 1,3%.

Οι αγορές διατήρησαν σε μεγάλο βαθμό τα κέρδη τους μετά τη συνεδρίαση της Fed, υποβαθμίζοντας την επιφυλακτική ομιλία του Πάουελ ως μήνυμα ότι η κεντρική τράπεζα δεν θέλει να εγκλωβιστεί.

«Ο Πάουελ θέλει σαφώς να διατηρήσει την προαιρετικότητα», δήλωσε ο Μάικλ ντε Πας, παγκόσμιος επικεφαλής του τμήματος επιτοκίων στη Citadel Securities. «Ο Πάουελ ήθελε να εμφανιστεί πιο ισορροπημένος και να βεβαιωθεί ότι δεν φούντωσε τις φλόγες μετά την πιο ήπια από την αναμενόμενη εκτύπωση του πληθωρισμού».

Οι αγορές, βέβαια, έχουν υπερβάλει επανειλημμένα τα τελευταία χρόνια, προβλέποντας ότι μια στροφή της Fed ήταν επικείμενη μόνο και μόνο για να αποδειχθούν λανθασμένες από μια άλλη επώδυνη διόρθωση, όταν η κεντρική τράπεζα κράτησε την πορεία της σταθερή.

Οι υπεύθυνοι χάραξης πολιτικής έχουν καταστήσει σαφές, ωστόσο, ότι είναι έτοιμοι να αρχίσουν να μειώνουν τα επιτόκια μόλις βεβαιωθούν ότι ο πληθωρισμός υποχωρεί σταθερά πίσω στον πληθωριστικό στόχο του 2%.

Οι τιμές εξακολουθούν να αυξάνονται ταχύτερα από το ποσοστό αυτό, γεγονός που, σύμφωνα με τον Πάουελ, δικαιολογεί την περιοριστική πολιτική στάση της κεντρικής τράπεζας.

Παρ’ όλα αυτά, ο ίδιος ανέφερε ότι η αγορά εργασίας δεν υπερθερμαίνεται πλέον και υπογράμμισε ότι η Fed παρακολουθεί τους καθοδικούς κινδύνους μιας οικονομικής επιβράδυνσης.

«Βλέπουμε κατά κάποιο τρόπο αυτό που θέλαμε να δούμε, δηλαδή σταδιακή μείωση της ζήτησης», ανέφερε χαρακτηριστικά, τονίζοντας πως τελικά «τα επιτόκια θα πρέπει να μειωθούν για να συνεχιστεί η στήριξη της οικονομίας, αλλά δεν έχει υπάρξει ανάγκη να γίνει κάτι τέτοιο μέχρι στιγμής».

Σύμφωνα με τον στρατηγικό αναλυτή του Bloomberg, Κάμερον Κράιζ, «ένας πολύ χαμηλότερος του αναμενόμενου ΔΤΚ οδήγησε τους επενδυτές σε μια φρενίτιδα αγοράς περιουσιακών στοιχείων για ευνόητους λόγους, δεδομένης της απότομης αλλαγής των βασικών προσδοκιών».

«Ωστόσο, επιφανειακά, το dot plot και οι οικονομικές προβλέψεις ήταν αρκετά επιφυλακτικές, με τις προβλέψεις για τον πληθωρισμό να αυξάνονται και τη διάμεση τιμή των επιτοκίων της Fed για το 2024 να παραμένει σταθερή στο 5,125%. Ακόμη και αν το πάρουμε τοις μετρητοίς, το dot plot είναι αναμφισβήτητα λιγότερο επιφυλακτικό. Προσθέστε και την προοπτική μιας άλλης ήπιας κλίσης σε περίπτωση που η μείωση του πληθωρισμού επιμείνει, και η αντίδραση του ΔΤΚ μοιάζει σωστή», συμπλήρωσε.

Τα στοιχεία του ΔΤΚ θεωρήθηκαν ως ενθαρρυντικό σημάδι από τους επενδυτές οι οποίοι επλήγησαν από μια σειρά ισχυρότερων του αναμενόμενου μετρήσεων στις αρχές του έτους, καθώς και από το selloff που δημιουργήθηκε στην αγορά ομολόγων μετά την αύξηση των στοιχείων της απασχόλησης.

Η έκθεση της Τετάρτης υπέδειξε ότι ο δομικός πληθωρισμός – ο οποίος δεν λαμβάνει υπόψη τις ευμετάβλητες τιμές των τροφίμων και της ενέργειας – αυξήθηκε κατά 3,4% σε ετήσια βάση, επιδεικνύοντας την πιο αργή πρόοδο από τον Απρίλιο του 2021.

Αυτό οδήγησε τους επενδυτές της αγοράς προθεσμιακών συμβολαίων να ενισχύσουν τα στοιχήματα για δύο μειώσεις επιτοκίων φέτος, με ισχυρή πιθανότητα της πρώτης τον Σεπτέμβριο.

«Έχω την εντύπωση ότι η Fed θα αλλάξει γρήγορα ρότα μόλις η αγορά εργασίας παρουσιάσει ραγδαία επιδείνωση», δήλωσε ο Ακίρα Τακέι, διαχειριστής σταθερού εισοδήματος της Asset Management One Co. «Δεν νομίζω ότι η αγορά έχει τιμολογήσει αυτόν τον κίνδυνο», δήλωσε ο ίδιος, ο οποίος έχει υπερεπενδεδυμένες θέσεις σε πενταετή έως δεκαετή κρατικά ομόλογα.

Τα κέρδη διατηρήθηκαν σε μεγάλο βαθμό σταθερά αφού οι μέσες εκτιμήσεις των αξιωματούχων έδειξαν ότι αναμένουν μόνο μία μείωση φέτος, αν και αυτό αντισταθμίστηκε εν μέρει από την προσθήκη μίας ακόμη μείωσης όσον αφορά τις προοπτικές του 2025.

Ο Πάουελ φάνηκε να επικροτεί τον σκεπτικισμό της αγοράς υποβαθμίζοντας τη σημασία των προβλέψεων για τα επιτόκια, λέγοντας ότι η πραγματική πορεία θα εξαρτηθεί από τα μελλοντικά οικονομικά δεδομένα. Ο ίδιος υποστήριξε ότι τα στοιχεία για τον πληθωρισμό του Μαΐου ήταν «ευπρόσδεκτα» και οι αξιωματούχοι «ελπίζουν για περισσότερα παρόμοια αποτελέσματα».

«Ο Πάουελ εμφανίστηκε πιο επιφυλακτικός», δήλωσε ο Τζορτζ Κονκάλβες, επικεφαλής της αμερικανικής μακροοικονομικής στρατηγικής στην MUFG. «Πρόκειται απλώς για μια προσπάθεια απομάκρυνσης της προσοχής μας από το χρονοδιάγραμμα της πρώτης μείωσης», συμπλήρωσε χαρακτηριστικά.

Διαβάστε ακόμη

Έρχονται εξπρές-ρυθμίσεις α λα καρτ και νέο πλαίσιο προστασίας κατοικίας για οφειλέτες

Το μεγάλο στοίχημα της Νoval Property: Στόχος χαρτοφυλάκιο ακινήτων 1 δισ. ευρώ (pics)

«Πρωτεύς»: Τρίτη φορά με… «ρότα» για το ηλεκτρονικό σφυρί (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ