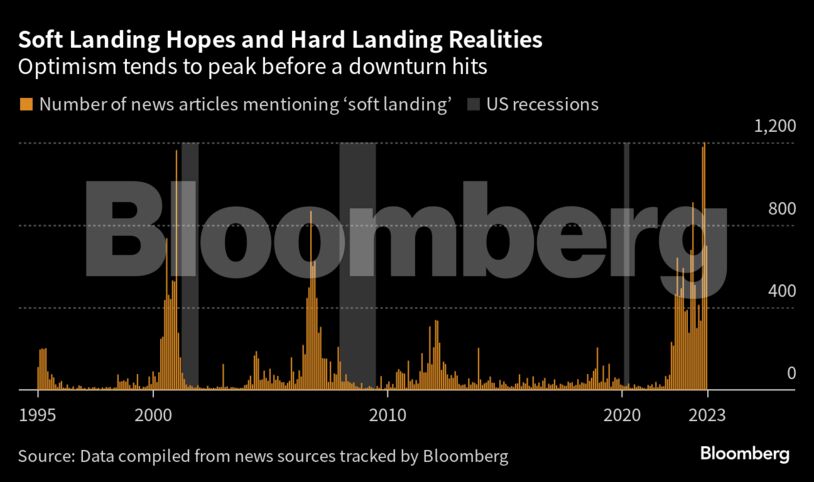

Όταν όλοι αναμένουν ομαλή προσγείωση, πρέπει να προετοιμαστούμε για την ύφεση. Τουλάχιστον αυτό υποδεικνύουν τα μαθήματα οικονομικής ιστορίας, εγείροντας ερωτήματα όσον αφορά την πορεία της αμερικανικής οικονομίας.

Λόγω της μείωσης του πληθωρισμού το καλοκαίρι, της στιβαρής αγοράς εργασίας και των σχετικά σταθερών καταναλωτικών εξόδων, οι περισσότεροι αισιοδοξούν πως η μεγαλύτερη οικονομία του κόσμου θα αποφύγει την ύφεση.

Η συμφωνία για την αποφυγή της στάσης πληρωμών στο δημόσιο της τελευταίας στιγμής αναβάλλει, για λίγο, την ανάγκη αντιμετώπισης του προβλήματος. Παρ’ όλα αυτά, μία γενικευμένη απεργία στις αυτοκινητοβιομηχανίες, η αποπληρωμή των φοιτητικών δανείων και η πιθανότητα μίας στάσης πληρωμών στο δημόσιο στο εγγύς μέλλον, θα μπορούσαν εύκολα να περιορίσουν την ανάπτυξη του ΑΕΠ το δ’ τρίμηνο του έτους.

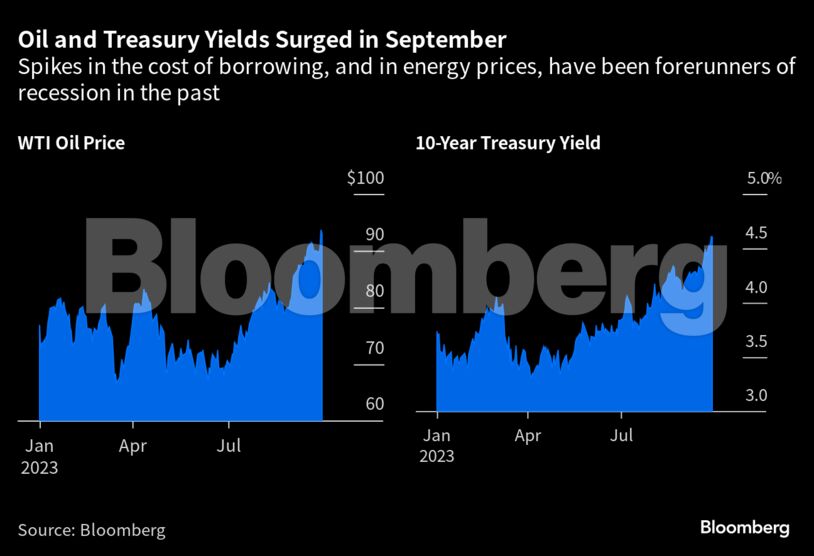

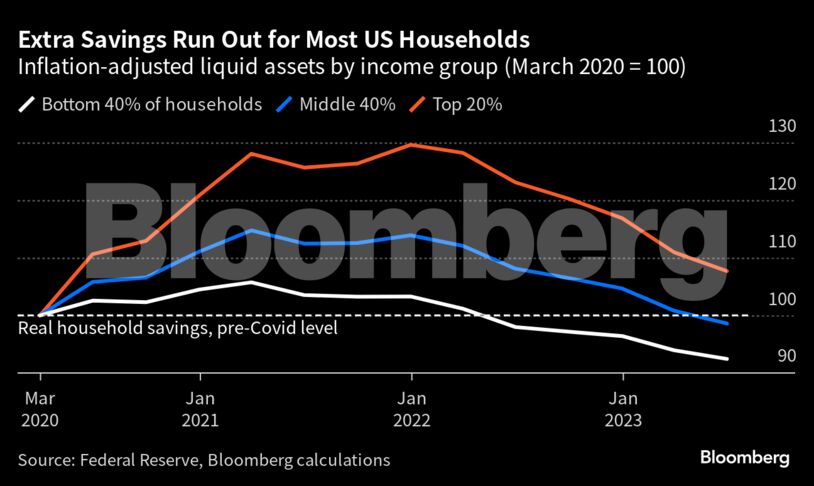

Σε συνδυασμό με τις περιορισμένες αποταμιεύσεις των καταναλωτών, των υψηλών επιτοκίων και των ολοένα και αυξανόμενων τιμών πετρελαίου, η αμερικανική οικονομία ενδέχεται να οδηγηθεί σε ύφεση.

Ιδού οι λόγοι για τους οποίους η ύφεση παραμένει το βασικό σενάριο του Bloomberg Economics, είτε πρόκειται για τον τρόπο σκέψης των καταναλωτών είτε τη λειτουργία της νομισματικής πολιτικής αυτή καθαυτή, τις υψηλότερες τιμές πετρελαίου και τη μείωση του δανεισμού.

Ο προάγγελος της ύφεσης

«Είναι πιθανότερο πως θα επιτευχθεί ομαλή προσγείωση», είχε πει το 2007 η πρόεδρος της Fed του Σαν Φρανσίσκο, Τζάνετ Γέλεν, δύο μήνες πριν το ξέσπασμα της Μεγάλης Κρίσης του 2008. Η Γέλεν δεν ήταν η μόνη, αφού πολλοί συμφωνούσαν με την άποψή της.

Ο λόγος για τον οποίο η πρόβλεψη ύφεσης είναι τόσο δύσκολη είναι ο τρόπος με τον οποίο λειτουργούν οι προβλέψεις αυτές καθαυτές. Συνήθως, προβλέπεται η ομαλή και σταθερή πορεία της οικονομίας, αλλά οι υφέσεις δεν αποτελούν συνέχεια της γραμμικής πορείας της. Ο ανθρώπινος νους δεν έχει πολλές φορές την ικανότητα να αναμένει τις μεγαλύτερες αποκλίσεις.

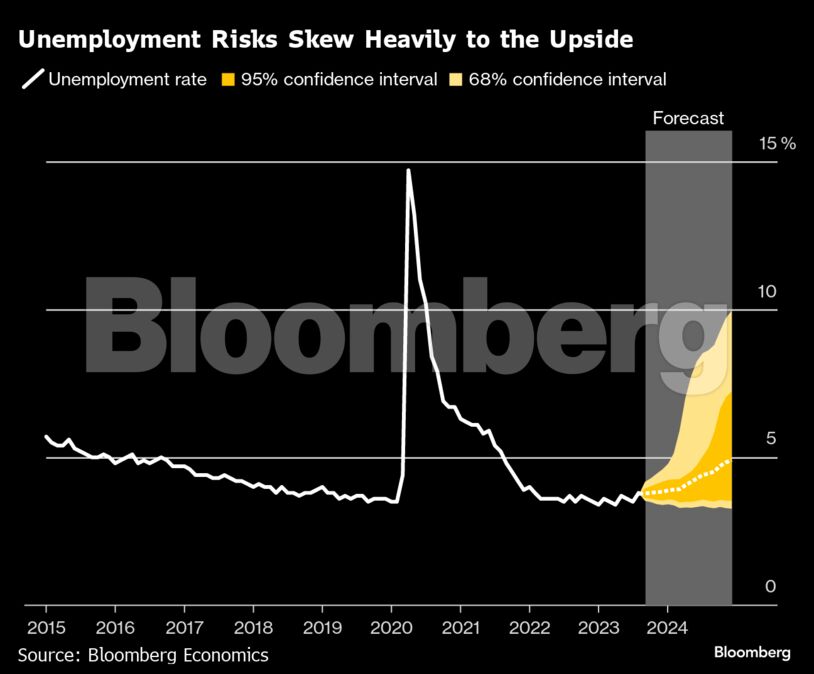

Το παρακάτω παράδειγμα μελετά την ανεργία, η οποία αποτελεί κύρια στατιστική μέτρηση της οικονομικής ευρωστίας της οικονομίας των ΗΠΑ. Η πρόσφατη εκτίμηση της Fed είναι πως η ανεργία θα αυξηθεί από το 3,8% το 2023 στο 4,1% το 2024, συνεχίζοντας την τρέχουσα πορεία της με γραμμικό τρόπο. Παρ’ όλα αυτά, το Bloomberg Economics παρουσιάζει τις εναλλακτικές, οι οποίες είναι ως επί το πλείστον αρνητικές, με την ανεργία να κυμαίνεται πολύ υψηλότερα.

Τα επιτόκια

«Η νομισματική πολιτική», όπως είχε αναφέρει ο Μίλτον Φρίντμαν, «λειτουργεί με μεγάλη και κυμαινόμενη χρονοκαθυστέρηση».

Οι αισιόδοξοι αναλυτές οι οποίοι αναμένουν ομαλή προσγείωση υποστηρίζουν πως οι μετοχές έχουν καταγράψει μία θετική χρονιά αν και οι βιομηχανικοί δείκτες βρίσκονται χαμηλά και η αγορά ακινήτων έχει αρχίσει εκ νέου να επιταχύνεται. Το πρόβλημα, όμως, είναι πως οι δείκτες αυτοί είναι οι πρώτοι οι οποίοι επηρεάζονται από τα επιτόκια.

Τα μέρη της οικονομίας τα οποία έχουν σημασία, δη η η αγορά εργασίας, έχουν καθυστέρηση 18 με 24 μήνες, κάτι το οποίο σημαίνει πως οι επιπτώσεις της αύξησης των επιτοκίων δε θα γίνουν αισθητές μέχρι τα τέλη του έτους ή τις αρχές του 2024.

Οι κίνδυνοι

Αρκετοί δείκτες έχουν ήδη αρχίσει να αναδεικνύουν τους κινδύνους οι οποίοι ελοχεύουν. Το Bloomberg Economics μελέτησε σε βάθος τα στοιχεία τα οποία θα χρησιμοποιήσουν οι ακαδημαϊκοί για να ανακοινώσουν τη δημιουργία -ή μη- της ύφεσης.

Οι δείκτες αυτοί υποδεικνύουν πως το National Bureau of Economic Research (NBER) το οποίο ανακοινώνει συνήθως την έναρξη της ύφεσης καθυστερημένα λόγω των δεδομένων, θα ανακοινώσει πως σε αυτή την περίπτωση η ύφεση ξεκίνησε τα τέλη του 2023.

Τα σοκ

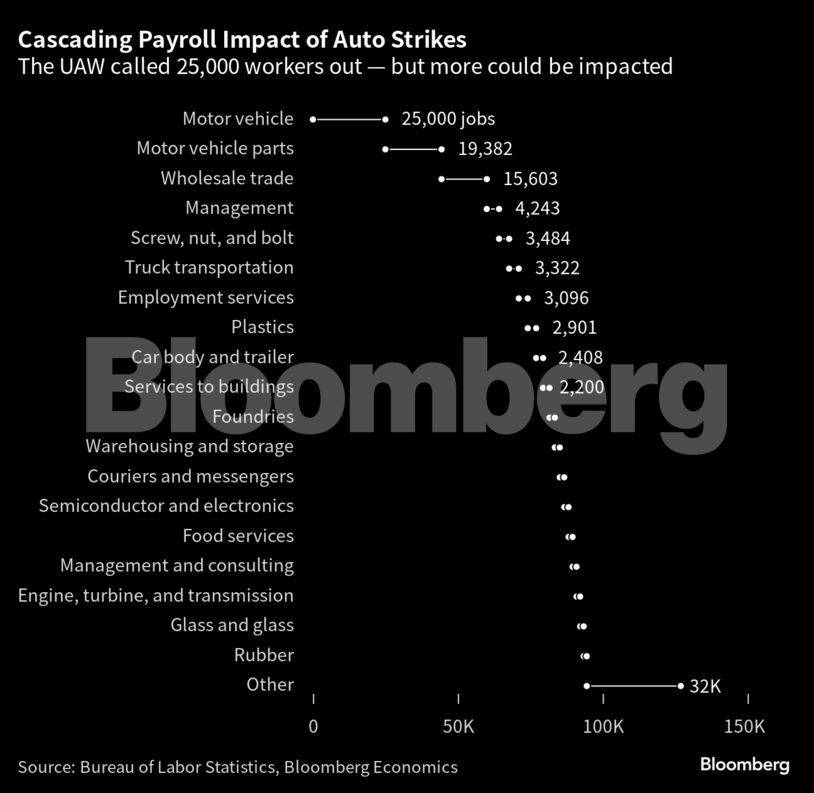

Όλα αυτά πριν καν προσμετρηθούν ορισμένα, αναμενόμενα σοκ. Πρώτο και καλύτερο η μαζική απεργία στις αμερικανικές αυτοκινητοβιομηχανίες η οποία συμπεριλαμβάνει 25.000 εργαζομένους.

Δεύτερον τα φοιτητικά δάνεια, τα οποία οι φοιτητές θα αρχίζουν και πάλι να αποπληρώνουν μετά από τρεισήμισι έτη παύσης.

Τρίτον η κρίση στην αγορά πετρελαίου, τη στιγμή που οι τιμές του «μαύρου χρυσού» πλησιάζουν τα $95/βαρέλι.

Το επόμενο σοκ θα αποτελέσει η καμπύλη της απόδοσης ομολόγων η οποία ενδέχεται να περιορίσει και την ανάκαμψη της αγοράς ακινήτων.

Η περιορισμένη παγκόσμια ανάπτυξη θα μπορούσε επίσης να επηρεάσει αρνητικά την αντίστοιχη αμερικανική, τη στιγμή που η Κίνα βρίσκεται εν μέσω κρίσης στην αγορά ακινήτων.

Τέλος, η 45ήμερη συμφωνία για το δημόσιο χρέος έχει απλά παρατείνει τον κίνδυνο χωρίς να τον έχει αντιμετωπίσει οριστικά.

Μπιγιονσέ και Τέιλορ Σουίφτ

Στο επίκεντρο του αφηγήματος της ομαλής προσγείωσης βρίσκονται τα έξοδα των καταναλωτών. Δυστυχώς, τα οικονομικά στοιχεία υποδεικνύουν πως τα έξοδα αυτά δεν αποτελούν καλή ένδειξη για τη δημιουργία ή μη ύφεσης, ιδιαίτερα τη στιγμή που οι αποταμιεύσεις που οι καταναλωτές δημιούργησαν κατά τη διάρκεια της πανδημίας έχουν αρχίσει να στερεύουν.

Κατά τη διάρκεια του καλοκαιριού, οι Αμερικανοί καταναλωτές προχώρησαν σε αυξημένα έξοδα σε ό,τι αφορά τη διασκέδαση, παρακολουθώντας ταινίες όπως Barbie και Oppenheimer και συναυλίες των Μπιγιονσέ και Τέιλορ Σουίφτ οι οποίες προσέθεσαν $8,5 δισ. στο ΑΕΠ του τρίτου τριμήνου, κάτι το οποίο χαρακτηρίστηκε από πολλούς ως «κύκνειο άσμα».

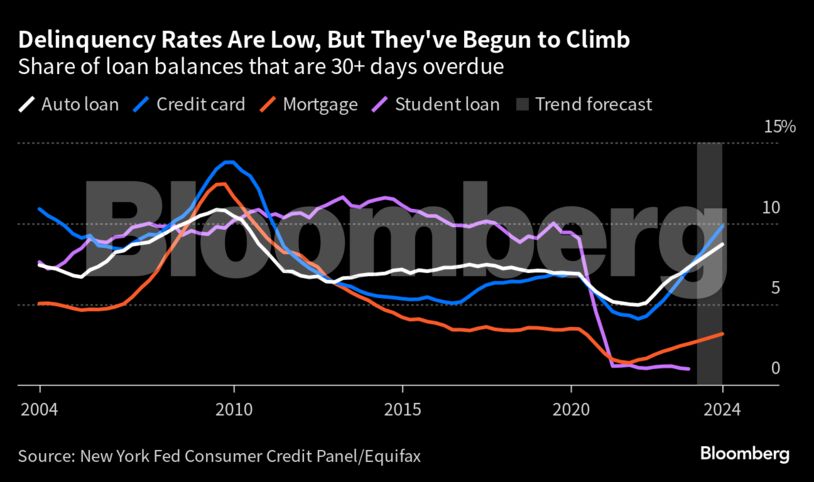

Την ίδια στιγμή, όμως, διαφαίνεται κρίση στην αγορά των πιστωτικών καρτών λόγω καθυστερημένων ή «κόκκινων» χρεών.

Πιστωτική κρίση

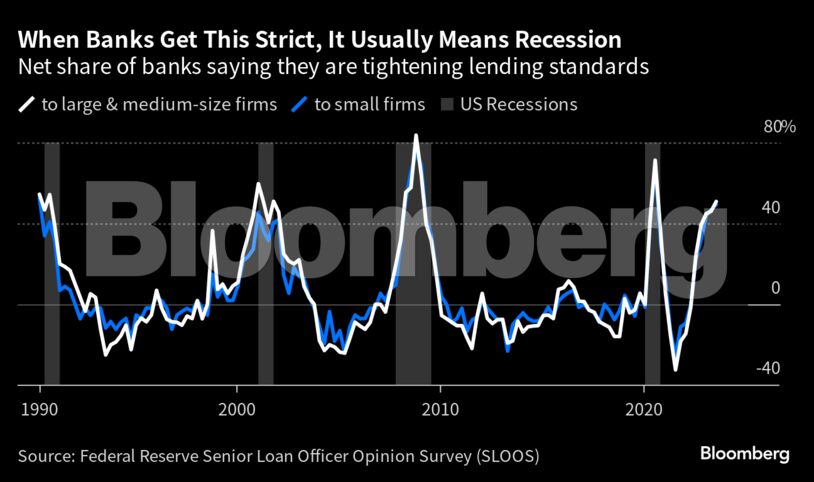

Σύμφωνα, παράλληλα, με τα επίσημα στοιχεία των senior loan officers τραπεζικών ιδρυμάτων (SLOOS), οι τράπεζες έχουν θέσει τα αυστηρότερα κριτήρια δανεισμού από το 2008, εξαιρουμένης της πανδημίας, κάτι το οποίο θα γίνει ιδιαίτερα αισθητό το δ’ τρίμηνο του έτους.

Οι αισιόδοξοι

Σύμφωνα με τις εκτιμήσεις του στελέχους της Fed, Κρις Ουόλερ και του αναλυτή Άντριου Φιγκερόα το καλοκαίρι του 2022, η αγορά εργασίας απλά περνά περίοδο ομαλοποίησης από την μετά-πανδημική «υπερθέρμανση», με τις μειωμένες θέσεις εργασίας να περιορίζουν παράλληλα και τις αυξήσεις των μισθών.

Όσο για την παραγωγικότητα, η νέα τάση της τεχνητής νοημοσύνης και η ανάκαμψη από την πανδημία ενδέχεται να οδηγήσουν σε εκ νέου δραματική αύξησή της, όπως ακριβώς συνέβη και στα τέλη της δεκαετίας του ‘90 λόγω της επανάστασης των προσωπικών υπολογιστών.

Το Inflation Reduction Act και τα άλλα, φίλια προς τις επενδύσεις, νομοσχέδια της κυβέρνησης Μπάιντεν ενδέχεται επίσης να αποτελέσουν κινητήριο δύναμη της οικονομίας.

Ορισμένα από τα σοκ μπορεί να μην είναι αρκετά να μετακινήσουν τους δείκτες των αγορών αισθητά αφού η απεργία στις αυτοκινητοβιομηχανίες μπορεί να τελειώσει γρήγορα, η κυβέρνηση μπορεί να παραμείνει ανοιχτή και η επιβράδυνση του δ’ τριμήνου μπορεί να αποδειχθεί περιορισμένη.

Όπως και να έχουν τα πράγματα, τα τελευταία χρόνια έχουν υποδείξει τη σφαλερότητα των αναλυτών, είτε πρόκειται για σοκ όπως η πανδημία ή τον πόλεμο στην Ουκρανία τα οποία έχουν δώσει τέλος σε πολλά, κάποτε αδιαμφισβήτητα, οικονομικά μοντέλα.

Εν κατακλείδι, όπως αναφέρει το Bloomberg, η ομαλή προσγείωση παραμένει πιθανή αλλά τα εμπόδια τα οποία αντιμετωπίζει η αμερικανική οικονομία δεν την κάνουν το πιθανότερο σενάριο.

Διαβάστε ακόμη

Société Générale: Οι συνθήκες στις αγορές μετοχών και ομολόγων ξυπνούν μνήμες από το κραχ του 1987

Αεροπορικές εταιρείες: Πώς τα χάπια αδυνατίσματος γίνονται οι νέοι «σύμμαχοί» τους

Μετρό Θεσσαλονίκης: Θα παραδοθεί τέλος του 2024 – Υπογράφτηκε παρουσία Μητσοτάκη η ΣΔΙΤ

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.