Οι παγκόσμιες αγορές ομολόγων προβλέπουν ήδη το τέλος της σύσφιξης των επιτοκίων των κεντρικών τραπεζών.

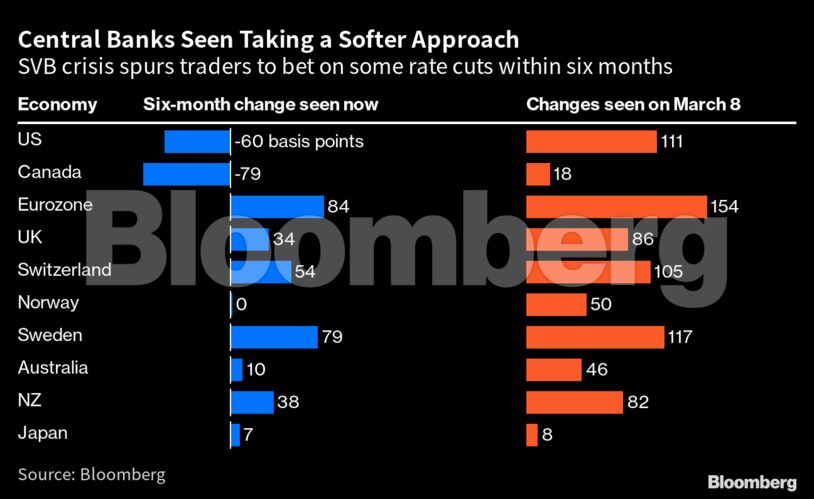

Μέσα σε λίγες ημέρες, οι τοποθετήσεις των επενδυτών έχουν αλλάξει ριζικά, υποδεικνύοντας πως η Fed πρόκειται να αυξήσει τα επιτόκιά της μόλις δύο ακόμα φορές. Παρόμοιες είναι και οι εκτιμήσεις οι οποίες αφορούν την Τράπεζα της Αγγλίας (ΒοΕ), με τους επενδυτές να υπολογίζουν αύξηση των επιτοκίων της τάξης των 50 μονάδων βάσης στις τέσσερις επόμενες συνεδριάσεις των στελεχών.

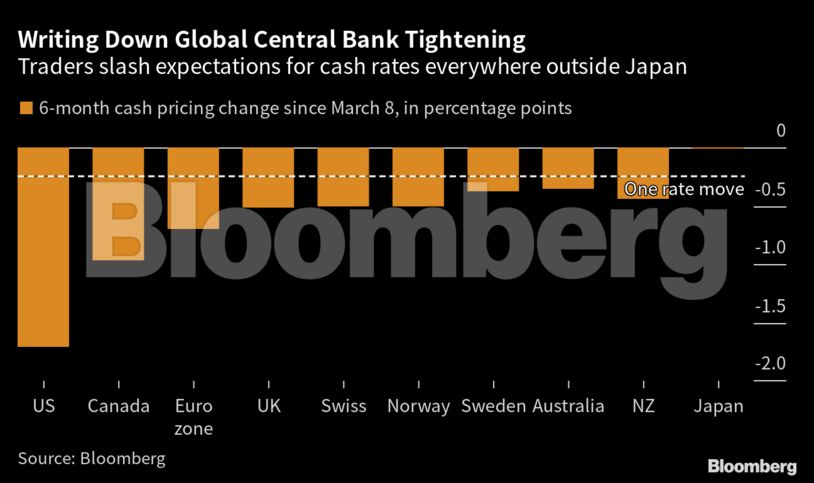

Η Reserve Bank of Australia, φαίνεται πως έχει ήδη σταματήσει την αύξηση των επιτοκίων της, με τους αναλυτές και τους επενδυτές να έχουν επικαιροποιήσει τις προηγούμενες εκτιμήσεις τους για δύο περαιτέρω αυξήσεις. Ακόμα και στην Ευρωζώνη η οποία ξεκίνησε τον δικό της κύκλο σύσφιξης πολύ αργότερα από τις υπόλοιπες κεντρικές τράπεζες των ανεπτυγμένων οικονομιών, οι επενδυτές εκτιμούν πως το ανώτατο όριο των επιτοκίων θα κυμανθεί 80 μονάδες βάσης υπό των προηγούμενων εκτιμήσεων.

Αρκετοί αναλυτές συμφωνούν με τις επενδυτικές τάσεις αυτές, τονίζοντας πως η κατάρρευση της Silicon Valley Bank έχει προκαλέσει τόσο σημαντικούς κλυδωνισμούς, που θα αναγκάσει τη Fed σε επαναπροσέγγιση της στρατηγικής της, δημιουργώντας ένα «κύμα» χαλάρωσης και στις υπόλοιπες τράπεζες του κόσμου.

Η Goldman Sachs εκτιμά πως η Fed θα κρατήσει τα επιτόκιά της σταθερά κατά τη διάρκεια της επόμενης συνεδρίασης της FΟΜC στις 21-22 Μαρτίου, ενώ η Nomura Securities υπολογίζει πως τα στελέχη της κεντρικής τράπεζας θα αποφασίσουν μείωση των επιτοκίων.

Σύμφωνα με την αναλυτή της Skandinaviska Enskilda Banken AB, Σεϊράν Ναΐμπ, «ο κύκλος σύσφιξης της Fed έχει φτάσει στο τέλος της. Η αγορά θα περιορίσει από μέρους της τον πληθωρισμό τον οποίο ήθελε να καταπολεμήσει η κεντρική τράπεζα, αίροντας οποιαδήποτε ανάγκη για περαιτέρω αυξήσεις των επιτοκίων».

Με την άποψή της συμφωνεί και η αναλυτής της Pendal Group Ltd., Έιμι Σιέ Πάτρικ, η οποία τονίζει πως η πορεία των 2ετών ομολόγων υποδεικνύει τέλος του κύκλου σύσφιξης.

Η πρώτη κατάρρευση αμερικανικής τράπεζας από την οικονομική κρίση του 2008 έχει αυξήσει τις ανησυχίες πως η επιθετική σύσφιξη της νομισματικής πολιτικής της Fed θα δημιουργήσει ύφεση.

Οι αποδόσεις των αμερικανικών κρατικών ομολόγων κατέγραψαν άνοδο την Τρίτη, αποσβένοντας μέρος της μείωσης της Δευτέρας. Οι αγορές των swaps, πια, εκτιμούν πως η Fed θα αυξήσει τα επιτόκιά της στο 5,15% μέχρι τον Μάιο, πριν προχωρήσει σε μείωσή τους στο 4,65% μέχρι το τέλος του έτους.

H PGIM Fixed Income, πάντως, υπολογίζει πως η φετινή κρίση της SVB θα είναι παρόμοια με αυτή της περσινής κρίσης των βρετανικών συνταξιοδοτικών ταμείων η οποία δεν ήταν αρκετή στο να σταματήσει τον κύκλο σύσφιξης της νομισματικής πολιτικής.

«Οι αγορές πιστεύουν πως οι κεντρικές τράπεζες θα αλλάξουν στρατηγική πριν τη δημιουργία ύφεσης. Προσωπικά, πιστεύω πως οι κεντρικές τράπεζες θα συνεχίσουν τη σύσφιξη της νομισματικής τους πολιτικής ωσότου περιορίσουν τον πληθωρισμό», ανέφερε το στέλεχος της PGIM, Τζόναθαν Μπάτλερ, προσθέτοντας πως «οι κεντρικοί τραπεζίτες θα είναι πιο επιθετικοί απ’ όσο εκτιμούν οι αγορές».

Η στρατηγική της ΕΚΤ θεωρείται, πια, ως η πιο επιθετική σε σχέση με τις υπόλοιπες κεντρικές τράπεζες. Οι επενδυτές στην αγορά των swaps εκτιμούν πως οι κεντρικοί τραπεζίτες της Ευρωζώνης θα αυξήσουν τα επιτόκιά τους πάνω από 110 μονάδες βάσης μέχρι τον Οκτώβριο.

Παρ’ όλα αυτά, πολλά είναι τα στελέχη της ΕΚΤ τα οποία θα αντιδράσουν σε οποιαδήποτε πρόταση περαιτέρω επιθετικής σύσφιξης, δεδομένης και της κατάρρευσης της SVB.

Διαβάστε ακόμη

Prodea Νέοι μπελάδες για ακίνητα με χαμηλή ενεργειακή κλάση

Χρήστος Καλογεράκης: Οι νέες επενδύσεις και τα σχέδια της Shopflix για να διεκδικήσει την πρωτιά

H τεχνολογική επανάσταση των smart-watches – Αυτά είναι τα κορυφαία