Η αβεβαιότητα είναι υψηλή, ωστόσο, το κεντρικό σενάριο της τράπεζας UBS, βάσει της ιστορίας και των γνωστών προκλήσεων της αγοράς, είναι πως η παραμονή στις αγορές αποτελεί την καλύτερη πορεία δράσης. Ως εκ τούτου, η UBS αναζητά τρόπους για να δημιουργήσει αντισταθμίσεις χαρτοφυλακίου και να βρει τομείς όπου θα μπορούσε κανείς να τοποθετηθεί.

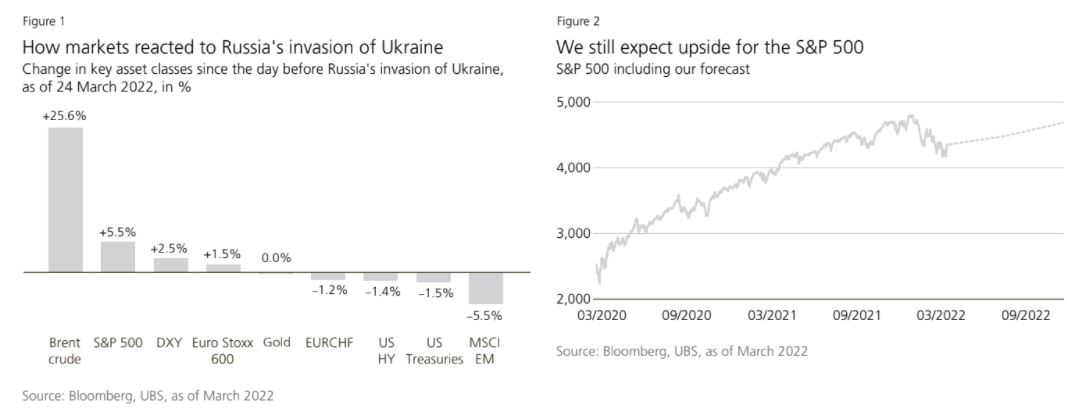

Η εισβολή της Ρωσίας στην Ουκρανία είχε αντίκτυπο σε όλο τον κόσμο αγορές και συνέβαλε στο μεγαλύτερο άλμα μεταβλητότητας της αγοράς από το ξέσπασμα της πανδημίας, εξηγεί η ελβετική τράπεζα στη στρατηγικής για τις αγορές το δεύτερο τρίμηνο του έτους.

Με τις προμήθειες να απειλούνται ως μέρος της των συνεχιζόμενων κυρώσεων, η ευρεία αγορά των εμπορευμάτων σημειώνουν άνοδο 13%, οι τιμές του αργού τύπου Brent έφτασαν στο υψηλότερο σημείο τους στα 128 δολάρια ανά βαρέλι, ο χρυσός στα 2.043 δολάρια ανά ουγγιά και το νικέλιο σημείωσε τεράστια κέρδη για να φτάσει στην κορυφή των 48.078 δολαρίων ανά μετρικό τόνο.

Στα ομόλογα, οι περιορισμοί στον ενεργειακό εφοδιασμό έχουν ενισχύσει τις ήδη υψηλές τιμές του πληθωρισμού και σε συνδυασμό με τις ανησυχίες ότι η Fed θα συσφίξει πολύ γρήγορα, τα ομόλογα σημείωσαν πτώση, σημειώνει η UBS. H απόδοση του 10ετούς ομολόγου των ΗΠΑ είναι αυξημένη κατά 38 μονάδες βάσης από την εισβολή, το 2ετές έχει αυξηθεί κατά 53 μονάδες βάσης και το γερμανικό 10ετές έχουν αυξηθεί κατά 26 μονάδες βάσης, αντίστοιχα. Τα πιο ριψοκίνδυνα πιστωτικά τμήματα, όπως οι αναδυόμενες αγορές ομολόγων έχουν επίσης υποχωρήσει.

Στις μετοχές, οι ρωσικές μετοχές έχουν ουσιαστικά γίνει μη επενδύσιμες από την εισβολή, ενώ οι μετοχές της Ευρωζώνης, οι οποίες αρχικά σημείωσαν πτώση 12%, έχουν τώρα ανακτήσει τις απώλειές τους. Οι αμερικανικές μετοχές, μετά την αρχική τους πτώση, έχουν επιστρέψει 5% μετά την εισβολή.

Η φυγή προς την ασφάλεια στήριξε το δολάριο ΗΠΑ, το ελβετικό φράγκο και το ιαπωνικό γεν. Το ρωσικό ρούβλι έχασε ουσιαστικά την αξία του και το ευρώ σημείωσε απώλειες 4% μετά την εισβολή. Το εύρος των πιθανών αποτελεσμάτων για τις αγορές αναφορικά με τον πόλεμο στην Ουκρανία και τη σχετική μεταβολή της αγοράς έχουν καταστήσει εφικτά πολλαπλά σενάρια πιθανά και αυτό έχει μειώσει την πιθανότητα υλοποίησης οποιουδήποτε μεμονωμένου από αυτά.

Τα σενάρια που εξετάζει η τράπεζα

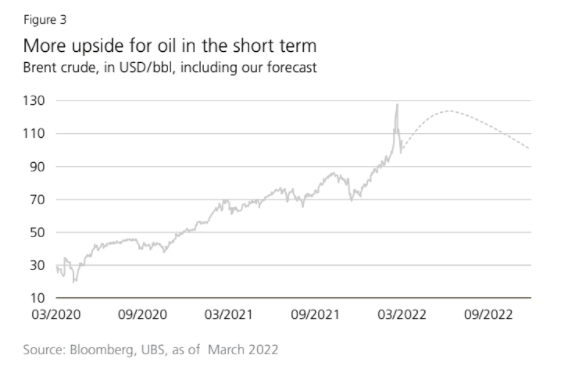

*Στο ανοδικό σενάριο της τράπεζας, η διαταραχή στις αγορές εμπορευμάτων αποδεικνύεται σχετικά βραχύβια και η αβεβαιότητα της αγοράς υποχωρεί γρήγορα. Αυτό θα μπορούσε να συμβεί εάν συμφωνηθεί κατάπαυση του πυρός μεταξύ του ΝΑΤΟ και της Ρωσίας εντός εβδομάδων. Από την προοπτική της αγοράς, μια περιορισμένη διαταραχή στην προμήθεια εμπορευμάτων θα σήμαινε επίσης μια περιορισμένη οπισθοδρόμηση της παγκόσμιας ανάπτυξης. Η UBS πιστεύει ότι ο δείκτης S&P 500 θα μπορούσε να κλείσει το έτος στις 5.100 μονάδες σε αυτό το ανοδικό σενάριο.

* Στο κεντρικό σενάριο, οι τιμές των βασικών εμπορευμάτων, ιδίως των ενέργειας, παραμένουν αυξημένες τους επόμενους μήνες, αλλά υποχωρούν κατά το δεύτερο εξάμηνο του έτους. Σε αυτό το σενάριο, οι τιμές των βασικών εμπορευμάτων, ιδίως της ενέργειας, παραμένουν αυξημένες τους επόμενους μήνες, αλλά υποχωρούν κατά το δεύτερο εξάμηνο του έτους. Αυτό θα ήταν συνεπές με την κατάπαυση του πυρός στον πόλεμο, τη ρητορική μεταξύ του ΝΑΤΟ και της Ρωσίας και μια μόνο σταδιακή απομάκρυνση της Ρωσίας από τις παγκόσμιες αλυσίδες ενεργειακού εφοδιασμού. Στο πλαίσιο αυτό, ο πληθωρισμός πιθανότατα θα παραμείνει υψηλός βραχυπρόθεσμα αλλά θα μειωθεί κατά τη διάρκεια του έτους. Σε αυτή την περίπτωση η UBS αναμένει ότι η αύξηση των κερδών θα παραμείνει συνολικά θετική για το 2022. Ο στόχος μας για τον δείκτη S&P 500 για αυτό το σενάριο είναι 4.700 μονάδες μέχρι το τέλος του έτους.

* Στο πτωτικό σενάριο της τράπεζας, οι τιμές των εμπορευμάτων αυξάνονται σημαντικά και παραμένουν υψηλές για παρατεταμένο χρονικό διάστημα. Μια τέτοια κατάσταση θα ήταν συνεπής είτε με μια άμεση διαταραχή στις προμήθειες βασικών εμπορευμάτων, είτε με κυρώσεις από οποιαδήποτε πλευρά που ξαφνικά θα ‘έκοβε’ τις ρωσικές εξαγωγές. Σε αυτό το σενάριο, η UBS αναμένει σημαντική μείωση της οικονομικής ανάπτυξης και των εταιρικών κερδών στην Ευρώπη, που θα εκτείνεται μέχρι το 2023, και μια αρνητική, αν και μικρότερη, επίπτωση στις ΗΠΑ. Αυτό το σενάριο θα ενίσχυε επίσης τον κίνδυνο στασιμοπληθωρισμού. Σε αυτό το σενάριο, ο στόχος για τον δείκτη S&P 500 θα ήταν στις 3.600 μονάδες.

Διαβάστε ακόμα:

Οι Έλληνες εφοπλιστές θα μεταφέρουν το LNG από τις ΗΠΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.