«Τα εισερχόμενα στοιχεία στο εννεάμηνο του τρέχοντος έτους αποκάλυψαν μια σταθερή οικονομική επέκταση που αποδεικνύεται πιο ανθεκτική από ότι πολλοί ανέμεναν, συμπεριλαμβανομένων και ημών», εξηγoούν οι αναλυτές της UBS σε έκθεση για την παγκόσμια οικονομία και τη στρατηγική.

Ειδικότερα, οι καταναλωτικές δαπάνες συνεχίζουν να επεκτείνονται με σταθερό ρυθμό, ενώ η πρόοδος στη μείωση του πληθωρισμού, μαζί με τη συγκράτηση της επέκτασης της αγοράς εργασίας, χωρίς αξιοσημείωτη αύξηση των ποσοστών ανεργίας, έχει ενισχύσει τις ελπίδες για μια ήπια προσγείωση. Ως αποτέλεσμα, το κλίμα μετατοπίστηκε απότομα με εκτεταμένες ανοδικές αναθεωρήσεις των προβλέψεων για την ανάπτυξη.

«Το σημερινό κλίμα είναι πιθανό να υπερεκτιμά την πιθανότητα μιας ήπιας προσγείωσης. Βλέπουμε αρκετές αντιξοότητες που δημιουργούν καθοδικούς κινδύνους για τέτοιες αισιόδοξες προβλέψεις, συμπεριλαμβανομένων εκείνων της Federal Open Market Committee (FOMC). Αυτά μας υποδηλώνουν ότι η ύφεση εξακολουθεί να είναι το πιο πιθανό αποτέλεσμα, αν και ο χρόνος παραμένει αβέβαιος», προβλέπει η ελβετική τράπεζα.

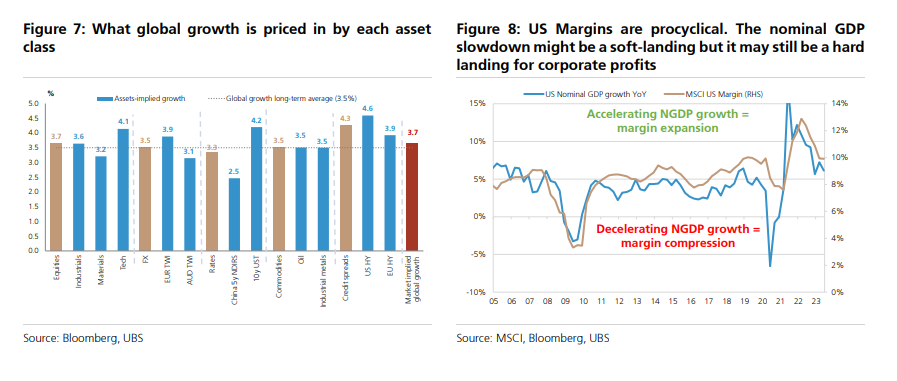

Το ερώτημα είναι αν οι μετοχές θα Υποχωρήσουν ακόμα και αν δεν υπάρξει ανώμαλη προσγείωση της οικονομίας. H απάντηση της ελβετικής τράπεζας είναι ξεκάθαρα θετική και εξηγεί ότι οι τρέχουσες αποτιμήσεις σε μετοχές (και ομόλογα) τιμολογούν για ανάπτυξη πάνω από την τάση.

Με βάση τις προσδοκίες του consensus για τα κέρδη και τις πωλήσεις για τον δείκτη S&P 500, η αύξηση των πωλήσεων θα είναι 4,6% για το 2024 και φαίνονται πολύ ρεαλιστικές, ακόμη και συντηρητικές, αλλά οι προσδοκίες για τα κέρδη (+12%) είναι αρκετά υψηλές ώστε να συνάδουν μόνο με το ονομαστικό ΑΕΠ των ΗΠΑ αύξηση του ΑΕΠ κατά 5-6% και την επέκταση των περιθωρίων κέρδους.

«Πιστεύουμε ότι είναι υπερβολικά αισιόδοξη η άποψη για τα περιθώρια κέρδους και αναµένουμε ότι το 2024 η ονοµαστική αύξηση του ΑΕΠ στις ΗΠΑ θα µειωθεί προς το 2,4%. Αν οι ιστορικές σχέσεις διατηρηθούν, τα περιθώρια κέρδους θα μπορούσαν να μειωθούν από 11% σε περίπου 7%, υποδηλώνοντας αρνητική αύξηση των κερδών το επόμενο διάστημα. Στην Ευρώπη, τα περιθώρια κέρδους έχουν πέσει ελάχιστα ακόμη, αλλά τα μοντέλα μας λένε ότι μπορεί να πέσουν 10-20%, καθώς η ονομαστική ανάπτυξη επιβραδύνεται», συνεχίζει η τράπεζα.

Τη δεδομένη χρονική στιγμή, οι αμερικανικές μετοχές αποτιμούν μια πιθανότητα ύφεσης στις ΗΠΑ της τάξης του 31%, ενώ οι ευρωπαϊκές μετοχές τιμολογούν 49%. Μια ‘σκληρή’ προσγείωση έχει συνήθως πραγματοποιηθεί μόνο αφού οι πιθανότητες αυτές σκαρφαλώσουν πάνω από 85-90%. Από αυτά που τιμολογούνται σήμερα, η πιθανότητα ύφεσης μπορεί να αυξηθεί με την υποαπόδοση των κυκλικών προϊόντων και οι αγορές μπορούν να ξεφύγουν, χωρίς να πραγματοποιηθεί μια σκληρή προσγείωση.

«Τέλος, για τις ΗΠΑ, ο πρόδρομος δείκτης του ΟΟΣΑ υποδηλώνει σήμερα πιθανότητες νέας ύφεσης στο 27%, ανάκαμψη στο 46%, επέκταση στο 17% και επιβράδυνση στο 10%. Οι πρόδρομοι δείκτες βρίσκονται κατά κύριο λόγο σε “ανάκαμψη” και η πιθανότητα “επέκτασης” αυξάνεται, μια ρύθμιση ‘ήπιας’ προσγείωσης, όπως συνέβη το β’ τρίμηνο του 2013 και το α’ τρίμηνο του 2016. Με βάση αυτό το τρέχον καθεστώς πιθανοτήτων, ο S&P 500 βρίσκεται ήδη σε ένα ιστορικά ρεαλιστικό επίπεδο των 4350 μονάδων. Ακόμη και μια πιθανότητα ύφεσης 40% (έναντι 27% σήμερα) θα μπορούσε να οδηγήσει την αγορά κάτω από τις 4.200 μονάδες και τα επίπεδα κάτω από τις 4.000 μονάδες θα μπορούσαν εύκολα να έρθουν στο προσκήνιο», καταλήγει ο ελβετικός οίκος.

Διαβάστε ακόμα

Γκριμάλντι στο newmoney: Αυτά είναι τα σχέδιά μου για τα λιμάνια της Ηγουμενίτσας και του Ηρακλείου

Ανοίγει «λαϊκό» έντοκο γραμμάτιο με εγγύηση Δημοσίου και επιτόκιο 3% plus

Νίκος Λαβίδας: Μέσω και… Αγίου Όρους η προσπάθεια ανάτασης της ΑΒ Βασιλόπουλος

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.