Καθώς το 2022 οδεύει προς το κλείσιμο και οι διαχειριστές μετράνε κέρδη και ζημιές, το ενδιαφέρον στρέφεται πλέον προς τις συνθήκες που θα επικρατήσουν στις αγορές το 2023, το οποίο όπως όλα δείχνουν θα είναι μια χρονιά όπως καμία άλλη.

Ο λόγος είναι ότι το επόμενο έτος είναι βέβαιο ότι θα υπάρξει οικονομική στασιμότητα και πιθανότατα ύφεση, καθώς οι κεντρικές τράπεζες την προκαλούν συνειδητά για να «σκοτώσουν» την οικονομική ανάπτυξη και να περιορίσουν έτσι τη ζήτηση αγαθών που ανεβάζει τις τιμές (πληθωρισμός).

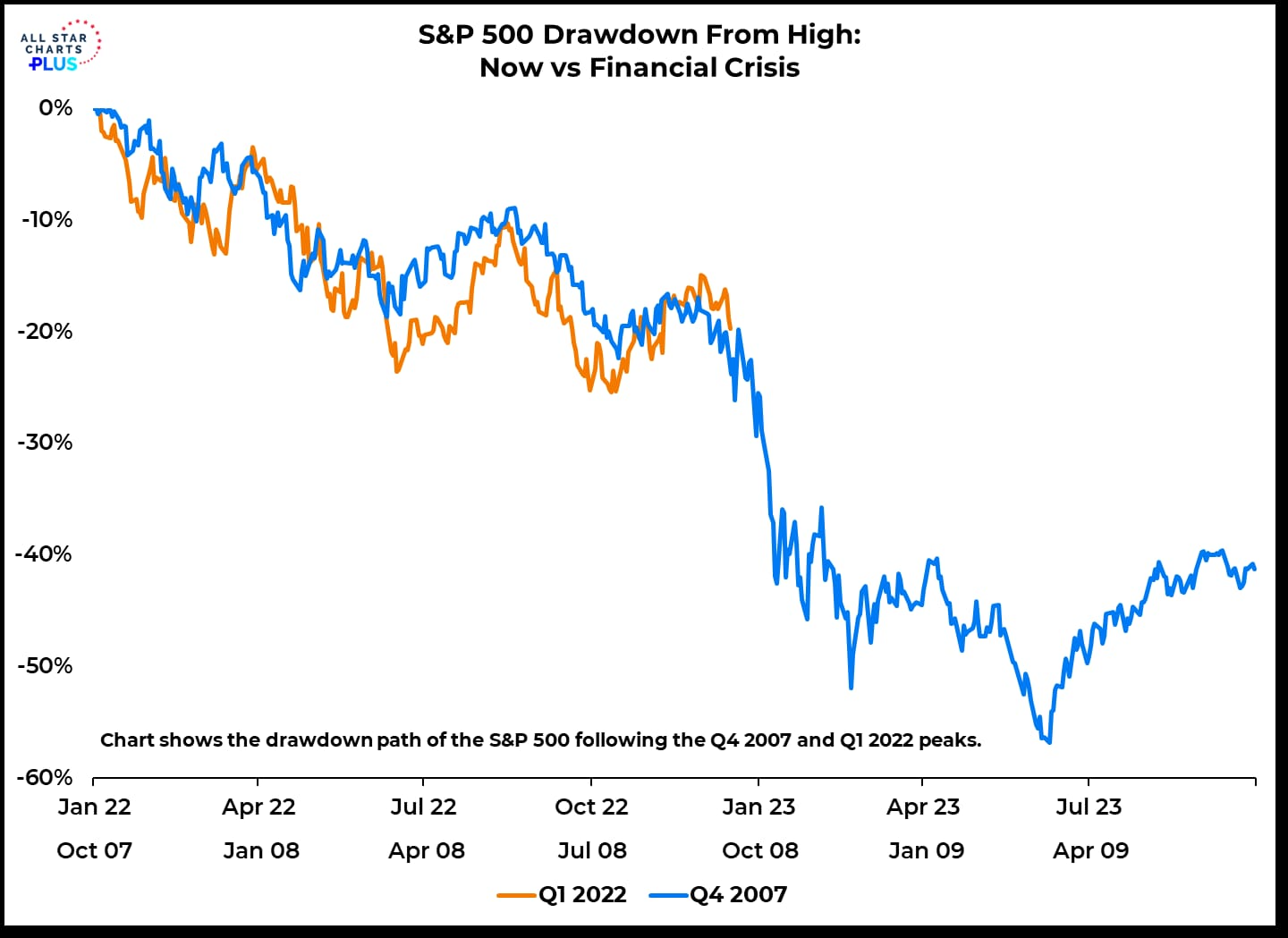

Οι αβεβαιότητες είναι πολλές και όπως φαίνεται ενσωματώνονται και στις τιμές των μετοχών, οι οποίες κινούνται με… επικίνδυνα όμοιο τρόπο με το 2007-2008, οταν συνέβη το χρηματοπιστωτικό κραχ, όπως φαίνεται στο παρακάτω διάγραμμα που δείχνει την πορεία του δείκτη S&P500 του χρηματιστηρίου της Νέας Υόρκης, ο οποίος αποτελεί το «βαρόμετρο» της παγκόσμιας αγοράς.

Το διάγραμμα απεικονίζει την πορεία του δείκτη από τα «ψηλά» του Οκτωβρίου 2007 μέχρι τον Οκτώβριο 2009 (με μπλε γραμμή) και τον βάζει «πάνω» στον ίδιο δείκτη από τον Ιανουάριο του 2002 μέχρι σήμερα (πορτοκαλί γραμμή).

Με απλά λόγια, το διάγραμμα δείχνει ότι εάν η ιστορία επαναλαμβάνεται και η πορτοκαλί γραμμή (ο δείκτης σήμερα) ακολουθήσει την μπλε γραμμή (ο δείκτης το 2008), το επόμενο διάστημα θα συμβεί κάτι που μπορεί να οδηγήσει τις τιμές σε απότομη πτώση.

Η μεγάλη ανησυχία σήμερα στις αγορές είναι η πιθανότητα ύφεσης στις ΗΠΑ αλλά και στην Ευρώπη.

Η κατάσταση στις ΗΠΑ θέλει συνεχή παρακολούθηση -λέει ο διαχειριστής χαρτοφυλακίων Κωνσταντίνος Καρλής της Euroxx ΑΧΕΠΕΥ– και πρέπει να προσέχουμε τα στοιχεία για τις προσδοκίες των καταναλωτών (household confidence). Οι πρόδρομοι δείκτες, σύμφωνα με τον κ. Καρλή, δείχνουν ότι ίσως η αμερικανική οικονομία μπει σε ύφεση τον Απρίλιο του 2023. Έχουμε μείωση πραγματικών εισοδημάτων στις ΗΠΑ, μείωση του δείκτη αποταμίευσης στο 5% από 13%, ενώ βρίσκεται σε πλήρη εξέλιξη η αύξηση των επιτοκίων και αρχίζει ο περιορισμός της ποσοτικής χαλάρωσης και η έναρξη της ποσοτικής σύσφιξης.

Για την Ευρώπη, ο κ. Καρλής εκτιμά ότι είναι ο αδύναμος κρίκος της παγκόσμιας οικονομίας, καθώς πέραν όλων των άλλων, έχει μεγάλη ενεργειακή εξάρτηση. Πιθανόν να δημιουργηθούν σοβαρά προβλήματα εάν από τα μέσα του 2023 η ανάκαμψη της Ασίας απαιτήσει προμήθειες πρόσθετου υγροποιημένου φυσικού αερίου και οδηγήσει προς τα πάνω τις τιμές με τις οποίες προμηθεύεται η Ευρώπη, η οποία όμως θα βρίσκεται σε καθοδικό κύκλο, ίσως σε ύφεση.

Η ύφεση είναι διαφορετική αυτή τη φορά

Ύφεση είχαμε και την προηγούμενη δεκαετία, αλλά αυτή τη φορά η κατάσταση είναι διαφορετική γιατί οι κεντρικές τράπεζες ΔΕΝ πρόκειται να παρέμβουν για να στηρίξουν την οικονομία όπως είχαν κάνει τα προηγούμενα χρόνια.

Την προηγούμενη δεκαετία, οι κεντρικές τράπεζες μείωναν συνεχώς τα επιτόκια μέχρι το μηδέν ή και παρακάτω (αρνητικά επιτόκια είχε μέχρι πριν λίγους μήνες η ΕΚΤ) ενώ ταυτόχρονα «τύπωναν» τρισεκατομμύρια δολαρίων και ευρώ, με τα οποία αγόραζαν ομόλογα για να διοχετεύσουν το νέο χρήμα στην αγορά. Είναι η λεγόμενη ποσοτική χαλάρωση (quantitative easing) την οποία ξεκίνησε η FED το 2008 και ακολούθησαν όλες οι μεγάλες κεντρικές τράπεζες, μεταξύ αυτών και η ΕΚΤ το 2014.

Η πρόσθετη ρευστότητα είναι ένας από τους λόγους που τροφοδότησαν τη σχεδόν συνεχή άνοδο των τιμών των μετοχών αλλά και των ομολόγων, διασφαλίζοντας τα κέρδη των επενδυτών καθώς στην πραγματικότητα εξαφανίστηκε το ρίσκο. Κάθε φορά που τα στοιχεία έδειχναν ότι η οικονομική κατάσταση χειροτέρευε, οι επενδυτές… πανηγύριζαν διότι ήταν σίγουρο ότι οι κεντρικές τράπεζες θα «τύπωναν» νέο χρήμα το οποίο θα έριχναν στην αγορά, με αποτέλεσμα ένα μέρος της πρόσθετης ρευστότητας να διοχετεύεται σε αγορές μετοχών, ομολόγων και άλλων περιουσιακών στοιχείων, ανεβάζοντας τις τιμές.

Τώρα όμως οι επενδυτές βρίσκονται αντιμέτωποι με την αντίστροφη κατάσταση.

Σήμερα είναι συνειδητή επιλογή των κεντρικών τραπεζών να προκαλέσουν ύφεση και θα συνεχίσουν να εφαρμόζουν τις πολιτικές υψηλών επιτοκίων, ενώ θα κάνουν το αντίστροφο από το «τύπωμα χρήματος», θα αρχίσουν δηλαδή να αφαιρούν το χρήμα από την κυκλοφορία. Πρόκειται για τη λεγόμενη «ποσοτική σύσφιξη» (quantitative tightening) στο πλαίσιο του οποίου οι κεντρικές τράπεζες πουλάνε τα ομόλογα που είχαν αγοράσει τα προηγούμενα χρόνια και διαγράφουν τα χρήματα που εισπράττουν.

Η διαδικασία αυτή σε συνδυασμό με τα υψηλότερα επιτόκια, σημαίνει ότι κυκλοφορεί λιγότερο χρήμα στην αγορά, το οποίο είναι και ακριβότερο, επομένως η οικονομική δραστηριότητα περιορίζεται καθώς η ζήτηση και οι επενδύσεις γίνονται δυσκολότερες.

Η κατάσταση αυτή είναι ευνόητο ότι είναι δυσμενής και για τις μετοχές και για τις τιμές των ομολόγων και όχι μόνο λόγω των δυσκολότερων χρηματοοικονομικών συνθηκών.

Τα αυξημένα επιτόκια κάνουν πιο ανταγωνιστικές τις αποδόσεις των ομολόγων σε σχέση με τις μετοχές, οι οποίες πρέπει να παρουσιάζουν υψηλότερη μερισματική απόδοση, άρα για το ίδιο μέρισμα δικαιολογείται χαμηλότερη τιμή. Ταυτόχρονα, η προσφορά ομολόγων από τις κεντρικές τράπεζες θα ρίξει τις τιμές τους, ανεβάζοντας τις αποδόσεις τους οι οποίες κινούνται αντίστροφα από την τιμή του ομολόγου.

Υπάρχει και το ενδεχόμενο να συμβεί κάτι απρόοπτο καθώς οι επενδυτές θα προσπαθούν να προσαρμοστούν σε μια τελείως διαφορετική πραγματικότητα από εκείνη των «αυτόματων κερδών» που είχαν συνηθίσει τα προηγούμενα χρόνια και ουδείς μπορεί να προβλέψει τι θα συμβεί εάν, για κάποιο απρόοπτο λόγο, «στριμωχτούν όλοι στην πόρτα» για να εγκαταλείψουν τις θέσεις τους.

Διαβάστε ακόμη:

«Έκρηξη» επενδύσεων σε cloud και data centers: O χάρτης με τα «σύννεφα» της τεχνολογίας στην Ελλάδα

Olympus: Ένα πλοίο χωρίς λιμάνι και το…θρίλερ των πλειστηριασμών (pics)

Γιάννης Στασινόπουλος: Χαβιάρι, τρούφα και αστακοί στα χρυσά τραπέζια της Αθήνας