© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

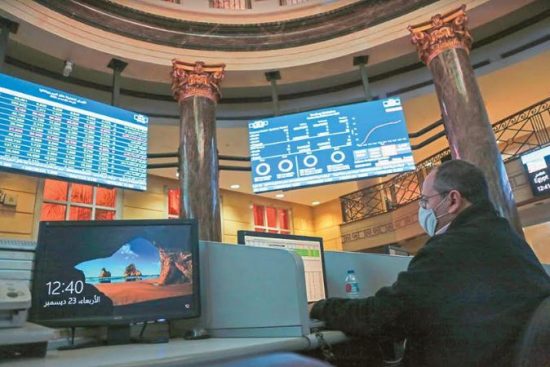

Το 2020 ήταν η χρονιά των μεγάλων ανατροπών για τα χρηματιστήρια διεθνώς. Ο πανικός για τον νέο κορωνοϊό και την οικονομική καταστροφή που θα έφερναν τα απαγορευτικά σε όλες τις χώρες έριξε τις μετοχές στα τάρταρα, αλλά πολύ γρήγορα η απάντηση των κυβερνήσεων και των κεντρικών τραπεζών, με κρατικές ενισχύσεις και τύπωμα χρήματος, προκάλεσε ένα ασταμάτητο ράλι τιμών για τις μετοχές.

Η ρευστότητα οδήγησε τις μετοχές στα ύψη το 2020 παρά τα προβλήματα που υπάρχουν σε όλες τις οικονομίες και το ερώτημα στο κατώφλι του 2021 είναι εάν ο ανοδικός αυτός κύκλος για τα χρηματιστήρια μπορεί να συνεχιστεί ή εάν, αντιθέτως, κάπου στο βάθος του ορίζοντα υπάρχουν προβλήματα τα οποία θα ανακόψουν την πορεία.

Οι εξελίξεις στις ΗΠΑ έδειξαν ότι ανά πάσα στιγμή μπορεί να εμφανιστούν ζητήματα τα οποία είναι δυνατόν να ανατρέψουν τα δεδομένα και να αντιστρέψουν το κλίμα στις αγορές, αν και σε πρώτη φάση η αγορά δεν έδειξε να πτοείται από την εισβολή στο Καπιτώλιο και συνέχισε την ανοδική της πορεία, τροφοδοτούμενη από την προοπτική νέων μέτρων στήριξης (stimulus) της αμερικανικής οικονομίας. Ωστόσο, φαίνεται ότι το ρήγμα στην αμερικανική κοινωνία είναι βαθύ και δεν αποκλείεται να εμφανιστούν προβλήματα το επόμενο διάστημα.

Το 2020 έκλεισε με κέρδη ή, στη χειρότερη περίπτωση, με μικρές απώλειες για τα περισσότερα χρηματιστήρια, παρά το γεγονός ότι η πραγματική οικονομία μπήκε σε απότομη και βαθιά ύφεση παγκοσμίως.

Tη βουτιά που έκαναν οι μετοχές τον περασμένο Μάρτιο (γύρω στο -35%), στην αρχή της πανδημίας, ακολούθησε ένα θεαματικό ράλι τιμών, της τάξης του 67% στις ΗΠΑ, με βάση τον δείκτη S&P500, και περίπου 45% στην Ευρώπη, με βάση τον δείκτη STOXX600.

Το αποτέλεσμα είναι ότι οι περισσότερες ανεπτυγμένες αγορές έκλεισαν τη χρονιά με κέρδη, τα οποία έφτασαν στο 16% για τις αμερικανικές μετοχές του δείκτη S&P500 και το 3% για τον γερμανικό δείκτη DAX. Συνολικά, οι ευρωπαϊ- κές μετοχές έκλεισαν τη χρονιά με μικρές απώλειες περίπου 3,5% με βάση τον δείκτη STOXX600, που περιλαμβάνει 600 μετοχές μεγάλης, μεσαίας και μικρής κεφαλαιοποίησης από 17 ευρωπαϊκές χώρες.

Ακόμα πιο θεαματική ήταν η πορεία των μετοχών τεχνολογίας. Ο δείκτης τεχνολογίας του αμερικανικού χρηματιστηρίου NASDAQ έχασε 27% τον Μάρτιο, αλλά ανέκαμψε κατά 81% στη συνέχεια, για να κλείσει τη χρονιά με κέρδη 43%.

Ο έλεγχος που εξασφάλισαν οι Δημοκρατικοί στις ΗΠΑ δημιούργησε φόβους ότι η κυβέρνηση πλέον θα προωθήσει μέτρα ρύθμισης και ελέγχου των μεγάλων ψηφιακών μονοπωλίων, κάτι που θα έχει αρνητική επίδραση στις μετοχές τους, αλλά τελικά ουδείς αμφιβάλλει ότι το μέλλον περνάει μέσα από τον συγκεκριμένο κλάδο σε κάθε περίπτωση.

Οι παράγοντες που συνετέλεσαν στο χρηματιστηριακό ράλι του 2020 θα υπάρχουν και το 2021, σύμφωνα με όλες τις ενδείξεις που είναι διαθέσιμες σήμερα.

Η ρευστότητα θα συνεχίσει να διοχετεύεται στο σύστημα, ενώ φέτος αναμένεται ότι θα τεθεί υπό έλεγχο η πανδημία με τα εμβόλια, οπότε, εκτός απροόπτου, από το β’ τρίμηνο του 2021 η οικονομική εικόνα θα αρχίσει να βελτιώνεται σταδιακά σε όλες τις χώρες.

Το περσινό χρηματιστηριακό ράλι τροφοδοτήθηκε κατά βάση από την τεράστια ρευστότητα που διοχέτευσαν παγκοσμίως οι κεντρικές τράπεζες. Οι τελευταίες δημιούργησαν αδιάκοπα νέο χρήμα, το οποίο διοχέτευαν στην αγορά μέσα από αγορές ομολόγων τις οποίες πραγματοποίησαν μαζικά (το λεγόμενο «τύπωμα χρήματος»).

Είναι σαφές ότι το χρήμα αυτό ανακυκλώθηκε σε μεγάλο βαθμό στα χρηματιστήρια τροφοδοτώντας τη ζήτηση για μετοχές, η οποία ανέβασε τις τιμές.

Δεδομένου ότι οι κεντρικές τράπεζες έχουν ήδη προαναγγείλει ότι θα συνεχίσουν να τυπώνουν χρήμα για όσο χρειαστεί, είναι σχεδόν βέβαιο ότι και τη νέα χρονιά η ρευστότητα θα συνεχίσει να διοχετεύεται στο σύστημα με παρόμοιους ρυθμούς.

Από πλευράς ρευστότητας, δηλαδή, η κατάσταση θα συνεχίσει να είναι ευνοϊκή για τις μετοχές.

Αν και ουδείς αμφιβάλλει ότι η ρευστότητα είναι εκείνη που οδηγεί τα χρηματιστήρια, υπάρχουν αρκετές διαφωνίες για το πόσο είναι διατηρήσιμος αυτός ο κύκλος και τι παρενέργειες μπορεί να παρουσιαστούν.

Η απόσταση που έχει η χρηματιστηριακή αγορά από την πραγματική οικονομία αποτελεί πηγή προβληματισμού για πολλούς αναλυτές και οικονομολόγους παγκοσμίως, οι οποίοι θυμίζουν ότι ιστορικά κάθε φορά που παρουσιάζεται παρόμοιος «διχασμός» οι μετοχές υποχωρούν, απότομα σε πολλές περιπτώσεις, ύστερα από μια περίοδο ευφορίας.

Και μπορεί μεν η ρευστότητα να αυξάνει τη ζήτηση για μετοχές, αλλά υπάρχει το ερώτημα κατά πόσο η ζήτηση αυτή δημιουργεί στρεβλώσεις, εκτοξεύοντας τις τιμές πάνω από την πραγματική αξία των εταιρειών, κρύβοντας τα προβλήματα που ενδεχομένως έχουν και οδηγώντας τις τιμές σε επίπεδα που δεν μπορούν να διατηρηθούν για πολύ ακόμα.

Δεν είναι λίγοι αυτοί που πιστεύουν ότι το τύπωμα χρήματος έχει δημιουργήσει μια στρεβλή κατάσταση, μια φούσκα, η οποία συντηρείται από τις κεντρικές τράπεζες και αργά ή γρήγορα θα ξεφουσκώσει. Οσο μάλιστα αργεί να έρθει το ξεφούσκωμα τόσο μεγαλύτερο «θόρυβο» θα κάνει, λένε.

Βέβαια, οι σκεπτικιστές προς το παρόν… χάνουν λεφτά, αφού όσοι επαγγελματίες της αγοράς παρέμειναν επιφυλακτικοί και δεν επένδυσαν σε μετοχές έχασαν το ράλι και τις σημαντικές αποδόσεις.

Από την άλλη πλευρά, οι αισιόδοξοι επικαλούνται διάφορους λόγους οι οποίοι στηρίζουν το αφήγημα ότι οι μετοχές δεν είναι φούσκα. Βασικό επιχείρημά τους είναι ότι σε περίοδο χαμηλών, ακόμα και μηδενικών ή αρνητικών επιτοκίων το μέρισμα που μοιράζουν οι εταιρείες αναβαθμίζεται και η αποτίμηση των μετοχών αλλάζει και δικαιολογεί ακόμα υψηλότερες τιμές.

Καθώς μάλιστα τα τελευταία χρόνια δεν εμφανίζεται πληθωρισμός, οι περισσότερες προβλέψεις συγκλίνουν στο ότι τα επιτόκια θα παραμείνουν χαμηλά για μεγάλο χρονικό διάστημα, επομένως τα δεδομένα δεν θα διαφοροποιηθούν σύντομα.

Τι θα μπορούσε να ανατρέψει την εικόνα στα χρηματιστήρια;

Κάτι τέτοιο θα μπορούσε να συμβεί εάν εμφανιστούν ενδείξεις για την εμφάνιση πληθωρισμού ή, ακόμα, εάν δημιουργηθούν προσδοκίες για κάτι τέτοιο.

Οι εκτιμήσεις των περισσότερων αναλυτών συγκλίνουν ότι για το 2021 δεν υπάρχει περίπτωση εμφάνισης πληθωριστικών τάσεων και το ερώτημα είναι εάν θα συμβεί το 2022 κάτι τέτοιο, αλλά εάν οι προσδοκίες δημιουργηθούν νωρίτερα, τότε είναι πολύ πιθανό ο κύκλος να αντιστραφεί και να δημιουργήσει.

Διαβάστε ακόμη:

Όσο ο Τέλης αγοράζει ακίνητα… οι (καλοί) Πασόκοι επελαύνουν στην Κυβέρνηση

Brexit και Έλληνες φοιτητές: Εκτοξεύονται τα δίδακτρα – Τέλος στα δάνεια

Πίσω στο… 1991 η επιβατική κίνηση στα ελληνικά αεροδρόμια το 2020