Με το υψηλότερο επίπεδο των τελευταίων αρκετών ετών «φλερτάρουν» οι αποδόσεις των κρατικών ομολόγων στην Ευρωζώνη, καθώς οι traders προεξοφλούν νέες μεγάλες παρεμβάσεις στα επιτόκια, σε μια προσπάθεια των κεντρικών τραπεζών να αντιμετωπίσουν τον υψηλό πληθωρισμό.

Όπως είναι εύλογο, αυτή η διάχυτη ανησυχία για την πορεία σύσφιγξης της νομισματικής πολιτικής έχει άμεσο αντίκτυπο και στους ελληνικούς τίτλους, με την απόδοση στο 10ετές ομόλογο να εκτινάσσεται στο 4,480%, προσεγγίζοντας επικίνδυνα το ψυχολογικό όριο του 4,5%.

Τελευταία φορά που είχε συμβεί κάτι αντίστοιχο ήταν τον Ιούνιο του 2022 (έφθασε έως το 4,7% εν μέσω της ιταλικής πολιτικής κρίσης), ενώ η αμέσως προηγούμενη φορά ήταν το 2017 – 2018, δηλαδή κατά τη διάρκεια της μνημονιακής περιόδου.

Την ίδια στιγμή, τα spreads (δηλαδή η απόκλιση σε σχέση με τις αποδόσεις των γερμανικών ομολόγων) κυμαίνονται άνω των 260 μονάδων, κάτι που εντείνει τις ανησυχίες για τον κίνδυνο κατακερματισμού (μεγάλες αποκλίσεις στις αποδόσεις των κρατών – μελών) στην αγορά των ευρωπαϊκών κρατικών ομολόγων.

Για την αποτροπή ενός τέτοιου ενδεχομένου, βέβαια, η κεντρική τράπεζα της Ευρωζώνης (ΕΚΤ) έχει ήδη «λανσάρει» ένα νέο εργαλείο, το λεγόμενο TPI, το οποίο αποσκοπεί στην άμβλυνση των αποκλίσεων στις ομολογιακές αποδόσεις των κρατών – μελών και στην «προστασία» των πιο ευάλωτων χωρών. Όμως, στα «ψιλά γράμματα» του TPI αναφέρονται συγκεκριμένες – αυστηρές δεσμεύσεις και προϋποθέσεις.

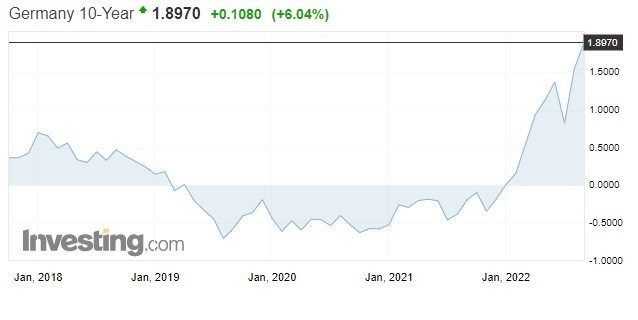

Σε υψηλό 10ετίας η απόδοση των γερμανικών ομολόγων

Η όλη αναταραχή στα κρατικά ομόλογα της Ευρωζώνης έχει προκύψει από την πρόθεση της κεντρικής τράπεζας να προχωρήσει σε νέες αυξήσεις επιτοκίων, με στόχο την αναχαίτιση του υψηλού πληθωρισμού (9,1% στην Ευρωζώνη). Σήμερα το βασικό επιτόκιο βρίσκεται στο 1,25%, έχοντας αυξηθεί κατά 75 μονάδες βάσης τον Σεπτέμβριο.

Την Τετάρτη είναι η σειρά της αμερικανικής κεντρικής τράπεζας (Federal Reserve) να προχωρήσει σε νέα παρέμβαση, με τους αναλυτές να περιμένουν μια αύξηση της τάξης τουλάχιστον των 75 μονάδων βάσης. Αυτό σημαίνει ότι το επιτοκιακό εύρος στις ΗΠΑ θα φθάσει στο 3% – 3,25%. Επίπεδα υπερδιπλάσια της Ευρωζώνης.

Γι’ αυτόν ακριβώς τον λόγο, ορισμένοι επενδυτές θεωρούν ότι η Κριστίν Λαγκάρντ θα αναγκαστεί να ακολουθήσει κατά πόδας τη νομισματική πολιτική της Ουάσιγκτον (παραβλέποντας τις αρνητικές επιπτώσεις στο ΑΕΠ), προκειμένου αφενός να αντιμετωπίσει το κύμα ανατιμήσεων αφετέρου να αποτρέψει μια περαιτέρω πτώση του ευρωπαϊκού νομίσματος.

Ας σημειωθεί ότι η ισοτιμία ευρώ – δολαρίου καθορίζεται σήμερα στο 1,0011, πολύ κοντά στο χαμηλότερο σημείο των τελευταίων 20 ετών (0,98 δολάριο ανά ευρώ).

Μέσα σ΄ αυτό το περιβάλλον, η απόδοση του γερμανικού 10ετούς ομολόγου βρίσκεται στο 1,897%, δηλαδή στο υψηλότερο επίπεδο της τελευταίας 10ετίας (από το 2013). Της Ιταλίας, παράλληλα, καθορίζεται στο 4,150%, της Ισπανίας στο 3,018%, της Πορτογαλίας στο 2,909% και της Κύπρου στο 3,513%.

Ενέργεια και εκλογές

Πέραν των κεντρικών τραπεζών, οι αγορές ομολόγων καλούνται να διαχειριστούν και τις ενεργειακές προκλήσεις της ευρωπαϊκής ηπείρου, η οποία κινδυνεύει με μπλακ-άουτ σε περίπτωση που η Μόσχα «κόψει» οριστικά και αμετάκλητα τις ροές φυσικού αερίου μέσω του αγωγού Nord Stream 1.

Επιπλέον ανησυχία προκύπτει κι από τον πολιτικό κίνδυνο στην Ιταλία, η οποία την προσεχή Κυριακή (25/9) καλείται να εκλέξει τον «διάδοχο» του παραιτηθέντος Μάριο Ντράγκι. Ξεκάθαρο «φαβορί» είναι ο κεντροδεξιός συνασπισμός της Τζόρτζια Μελόνι, η οποία εμφορείται από μια σειρά εθνικιστικών και συντηρητικών απόψεων.

Διαβάστε επίσης

Τζώνυ, τρέξε, το λιμάνι (του Ιβάν) φεύγει, η ΔΕΛΤΑ πωλείται και πρόσωπα αλλάζουν στα ΕΛΤΑ

Στον μεγαλύτερο ευρωπαϊκό «μονόκερο» η νέα επένδυση του Πάνου Γερμανού

Πανικός στα cryptos: Τι φέρνει το νέο «αιματοκύλισμα» – Το ethereum κινδυνεύει με κατάρρευση (pics)

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.